in caricamento ...

Dove si trova il VERO rischio sistemico sui mercati finanziari?

Non è certo facile poter ponderare una miriade di elementi e poter costruire degli indicatori e delle mappe che possano certificare dove si trovi, a livello globale, il VERO rischio finanziario definibile come sistemico. Detto in parole più semplici, è possibile poter tarare tutti gli elementi di rischio conosciuti dal mercato e capire quali siano gli stati e le istituzioni che oggi rappresentano un vero pericolo per la stabilità economico-finanziaria del pianeta?

Non è certo facile poter ponderare una miriade di elementi e poter costruire degli indicatori e delle mappe che possano certificare dove si trovi, a livello globale, il VERO rischio finanziario definibile come sistemico. Detto in parole più semplici, è possibile poter tarare tutti gli elementi di rischio conosciuti dal mercato e capire quali siano gli stati e le istituzioni che oggi rappresentano un vero pericolo per la stabilità economico-finanziaria del pianeta?

Questo tipo di esercizio, come detto, non è certo facile. Ma qualcuno ci ha provato ed è riuscito in una missione dura ma estremamente interessante.

Chi si è preso la briga di fare queste ponderazioni è la New York University Stern e nella fattispecie il ramo di “Volatility Institute V-Lab”.

Per calcolare questo “rischio sistemico” sono state usate delle logiche che non vado a spiegarvi (per non annoiarvi) ma che potrete leggere (se lo vorrete) cliccando QUI.

Ed eccovi qui i risultati di una parte di questa straordinaria ricerca.

GLOBAL SYSTEMIC RISK by Country

Evidente che la voce di rischio più forte la ritroviamo in Estremo Oriente con la bolla del credito cinese che molto probabilmente sfocerà in futuro in una simil crisi subprime. A ruota il Giappone che con il suo Abenomics mette paura. E dopo … udite udite, la FRANCIA, seguita dagli USA e poi la Germania. Ovviamente qui la differenza la fa il sistema bancario. E difatti ecco le slides successive.

EUROPEAN SYSTEMIC RISK by Country

Facendo la somma delle parti, resta gioco facile dedurre che il rischio sistemico in Europa ce lo portano soprattutto la Francia (ragazzi, io ve l’ho poi detto per tempo), la Gran Bretagna, la Germania e poi l’Italia. Andando nel dettaglio ecco la griglia più interessante. La logica della ricerca rappresenta una sorta di stress test, fatto però con una metodologia diversa, sempre ipotizzando crash di sistema e relative conseguenze sulle banche.

Se prendiamo quindi le banche a livello globali, quali sono quelle potenzialmente più pericolose, ovvero quelle che possiamo considerarle delle mine vaganti? Eccovi la mappa con alcune conferme e alcune sorprese.

BANCHE: systemic risk ranking

Al top le banche francesi, il che deve far pensare soprattutto vedendo anche il deterioramento delle condizioni economiche della Francia. La seconda piazza la merita comunque Deutsche Bank che ovviamente si conferma ai vertici mondiali per rischiosità. Ben messe (si fa per dire) sempre le banche anglosassoni e poi, ecco che al NON posto arriva la nostrana Unicredit.

Queste slides devono farci ragionare e diventa inevitabile il collegamento con un altro grafico che vi presento spesso (e che vi ripropongo aggiornato), ovvero quello delle volatilità dei tre mercati: VIX (azionario), CVIX (forex) , MOVE (obbligazionario).

Mai viste tutte a questi livelli e così compresse. Ora, immaginate cosa potrebbe succedere se sul mercato la volatilitàù tornasse a decollare ai livelli del 2008, ad esempio. L’eserciziodell NYU Stern sopra illustrato considera appunto NON il rischio default delle varie realtà prese in considerazione, ma la sensibilità ad eventuali shock sistemici.

Mai viste tutte a questi livelli e così compresse. Ora, immaginate cosa potrebbe succedere se sul mercato la volatilitàù tornasse a decollare ai livelli del 2008, ad esempio. L’eserciziodell NYU Stern sopra illustrato considera appunto NON il rischio default delle varie realtà prese in considerazione, ma la sensibilità ad eventuali shock sistemici.

E quando c’è uno shock sistemico (legato ad un qualsiasi evento) la volatilità decolla, ed il castello di carta rischia di crollare. Quindi non stupiamoci se la volatilità è così bassa. e’ una cosa assolutamente voluta, per il bene del sistema finanziario. Certo è che, se ci ritrovassimo con ben altri picchi di volatilità, allora preoccupiamoci un pochino di più.

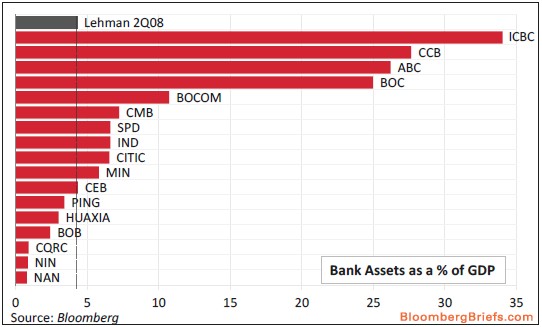

Allegato: a conferma di quanto scritto sopra, tenete ben amente questo ultilmo grafico. rappresenta le banche cinesi ed il rapporto tra gli asset in pancia alle principali banche del Celeste impero ed il PIL della Cina. E’ pur vero che la Cina “ha le spalle larghe”, però…

Articolo apparso originariamente su PianoInclinato.it

STAY TUNED!

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

I need you! Sostieni I&M!

CLICCA QUI e votaci nella categoria “ECONOMIA” al #MIA14

(Macchianera Italian Awards 2014)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

OT.

Una frenata da parte dell’India sul WTO.

http://www.reuters.com/article/2014/08/01/us-india-trade-wto-idUSKBN0G009R20140801

secondo me l’ sp500 riparte long