in caricamento ...

Conversione BOND subordinati: iter e rischi per la ricapitalizzazione di MPS

La telenovela “Monte dei Paschi” continua imperterrita. Ieri nuova puntata, momento cruciale con la partenza della conversione dei bond subordinati in azioni, oltre che il raggruppamento, l’ennesimo, da 100 ad una azione. Quindi non spaventatevi più di tanto che vi ritrovate con una MPS a valutazioni apparentemente stellari.

Parte quindi ufficialmente l’operazione di ricapitalizzazione del gruppo MPS. Un primo passo che diventa subito fondamentale, in quanto dall’esito della conversione, poi dipenderà tutto il resto.

Qualche segnale positivo arriva all’orizzonte, per fortuna. A darli un grande gruppo finanziario italiano che aderisce alla conversione. Forse più per necessità che per propria volontà.

Generali converte tutti i bond subordinati Mps che ha in portafoglio. Nel dettaglio — è spiegato in una nota del gruppo — il cda ha esaminato l’offerta volontaria lanciata dall’istituto senese e il consiglio ha «valutato favorevolmente» la conversione, dando mandato al group ceo Philippe Donnet di convertire gli strumenti subordinati. La decisione di Generali è stata presa dopo aver esaminato l’offerta pubblica di acquisto volontaria promossa dall’istituto sugli strumenti subordinati e riguarda il debito detenuto da Generali «oggetto dell’offerta». (CdS)

Gli step della ricapitalizzazione di Monte dei Paschi di Siena

1) Primo passo avviato. E’ la conversione delle obbligazioni subordinate. Durerà fino al giorno 2 dicembre. E’ assolutamente necessario che almeno un quarto dei possessori dei bond subordinati provveda alla conversione. Si spera di raggiungere quantomeno un miliardo e mezzo, e siamo sulla buona strada. Generali ha convertito bond per 400 milioni di Euro. Un segnale anche per il mercato e per i molti indecisi, senza poi dimenticare che grazie a questa conversione, Generali diventerebbe il primo gruppo all’interno dell’azionarato MPS.

2) Secondo passo sarà deconsolidamento dei 27 miliardi di sofferenze bancarie presenti in portafoglio.

3) E poi ci sarà il Referendum Costituzionale, data che potrebbe cambiare nuovamente le carte in tavola. Ma non è casuale far terminare la conversione delle obbligazioni subordinate prima del referendum. Se così non fosse, in caso di vittoria del NO, MPS sarebbe avviata certamente al bail in. Invece, così facendo, si costringe ad un’espressione di volontà antecedente al Referendum che, come già detto, è già di per se una minaccia nel caso di bassa conversione.

4) Sarà importante la decisione dei vari fondi sovrani i quali restano alla finestra ed ancora non hanno deciso se investire o meno in MPS.

5) una volta ottenuto l’esito della conversione dei bond subordinati, ci sarà la decisione del consorzio di garanzia (JPMorgan e Mediobanca) che dovranno appunto intervenire a sostegno dell’eventuale inoptato nell’aumento di capitale.

6) Necessità di un prestito ponte di circa 6 miliardi per permettere a MPS di “liquidare” i famosi 27 miliardi di sofferenze bancarie.

Come vedete la strada è ancora molto lunga e ricca di potenziali intoppi. La data della “ripartenza” dovrebbe coincidere con l’anno nuovo. Vedremo se la tabella di marcia verrà mantenuta, anche perchè il mercato deve dare fiducia , ancora una volta a MPS. Come promemoria, stamattina, twittavo questi dati.

2011->2 mld

2014->5 mld

2015->3 mld

2016->5 mld?Ora capitalizza 600 mln

In 8 anni bruciati 15 mld #tuttobene— (((Danilo DT))) (@intermarketblog) November 29, 2016

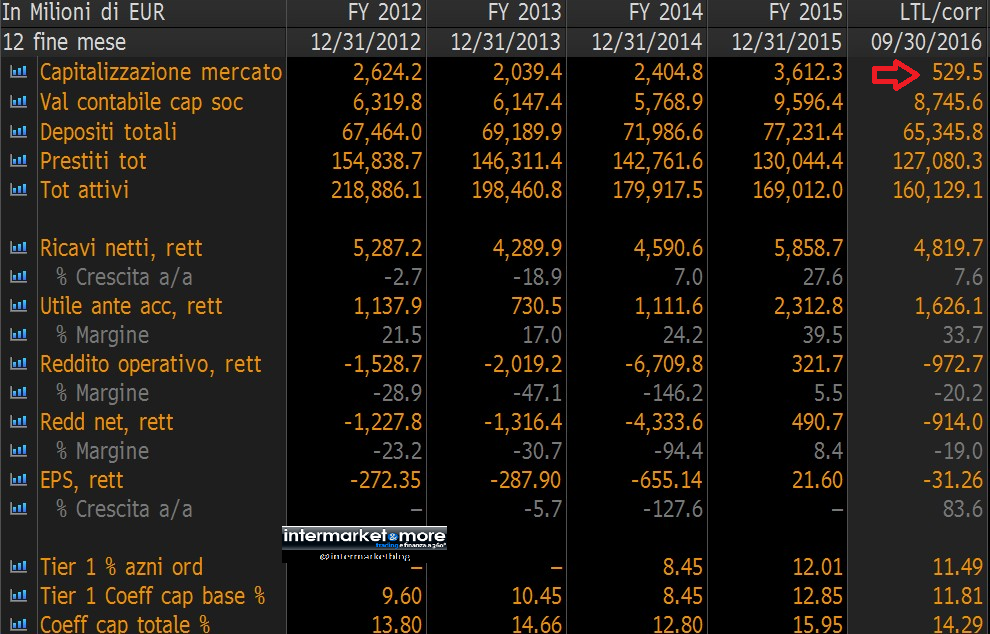

Credo che i numeri di cui sopra, parlino da soli. E se volete un ulteriore tabella descrittiva, eccovi serviti.

Quanto capitalizza MPS (in mln)?

Per l’ennesima volta, il risparmiatore è costretto a subire. Ma sia ben chiaro, MPS non spinge alla conversione, quantomeno sulla carta…

(…) Mps, che si occupa direttamente dell’offerta al retail, dovrà infatti astenersi dal «raccomandare o consigliare l’adesione all’offerta». Chi fosse intenzionato a convertire dovrebbe perciò presentare una «dichiarazione olografa» che testimoni di «avere aderito all’offerta di propria iniziativa», e di avere ricevuto la documentazione informativa prescritta. La possibilità di aderire non sarà comunque aperta a tutti, dal momento che non sarà consentita al portatore di bond il cui profilo di rischio non sia compatibile con l’investimento azionario. Dunque, per la stragrande maggioranza dei piccoli risparmiatori, la scelta sarà tra tenere il bond fino alla scadenza, sperando che la ricapitalizzazione da 5 miliardi vada in porto, o vendere le obbligazioni, sopportando una perdita. (…) (Sole)

Ma un passo alla volta. Ora c’è il referendum.

Se vince il SI, è una manna dal cielo per MPS.

Se vince il NO ma per un pungo di voti, magari basta un rimpastino e la tragicommedia, con qualche difficoltà, potrebbe continuare.

Se vince il NO in modo deciso, potrebbe compromettersi il percorso di ricapitalizzazione del gruppo.

Ma come visto prima, ora c’è lo scoglio della conversione. Ed aggirarlo sarà già una grande impresa. Forse quella più grande e titanica. Il resto potrebbe venire da sè. Referendum permettendo.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!)

Speravo di leggere qualcosa di piu’ preciso e dettagliato sull’operazione. Sul forum di finanzaonline ci sono pareri discordanti sul futuro prezzo dell’azione in funzione di quante sub verranno convertite. E soprattutto non capisco la relazione tra esito del referendum e esito dell’adc. Mah!

provo a darti una risposta nei limiti di quello che sono riuscito a capire, così do una risposta anche a me stesso; quello che ho chiamato “ricatto” è la conversione delle obbligazioni in azioni e questo è banale se non fosse per la “burocrazia” che c’è dietro. Mentre una Generali non ha difficoltà ad avere tecnici che sanno come muoversi, i piccoli e medi possessori di obbligazioni che rischiano la conversione devono firmare una barca di fogli dove si impegnano a utilizzare la vendita dei titoli ( a prezzi, a detta di MPS, vantaggiosi) per comprare future azioni MPS e devono sottoscrivere altrettanti fogli che li qualificano con un profilo finanziario pari a quello….. di un promotore finanziario. Il comportamento degli addetti della banca è molto semplice: firma, caro cliente, perché e l’unica soluzione per evitare il potenziale fallimento (bail in) e se la banca fallisce dei tuoi titoli non rimane neppure l’ombra !!!!! E’ ovvio che i piccoli risparmiatori ( hanno più del 50% dei titoli) preferiranno non sottoscrivere la conversione, convinti che prima o dopo la banca sarà nazionalizzata (voce sempre più consistente).

La percentuale di conversione dei titoli fissa indirettamente il prezzo dell’azione al momento dell’aumento di capitale: se il fabbisogno della banca (dopo la conversione e dopo la vendita degli NPL) fosse di 5MLD il prezzo dell’azione sarebbe X, se il fabbisogno è superiore sarà X+x ma non potrà mai superare il max che è stato fissato a 24,9.

A stasera la conversione extra Generali è ancora “mortificante” (qualche centinaia di milioni di euro) e come ben sai il dead line è prima del referendum. I fondi e le assicurazioni che hanno in portafoglio i titoli da convertire si dividono fra quelli che stanno vendendo e quelli ancora indecisi che aspetteranno fino all’ultimo momento, anche se non riesco a capire cosa aspettano…… forse la manna che arriva dal cielo o confidano nel SI al referendum.

Ed è qui che salta fuori il referendum , perché se vince il SI e Renzi rimane al governo sembra che ci sia un tacito accordo a nazionalizzare la banca e i risparmiatori verrebbero “salvati”.

Resta il fatto che Morelli & Company hanno ricominciato il convincing road map per cercare di avere il più alto numero di sottoscrittori dell’aumento di capitale, il che mi fa propendere a dire che abbiano subodorato la vincita del NO e, in tal caso, sono c…i acidi con elevate probabilità di bail in…..

Se leggi nei post precedenti su Monte dei Paschi ho spiegato tutto…lo spiegabile. E poi parlare di punti d’ombra è normale. Ce ne sono parecchi…

http://intermarketandmore.finanza.com/tag/monte-dei-paschi

(Reuters) – Il Cfo della Banca Monte Dei Paschi Di Siena Spa Francesco Mele, durante una call con gli investitori ha detto:

* Se la banca avrà bisogno di aiuti Stato, potremmo richiedere burden sharing

* Se fallisce il piano di aumento capitale sul mercato, un’opzione potrebbe essere ricapitalizzazione precauzionale dello Stato

* Vedremo dopo referendum se ci saranno condizioni per avviare sottoscrizioni

* Mps sta negoziando impegno con investitori rilevanti in questo momento

* Probabile accordo coninvestitore rilevante alla fine di questa settimana o nel week end

* Se arriviamo a lunedì con buon accordo con anchor saremo in grado di completare transazione

* Se non ci sarà impegno anchor investor il processo non continuerà e i bond saranno restituiti

* Non si può escludere piano alternativo Bce ma poco probabile

paolo41: Ed è qui che salta fuori il referendum , perché se vince il SI e Renzi rimane al governo sembra che ci sia un tacito accordo a nazionalizzare la banca e i risparmiatori verrebbero “salvati”.

Grazie per il chiarimento, anch’io non l’avevo capito. Ma se l’intenzione era di nazionalizzarla, perchè non l’hanno fatto prima? Mah

andrea357@finanzaonline: E soprattutto non capisco la relazione tra esito del referendum e esito dell’adc.

In realtà non dovrebbe esserci relazione, ma siccome la finanza è il corrispondente maschile e in giacca e cravatta delle vecchie pettegole che vanno al cimitero a chiacchierare invece che a pregare per i morti, qualsiasi argomento è buono per spettegolare=speculare, e quando tutti ne parlano (“lo sai che Maria ha fatto le corna a Giovanni e si stanno separando?”), anche se non è vero il pettegolezzo viene dato per vero e rischia di autoavverarsi, così la vittoria del No farebbe crollare le banche perchè tutti venderebbero perchè “se vince il No crolleranno le banche”.

1) sarebbe stato sciocco non scommettere sul “ricatto”

2) si parla di 20MLD in trattativa. Occorrerà vedere a quale prezzo…… dato che chi compra sfrutterà in pieno della situazione. E’ ovvio che la differenza fra valore di libro e prezzo va tutta a conto economico.

3) Da lì in avanti è ancora tutto …. da scrivere…….