in caricamento ...

Borsa USA: un ragionamento che il mercato NON condivide

Prendete questi miei appunti come meditazioni statistiche, senza dare a questi numeri il peso che meriterebbero, visto che tanto il mercato se ne sta stra fregando (per il momento) di questi dati.

Parliamo ancora del motore, del benchmark, del riferimento di tutte le borse mondiali, ovvero la borsa più globale del pianeta, ovvero lo SP500.

Non guardiamo null’altro se non i fondamentali più banali. E ve li sintetizzo con un grafico semplice ma che alla fine è efficace ed indiscutibile.

Utili aziendali. Guardate quali erano le stime per le borse USA. Siamo passati da un giugno 2014 a $144.60 ad un aprile 2016 a $86.53.

Ma la borsa dove si trova, rispetto al 2014?

Bene, la borsa è decollata. Ma oggi ci troviamo con un margine da profitti ai massimi storici e quindi insostenibili costantemente nel lungo periodo (che tra l’altro stanno per scendere).

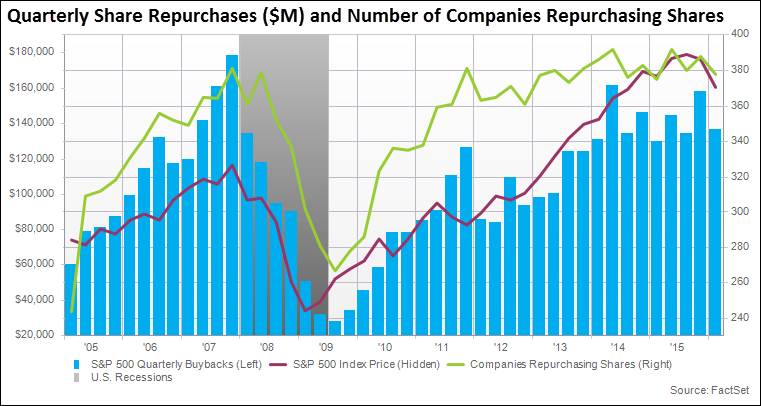

E sui buyback…già ho detto molto e allora vi faccio un rapido remind.

Tutto questo basta a stuzzicare la vostra fantasia?

Purtroppo sono giornate molto complesse, dove mi trovo a contatto con diverse problematiche sia a livello personale che professionale. Nella speranza che vengano risolte quanto prima, cercherò comunque di tenere aggiornato il blog quotidianamente con qualche spunto.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Attenzione:

– cosa dicono i flussi in questo momento?

– travaso da treasury?

mi sembra che in questi anni si stia creando un enorme schema Ponzi dove non viene creata nuova ricchezza ma solo riciclata quella esistente.

Se i profitti non vengono utilizzati per creare ricchezza al sistema ma solo per aumentare artificiosamente il valore delle azioni prima o poi il castello di carte crolla.

Buonasera a tutti, vorrei solo far presente che la situazione è abbastanza chiara anche se a prima vista potrebbe sembrare paradossale. Non fermatevi alle apparenze. Il primo grafico che hai postato è tanto immediato quanto falsato. Il problema fondamentale, secondo me, è che l’attuale redditività delle imprese americane non può proseguire sul trend ascendente finora visto dato che gli investimenti in tecnologia hanno subito un forte rallentamento. Questo in un contesto di piena occupazione è un limite invalicabile al quale c’è poco rimedio. Personalmente noto che gli indicatori di redditività stiano tutti puntando verso il basso, mentre quelli di volatilità stanno puntando verso l’alto… e questo non è un bene, direi. Comunque devo far notare a tutti che lo scenario catastrofico decantato da alcuni su questo blog si è dissipato come quei personaggi paradossali che li hanno descritti.

Sarei veramente sorpreso se il mercato facesse nuovi massimi assoluti: per me ora è una trappola per chi entra al rialzo.