in caricamento ...

BANKITALIA: bene i prestiti, ma mancano i presupposti per far partire la macchina economica

Come ti altero la realtà dei fatti.

Questa mattina ho letto un articolo sull’andamento delle sofferenze bancarie in Italia. Il titolo faceva ben pensare. Infatti il titolo recitava: “Banche, sofferenze in calo a marzo, crescono i prestiti alle famiglie”.

Molto bene, un buon segnale per l’economia e per il settore bancario. Magari qualcosa si sta muovendo in positivo. Ma poi ecco cosa dice l’articolo.

Le sofferenze bancarie rallentano la crescita, a marzo. Lo ha reso noto la Banca d’Italia, specificando che i crediti in sofferenza delle banche italiane sono cresciuti a quota 196.963 milioni di euro, sostanzialmente stabili (+0,4%) rispetto ai 191.101 milioni del mese precedente e in crescita del 3,9% rispetto ai 189.552 milioni del marzo 2015. Tale dato segna un rallentamento rispetto al +4,7% registrato su base annua a febbraio. (Mess)

Prima calano, poi rallentano la crescita e poi invece salgono dello 0.4%. Ma la matematica è veramente diventata un’opinione allora.

Lo stesso articolo poi però riprende altri dati appena sfornati da Bankitalia che meritano più considerazione.

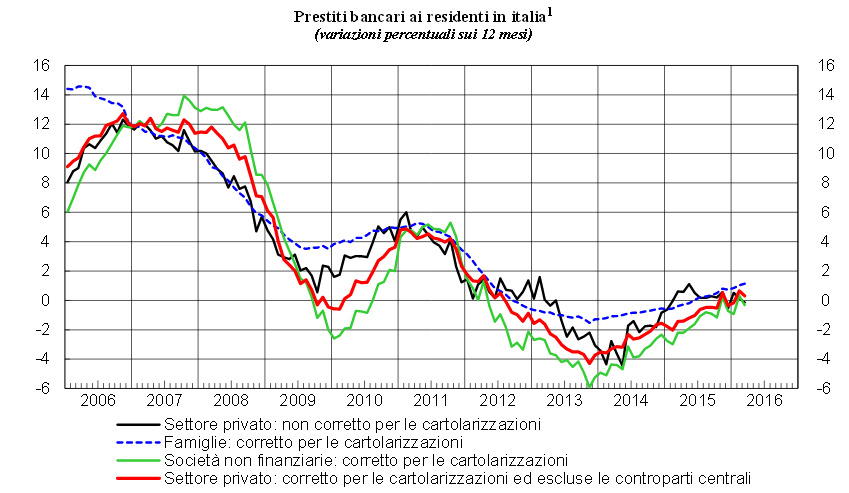

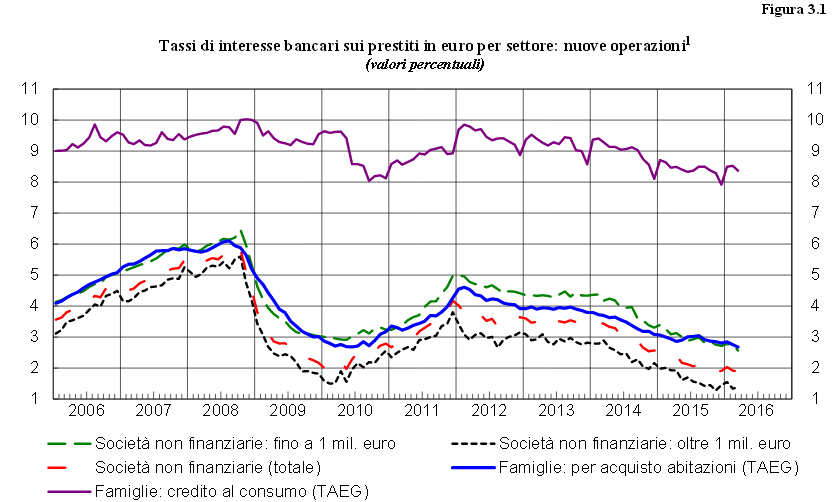

(…) Aumentano, invece, i prestiti per le famiglie, cresciuti dell’1,1% sui dodici mesi. (…) La raccolta obbligazionaria, incluse le obbligazioni detenute dal sistema bancario, è diminuita del 15,2 per cento su base annua (-15,3 per cento nel mese precedente). I tassi d’interesse sui finanziamenti erogati nel mese alle famiglie per l’acquisto di abitazioni, comprensivi delle spese accessorie, sono stati pari al 2,68 per cento (2,76 nel mese precedente); quelli sulle nuove erogazioni di credito al consumo all’8,50 per cento (7,92 nel mese precedente). I tassi d’interesse sui nuovi prestiti alle società non finanziarie di importo fino a 1 milione di euro sono risultati pari al 2,57 per cento (2,73 per cento nel mese precedente); quelli sui nuovi prestiti di importo superiore a tale soglia all’1,39 per cento (1,34 per cento a dicembre). I tassi passivi sul complesso dei depositi in essere sono stati pari allo 0,49 per cento. (…)

In queste frasi si concentrano una mole di dati importanti e che meriterebbero un lungo ed articolato post. Intanto però possiamo dire che:

a) Crescono i prestiti: BENE, significa che la “mission” sui tassi sta generando del credito ed indirettamente dovrebbe alimentare consumi, crescita ed inflazione.

b) Raccolta obbligazionaria crollata: BENE, a causa dei rendimenti risibili, la gente compra meno titoli obbligazionari (anche perché la fiducia nel settore bancario è crollata) e utilizza il denaro in altro modo

c) Tassi interesse: a tutti i livelli sono scesi: BENE, sono gli effetti della politica monetaria di Draghi. Questo dovrebbe dare ossigeno alle imprese e a chi a debiti in generale. MALE invece il gap tra credito al consumo e finanziamenti ordinari

Quindi possiamo dire che per DRAGHI la missione è (potenzialmente) compiuta? Leggendo questi numeri (a parte la critica fatta sulle sofferenze), sembra proprio di si.

PROBLEMA.

Tutto quanto sopra descritto rappresenta un solo tassello del processo. I tassi sono a zero, La BCE ha fatto carte false per generare tutta la liquidità possibile ed immaginabile per far ripartire inflazione e consumi.

La macchina economica, quindi, ha tutta la benzina necessaria per partire. Ma….se mancano le ruote, come farà la macchina a riprendere la strada della crescita economica?

Le Banche Centrali stanno lavorando per influenzare l’economia aumentando o diminuendo la liquidità, rendendo più attraente il prestito di denaro. Ma siamo sicuri che poi tutto questo sia efficace? Intanto è chiaro che i prestiti stanno crescendo ma in modo NON soddisfacente. Inoltre è evidente che l’inflazione NON sta ripartendo. Quindi possiamo dire che la liquidità c’è ma non viene sfruttata perché mancano le condizioni. I consumi non salgono perché la gente ha PAURA del futuro. La pressione fiscale è ancora troppo elevata, l’incertezza regna sovrana e lagente “gioca in difesa”. Non è infatti un caso che negli USA sta aumentando il tasso di risparmio, in quanto si percepisce una situazione economica non rassicurante.

Inoltre siamo sicuri che con tassi così bassi, il sistema bancario sia così felice di prestare denaro, tenuto conto che il quadro economico continua ad essere difficile con alti tassi di insolvenza?

Infine, ci rendiamo conto che le sole banche centrali NON possono generare DA SOLE i presupposti per far salire i consumi?

Per far partire la macchina economica, come detto ci vogliono le ruote, ovvero tutti quei presupposti che le banche centrali non possono generare ma sono a carico delle amministrazioni locali e non.

Riforme strutturali, detassazione degli stipendi, interventi sulla fiscalità aziendale, ecc ecc. Mi sembra però di continuare a vedere un mezzo che si vuol far camminare sui cerchioni. Ok, qualche metro lo si può fare. Ma poi…

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Guarda che Pandora si incazza se gli apri il vaso…..

Il grafico che la stampa diffonde da’ l’impressione che gli impieghi stiano salendo.

Peccato che no.

https://www.abi.it/DOC_Info/Comunicati-stampa/Rapporto_mensile_marzo_2016.pdf (tab 1)

hanno semplicemente rallentato la discesa. (?!). La cosa che si evince, molto simpatica.., è che gli impieghi conteggiano anche le sofferenze lorde (in aumento). Da cui per semplice sottrazione se ne deduce che i crediti ‘ in bonis’ (su cui si potrebbe a lungo disquisire) stanno in realtà diminuendo. Da cui la constatazione che Draghi ci fa una p.ippa. Se a questo aggiungi la contrazione dello spread….derivi un calcolo semplice semplice: ci vogliono minimo tra 8 e 10 anni di margini perchè si ammortizzi lo stock di sofferenze (che chiaramente incidono anche sulla cosiddetta nuova produzione…) Non lo dico io…lo dicono loro: http://www.ilsole24ore.com/art/notizie/2016-05-04/abi-2017-tasso-sofferenze-bancarie-livello-pre-crisi-industria-evidenza-140852.shtml?uuid=ADcLDT

Caro Danilo, aldilà delle controverse statistiche pubblicate……ti confermo che, anche oggi, nel del Tribunale ( della mia zona ) l’aula più affollata era quella delle esecuzioni immobiliari…….creditori procedenti 99 % banche…….durata media della procedura : 10 anni………..percentuale di realizzo : inferiore al 50 % del valore di stima iniziale.

Da ciò desumo che sul nostro sistema bancario se ne vedranno ancora delle belle………ma il mercato vedo che ha già le idee molto chiare………molto più chiare dei nostri governanti che tentano al massimo di mettere qualche toppa…..continuando di fatto a nascondere il bubbone.

c’è qualcuno che è in grado di spiegare almeno un motivo (non dico …. tre) perché la macchina economica debba ripartire !!!!!!

I motivi non mancano di certo. Il problema è COME può mettersi in moto. VOLERE non sempre è POTERE

i motivi sono come le leve; occorre qualcuno che sappia manovrare le leve e … sia libero di farlo.

Non c’è un paese che abbia una visione strategica che porti allo sviluppo; purtroppo l’eccesso di globalizzazione ha creato terribili interconnessioni e gli interessi delle multinazionali hanno bloccato lo sviluppo economico non solo dell’area industriale ma conseguentemente anche quella dei servizi collaterali o meno.

Lo sviluppo della digitalizzazione e la continua ricerca di nuove efficienze non fanno altro che ridurre la necessità di impegno di Manpower esclusi quelli ad elevata capacità professionale con la conseguenza che si ridurrà ulteriormente il reddito globale.

E’ sintomatico il recente attacco dell’EU al sistema cinese che è stato bollato come non facente parte di “un’economia di mercato” (meglio tardi che mai) per i continui abusi del dumping nelle loro esportazioni. E’ una tardiva presa di coscienza, ma sappiamo già quale sarà il risultato…… in altre parole i teutonici sono troppo interessati a mantenere lo status quo.

Non è vero!

non è vero che finanziano le famigli e tantomeno le piccole imprese, anzi le assicuro che di finanziare le imprese non ci pensano nemmeno. Per curiosità mi sono attivata e ho chiesto a molti istituti come privata e come azienda a chiedere un mutuo, ebbene ho trovato solo rifiuti nonostante il reddito coprisse ampiamente la richiesta.

Gli unici che erano disposti a concedere vogliono assicurazioni da 1500€ anno ricorrente. Se dici che 6 un’impresa chiudono subito i battenti e dicono che le offerte sono solo x la prima casa. È propaganda, al massimo finanziano l’imprenditoria di partito, tipo i Farinetti e LECCACULO vari.

complimenti ha ricostruito e sintetizzato un quadro perfetto degli eventi. Eventi che sono presagio di un futuro molto buio.

aorlansky60:

da un art odierno SOLE24, Fonte Fitch :Il controvalore totale a livello mondiale, dei titoli di Stato che trattano a tassi negativi ha toccato quota 9mila e 900 miliardi di dollari. La stima è contenuta in un recente report dell’agenzia di rating Fitch.

Nel documento è messo in evidenza come questo enorme ammontare di titoli obbligazionari sovrani tratti ad un rendimento negativo dello 0,24 per cento di media; questo significa che, complessivamente, gli investitori che li detengono devono sottostare ad un costo che si può stimare nell’ordine dei 24 miliardi di dollari l’anno…… … … … … …

commento personale :

agli occhi di un potenziale privato investitore, piccolo o istituzionale che sia, si tratta di una deformazione aberrante del principio ultra secolare universalmente riconosciuto : il denaro deve avere un costo (da pagare in interessi attivi);

nell’altro lato della medaglia, invece,

per uno Stato sovrano che si ritrova a dover finanziare il proprio [copioso] debito pubblico, si tratta di UN VERO AFFARE.

La deformazione di cui sopra è una delle conseguenze del QE e similari politiche monetarie particolarmente accomodanti note come ZIRP (una volta; ora meglio note come NIRP = Negative Interest rating policy);

a chi fa comodo questa situazione ? soprattutto a Stati che detengono un elevato livello di deb pubbl come valore assoluto -Francia e Germania rimanendo in orbita UE- che possono così finanziare i propri disavanzi pubbl A COSTO ZERO (la Germania; poco di più la Francia, spread con forbice 20-30).

Altro che “incentivi ai consumi” e “stimolatori alla crescita” come il QE era stato illustrato [e venduto] al popolo dalla BCE (con i governi dei paesi “forti” UE ad agire opportunamente dietro le quinte)…

il tenente Colombo era solito dire “tu cerca il movente, vedrai che ti sarà molto facile risalire al colpevole…”

da un art odierno SOLE24, Fonte Fitch :

Il controvalore totale a livello mondiale, dei titoli di Stato che trattano a tassi negativi ha toccato quota 9mila e 900 miliardi di dollari. La stima è contenuta in un recente report dell’agenzia di rating Fitch.

Nel documento è messo in evidenza come questo enorme ammontare di titoli obbligazionari sovrani tratti ad un rendimento negativo dello 0,24 per cento di media; questo significa che, complessivamente, gli investitori che li detengono devono sottostare ad un costo che si può stimare nell’ordine dei 24 miliardi di dollari l’anno…

… … … … … …

commento personale :

agli occhi di un potenziale privato investitore, piccolo o istituzionale che sia, si tratta di una deformazione aberrante del principio ultra secolare universalmente riconosciuto : il denaro deve avere un costo (da pagare in interessi attivi);

nell’altro lato della medaglia, invece,

per uno Stato sovrano che si ritrova a dover finanziare il proprio [copioso] debito pubblico, si tratta di UN VERO AFFARE.

La deformazione di cui sopra è una delle conseguenze del QE e similari politiche monetarie particolarmente accomodanti note come ZIRP (una volta; ora meglio note come NIRP = Negative Interest rating policy);

a chi fa comodo questa situazione ? soprattutto a Stati che detengono un elevato livello di deb pubbl come valore assoluto -Francia e Germania rimanendo in orbita UE- che possono così finanziare i propri disavanzi pubbl A COSTO ZERO (la Germania; poco di più la Francia, spread con forbice 20-30).

Altro che “incentivi ai consumi” e “stimolatori alla crescita” come il QE era stato illustrato [e venduto] al popolo dalla BCE (con i governi dei paesi “forti” UE ad agire opportunamente dietro le quinte)…

il tenente Colombo era solito dire “tu cerca il movente, vedrai che ti sarà molto facile risalire al colpevole…“