in caricamento ...

AFFRANCAMENTO OICR e AZIONI: cosa fare e come funziona

La legge di bilancio ha portato diverse novità, alcune anche abbastanza estreme al fine di poter incassare a qualsiasi costo dei contanti, per andare a rimpinguare le casse dello Stato, anticipare dei pagamenti e compromettere incassi fiscali che sarebbero arrivati in futuro ed in modo più corposo.

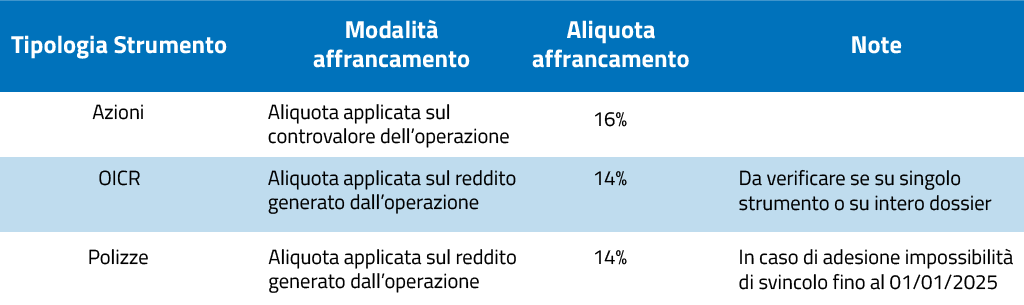

Nel nostro mondo non possiamo non considerare i commi 112 e 113 della Legge di Bilancio 2023, che prevedono la possibilità di considerare realizzati i redditi derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio (OICR), assoggettando ad imposta sostitutiva, con aliquota del 14%, la differenza tra il valore delle quote o azioni rilevato dai prospetti periodici alla data del 31 dicembre 2022 e il costo o valore di acquisto o di sottoscrizione. Quello che viene comunemente definito “affrancamento”.

Ma come funzionerà nell’effettivo? Come riferito dal sito “DirittoBancario”, il contribuente esercita l’opzione per l’applicazione di tale regime attraverso apposita comunicazione all’intermediario presso il quale è intrattenuto il rapporto di custodia, amministrazione, gestione di portafogli o altro stabile rapporto, entro il 30 giugno 2023. In assenza di tali rapporti, l’opzione può essere esercitata, dal contribuente, nella propria dichiarazione dei redditi relativa all’anno 2022. Tale opzione si estende a tutte le quote o azioni appartenenti ad una medesima categoria omogenea, possedute alla data del 31 dicembre 2022 nonché alla data di esercizio dell’opzione. Aspetto questo, come si dirà oltre, che necessita di opportuni chiarimenti.

I vantaggi

L’imposta sostitutiva del 14% è versata dagli intermediari entro il 16 settembre 2023, ricevendone provvista dal contribuente, ovvero, qualora applicata direttamente da quest’ultimo, entro il termine per il versamento a saldo delle imposte dovute in base alla dichiarazione dei redditi e pertanto, tipicamente, entro il 30 giugno 2023.

Come in precedenza accennato, gli effetti dell’affrancamento considerano come “realizzati” i redditi di capitale ed i redditi diversi, con la conseguenza che, in caso di realizzo di plusvalori, la tassazione complessiva dell’OICR definirà un risparmio di 12 punti percentuali rispetto a quella ordinaria che, si ricorda per il caso che qui si esamina, prevede l’applicazione dell’aliquota del 26%.

Inoltre, aspetto rilevante, rispetto al regime della rivalutazione delle partecipazioni societarie, l’affrancamento delle quote di OICR non applica l’imposta sostitutiva del 14% sull’intero valore delle quote al 31/12/2022 (ovvero il NAV unitario delle stesse), ma solamente sulla parte che eccede “il costo o valore di acquisto o di sottoscrizione”, prevedendo di fatto un risparmio “netto” del 12% rispetto alla tassazione ordinaria.

Pertanto, in ipotesi di quote plusvalenti alla data del 31/12/2022, l’affrancamento delle quote degli OICR risulta particolarmente appetibile in tutti i casi di disinvestimento nel breve termine (fatte salve, ovviamente, le dovute considerazioni in ipotesi di fluttuazioni imprevedibili del mercato), in quanto l’imposta “colpisce” solamente i maggiori valori non ancora realizzati.

Al contempo, la norma potrebbe risultare idonea per attuare valide politiche di pianificazione anche nelle ipotesi di riorganizzazione degli investimenti detenuti (attraverso, ad. esempio, operazioni di apporto ad altri fondi da parte degli operatori istituzionali), e questo anche considerando che l’attuale sistema di tassazione degli OICR non prevede, nella stragrande maggioranza dei casi che qui si esaminano, la possibilità di compensare “plusvalenze” e “minusvalenze” realizzate.

Fin qui abbiamo elencato i vantaggi per gli OICR. Ma ci sono anche delle criticità? In effetti si…

Le criticità

Di converso è necessario rilevare che in alcuni casi la rivalutazione potrebbe risultare di ridotta o nulla efficacia ad esempio per quegli OICR, tipicamente mobiliari, che investono il loro patrimonio anche – o meglio, soprattutto – in titoli di stato ed equiparati, italiani ed esteri. Per tali fondi, infatti, le previsioni di cui all’art. 26-quinques del DPR n. 600/1973 e dell’art. 10-ter della L. n. 77/1983, prevedono la tassazione effettiva sui proventi riferibili ai predetti titoli in misura pari al 12,5%.

Questo dato deve essere tenuto ben in considerazione perché in molti, vedendo quote di OICR o ETF, ragionano subito su una potenziale imposta del 26% che invece, vista la natura del sottostante, sarebbe molto inferiore. Affrancare quindi non conviene nel mondo bond? Non è assolutamente vero. Infatti basta che ci sia una discreta quantità di titoli corporate presenti nel portafoglio dell’OICR che l’aliquota potenziale da pagare lievita oltre il 14%, rendendo quindi l’affrancamento comunque conveniente.

E per le azioni?

Per il mondo amministrato e quindi per le azioni, l’imposta scende dal 26% al 16% per tutte le partecipazioni azionarie negoziate sui mercati e possedute alla data del 1 gennaio 2023 calcolate come media aritmetica dei prezzi rilevati a dicembre 2022 (diversamente dalla differenza tra prezzo di acquisto e prezzo di vendita). L’imposta dovrà essere versata al massimo in tre rate annuali di pari importo a decorrere dal 15/11/2023.

Source: Consultique

Restano ancora dei punti d’ombra. Intanto come le banche gestiranno a livello tecnico la questione e come il cliente nell’effettivo dovrà comunicare alla propria banca le sue intenzioni.

Però non possiamo negare che la norma è interessante e conveniente per il risparmiatore, al netto di alcune considerazioni che ancora si fanno attendere dall’Amministrazione finanziaria. Attendiamo ulteriori approfondimenti ma prendiamo già in considerazione di sfruttare questa opportunità.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

il solito papocchio all’italiana di difficile comprensione e di dubbia applicazione .LA VERA RIVOLUZIONE SECONDO ME DOVREBBE ESSERE LEQUIVALENZA FRA REDDITI DI CAPITALE E REDDITI DIVERSI , CIOE’ TUTTI GLI ASSET +CEDELE +DIVIDENDI ,OLTRE LE COMPRAVENDITA DI ASSET SONO SOGGETTE A COMPENZASIONE FRA PLUSVALENZE E MINUSVALENZE, il resto sono chiacchiere e distintivo

il solito papocchi all’italiana di difficile comprensione e di dubbia applicazione .LA VERA RIVOLUZIONE SECONDO ME DOVREBBE ESSERE LEQUIVALENZA FRA REDDITI DI CAPITALE E REDDITI DIVERSI , CIOE’ TUTTI GLI ASSET +CEDELE +DIVIDENDI ,OLTRE LE COMPRAVENDITA DI ASSET SONO SOGGETTE A COMPENZASIONE FRA PLUSVALENZE E MINUSVALENZE, il resto sono chiacchiere e distintivo