in caricamento ...

Inflazione, Elezioni USA e ORO: ciò che gli investitori non vedono

Il panorama dei mercati finanziari sta attraversando una fase particolarmente interessante, se non paradossale. L’S&P 500 continua la sua danza trionfale verso nuovi record storici con una regolarità quasi ipnotica, sostenuto da una narrazione che, sulla carta, appare quasi perfetta.

Gli investitori sembrano cullati dall’idea di un “atterraggio morbido” dell’economia statunitense, uno scenario che fino a qualche mese fa sembrava appartenere più al regno della fantasia che a quello della realtà economica.

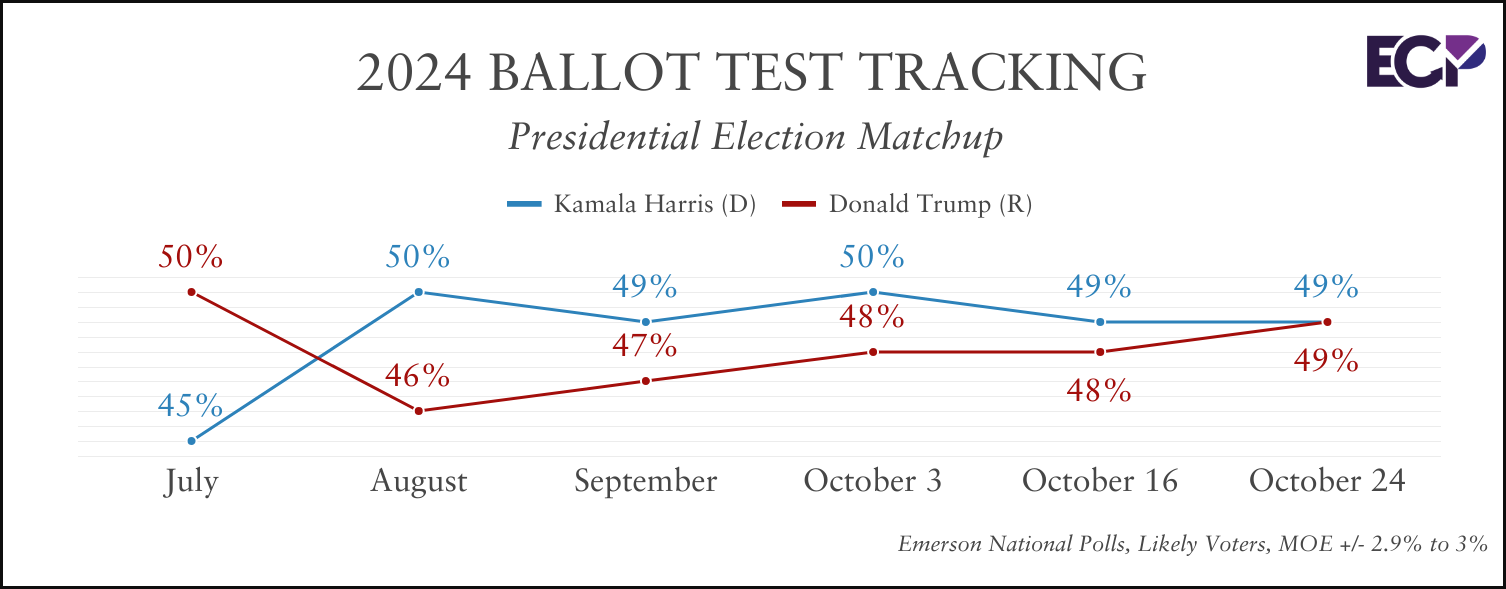

Ma c’è di più in questo quadro apparentemente idilliaco. Le recenti proiezioni elettorali negli Stati Uniti hanno aggiunto un ulteriore elemento di ottimismo: le probabilità di una vittoria repubblicana sono uguali alle chances democratiche ma in netto aumento rispetto al 29% di metà settembre. Un cambiamento che il mercato sta interpretando come potenzialmente favorevole per settori chiave come quello finanziario e tecnologico, senza dimenticare l’impatto positivo sul Bitcoin.

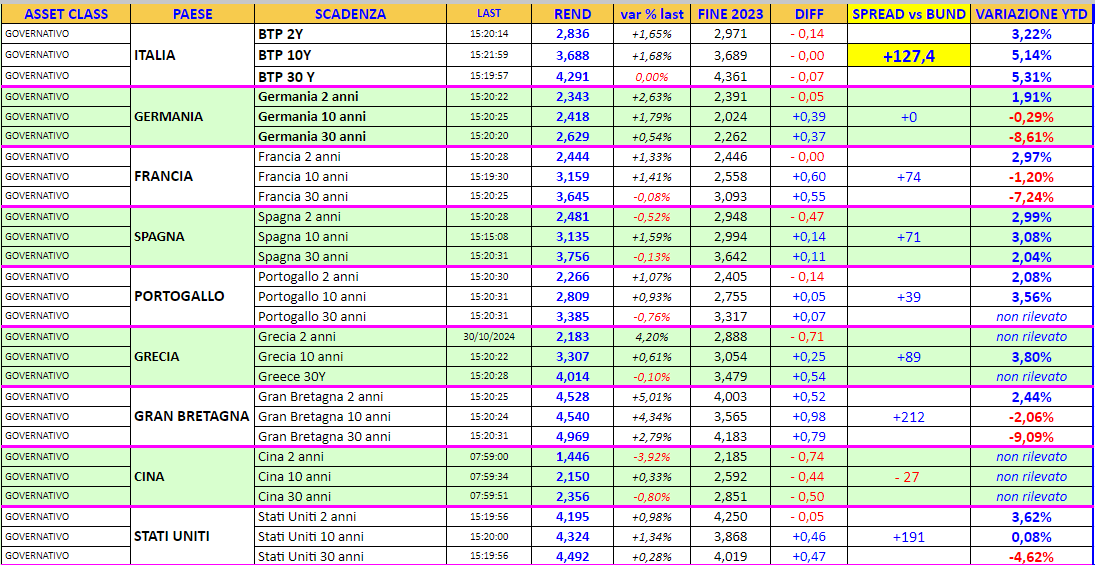

Tuttavia, mentre il mercato azionario festeggia, il mercato obbligazionario sta inviando segnali che meritano un’attenzione particolare. Il rendimento del Treasury decennale ha registrato un balzo di oltre 70 punti base nell’ultimo mese, un movimento che non può e non deve essere sottovalutato. Questo aumento non è un semplice dato numerico, ma riflette cambiamenti significativi nelle aspettative degli investitori riguardo sia la crescita economica che l’inflazione.

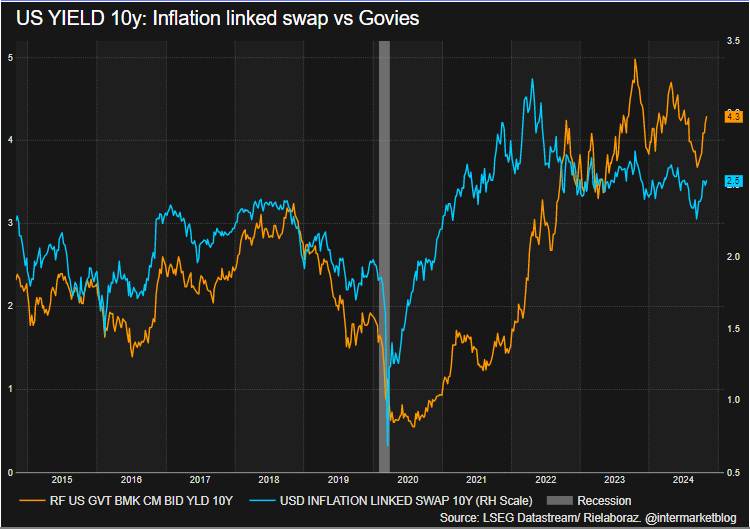

US Yield 10yr

Analizzando più da vicino, il rendimento reale è salito di circa 35 punti base, superando l’1,9%. È un livello che, storicamente, ha spesso coinciso con momenti di significativa turbolenza nei mercati azionari durante il periodo post-COVID.

Parallelamente, le aspettative di inflazione sono aumentate di 25 punti base, raggiungendo il 2,3%. Chi pensa che i rischi inflazionistici siano ormai alle spalle potrebbe dover rivedere le proprie convinzioni: i prezzi deflazionistici dei beni e il calo dei prezzi dell’energia potrebbero aver mascherato pressioni inflazionistiche più persistenti, particolarmente nel mercato immobiliare e nei salari.

Un elemento particolarmente interessante è il legame emergente tra le aspettative di inflazione e le probabilità elettorali. Gli operatori del mercato obbligazionario stanno iniziando a prezzare le potenziali implicazioni inflazionistiche delle proposte dell’ex presidente Trump su dazi e immigrazione. Questo scenario potrebbe costringere la Federal Reserve a mantenere una politica monetaria più restrittiva più a lungo del previsto, con evidenti implicazioni per le valutazioni azionarie.

Il premio a termine, un indicatore chiave dell’incertezza futura sui tassi, racconta una storia altrettanto interessante. La sua risalita a circa lo 0,20%, uno dei livelli più alti del ciclo post-COVID, suggerisce una crescente preoccupazione degli investitori riguardo alla sostenibilità della politica fiscale e monetaria americana, in un contesto di debito e deficit in continua espansione.

ORO sempre sugli scudi

Particolarmente significativo è il comportamento dell’oro, che sta sfidando i suoi pattern tradizionali. Il metallo prezioso non solo sta sovraperformando le azioni, ma ha raggiunto nuovi massimi storici nonostante un contesto che teoricamente dovrebbe essergli sfavorevole. Questo potrebbe suggerire che, mentre gli investitori azionari americani mantengono il loro ottimismo, altri attori del mercato, in particolare le banche centrali globali, stanno adottando una visione più cauta.

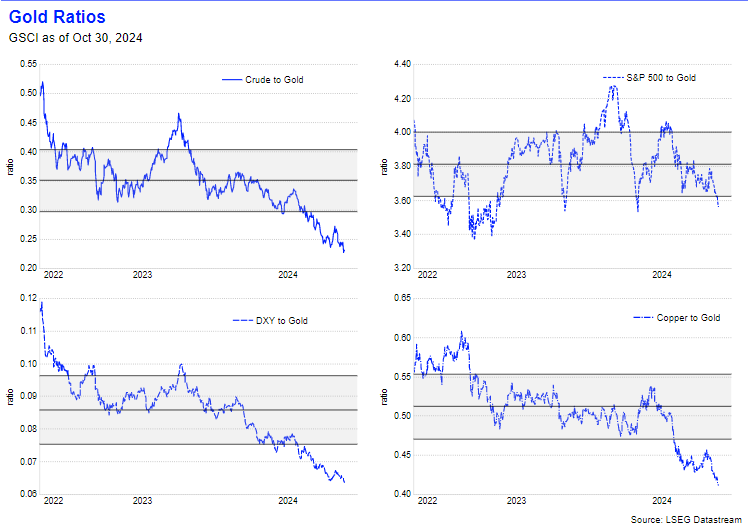

Guardate questo grafico. L’oro è dominante nei confronti di tutti

In questo contesto, diventa cruciale adottare un approccio più equilibrato alla gestione del portafoglio. La diversificazione assume un’importanza ancora maggiore, non solo tra azioni e obbligazioni, ma anche attraverso l’inclusione di asset reali e strategie alternative. Gli investimenti privati illiquidi, le infrastrutture e il settore immobiliare, potrebbero offrire opportunità interessanti per chi cerca di navigare queste acque incerte.

La lezione principale che emerge da questa analisi è che, mentre il mercato azionario continua la sua corsa ai record, gli investitori farebbero bene a prestare attenzione ai segnali provenienti da altri segmenti del mercato. Come spesso accade nei mercati finanziari, la vera sfida non è cavalcare l’onda dell’ottimismo, ma prepararsi adeguatamente per quando la marea potrebbe cambiare direzione.

ALLEGATO: slide rendimenti obbligazioni 2024