in caricamento ...

Analisi intermarket, macroeconomia e comportamento degli investitori

Inutile dirlo. Navighiamo in un periodo complesso per i mercati finanziari. Chi è un consulente finanziario o chi fa private banking, ha un arduo compito. Tenere conto di molteplici fattori al fine di delineare una strategia efficace per i clienti.

Sembra facile a parole ma nei fatti non lo è per nulla.

Quest’articolo esplora tre elementi chiave in modo molto sintetico:

- l’analisi intermarket,

- la macroeconomia

- e la finanza comportamentale,

fornendo spunti di riflessione per comprendere le dinamiche in atto.

1. Analisi intermarket: dove si nascondono i segnali?

Uno strumento prezioso per capire il sentiment degli investitori obbligazionari è osservare i flussi verso i titoli del Tesoro USA gestiti da Bank of America Private Banking. Analizzando i dati degli ultimi anni, notiamo una netta preferenza per i titoli a breve scadenza (Treasury Bills, T-Bills) rispetto a quelli a lungo termine (Treasury Bonds, T-Bonds). Questo comportamento riflette la cautela degli investitori, che sembrano non fidarsi eccessivamente delle politiche fiscali e monetarie tradizionali.

Inoltre, i flussi verso le “Magnificent 7“, un gruppo di sette azioni considerate particolarmente solide, superano di due terzi le partecipazioni in tutti i titoli del Tesoro a scadenza superiore a un anno. Questo dato rafforza l’ipotesi di una propensione degli investitori verso asset considerati più sicuri rispetto al debito sovrano a lungo termine.

2. Crisi di fiducia e la sua influenza sui mercati obbligazionari

La sfiducia verso i governi occidentali sembra giocare un ruolo chiave nell’attuale scenario. Le recenti elezioni in Regno Unito e Francia hanno visto un calo significativo dei voti ai partiti tradizionali, indicando un crescente distacco tra elettorato e politica. Questo clima di sfiducia si riflette anche sui mercati obbligazionari, dove gli investitori sembrano riluttanti a finanziare i governi attraverso l’acquisto di titoli di stato a lungo termine.

Paradossalmente, alcuni operatori vedono di buon occhio un potenziale ricambio politico negli Stati Uniti, sperando che possa portare a politiche economiche più incisive. Questa prospettiva, seppur minoritaria, contribuisce alla volatilità presente sui mercati obbligazionari.

3. Politiche monetarie e aspettative di profitto: un equilibrio precario

I mercati attualmente prevedono con quasi assoluta certezza un taglio dei tassi di interesse da parte della Federal Reserve a settembre 2024. Questa attesa di allentamento monetario è generalmente positiva per i titoli obbligazionari, che tendono a beneficiare di tassi più bassi.

Tuttavia, l’ottimismo per un “atterraggio morbido” dell’economia americana, ovvero una frenata temporanea senza conseguenze gravi, potrebbe rivelarsi effimero. Un mercato del lavoro ancora vivace e alti livelli di spesa da parte di consumatori e imprese potrebbero portare a scenari più critici (“atterraggio duro”). In questo caso, i titoli del Tesoro a lunga scadenza (30 anni) potrebbero rivelarsi la migliore copertura, con rendimenti più bassi in caso di atterraggio morbido e più alti in caso di atterraggio duro.

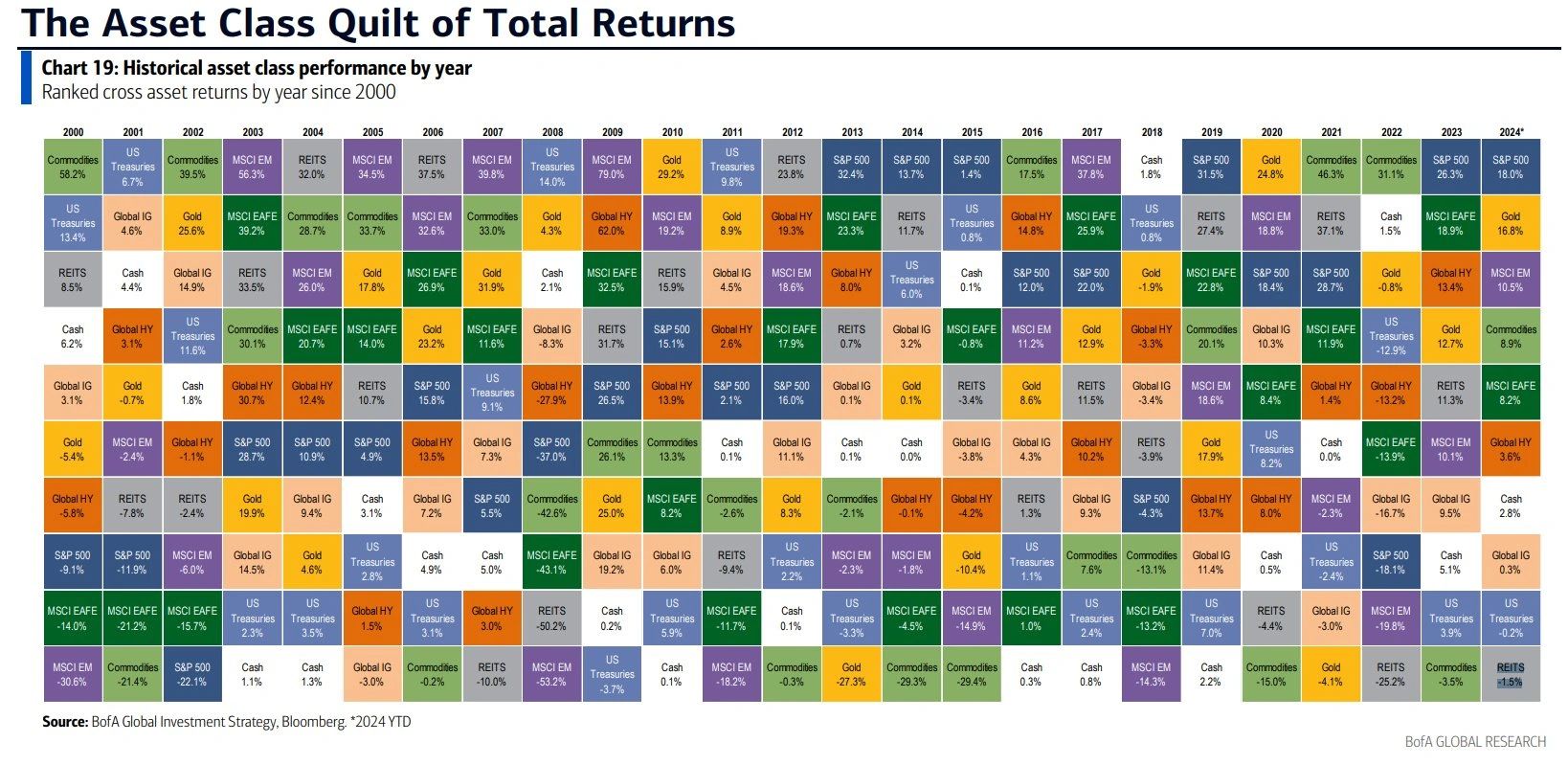

Certo, lo vedremo col tempo, intanto guardate come si stanno muovendo le varie asset class in questo 2024.

Se fate qualche ragionamento statistico potrete intanto fare delle valutazioni. Ovvero quando qualcosa sovraperforma ripetutamente (oppure sottoperforma ripetutamente) poi che succede?

STAY TUNED!

–