in caricamento ...

INTERMARKET: siamo su massimi e minimi ciclici

Credo che nei mercati ci siano comunque dei cicli naturali che tendano a ripetersi nel tempo. La logica “intermarket” che caratterizza questo blog da quando è nato, nel 2005 con circa 12.000 post scritti (…) si basa proprio alle dinamiche di correlazione tra le varie asset class all’interno di un mercato composto da più elementi, i quali hanno degli andamenti che subiscono l’influenza l’uno dell’altro.

La chiave dell’intermarket resta l’analisi dell’inflazione.

Difatti se ci pensate bene, le stesse banche centrali, fintanto che l’inflazione è rimasta sotto controllo, hanno avuto modo di stimolare monetariamente l’economia cercando di generare crescita economica. Oggi con un tasso inflazione alle stelle, tutto è cambiato.

Nei post precedenti ho parlato del fatto che propri l’inflazione sembra già aver fatto registrare un picco massimo. Se veramente così fosse, proprio le dinamiche intermarket potrebbero cambiare.

Commodity: sul trend rialzista

L’inflazione è guidata a rigor di logica (anche se non solo da quello) dall’aumento del prezzo delle commodity. Proprio quelle commodity che hanno fatto registrare ultimamente una profonda correzione e che oggi si trovano perfettamente appoggiate ad un supporto di lungo termine. Bisognerà capire che tale supporto regge oppure no.

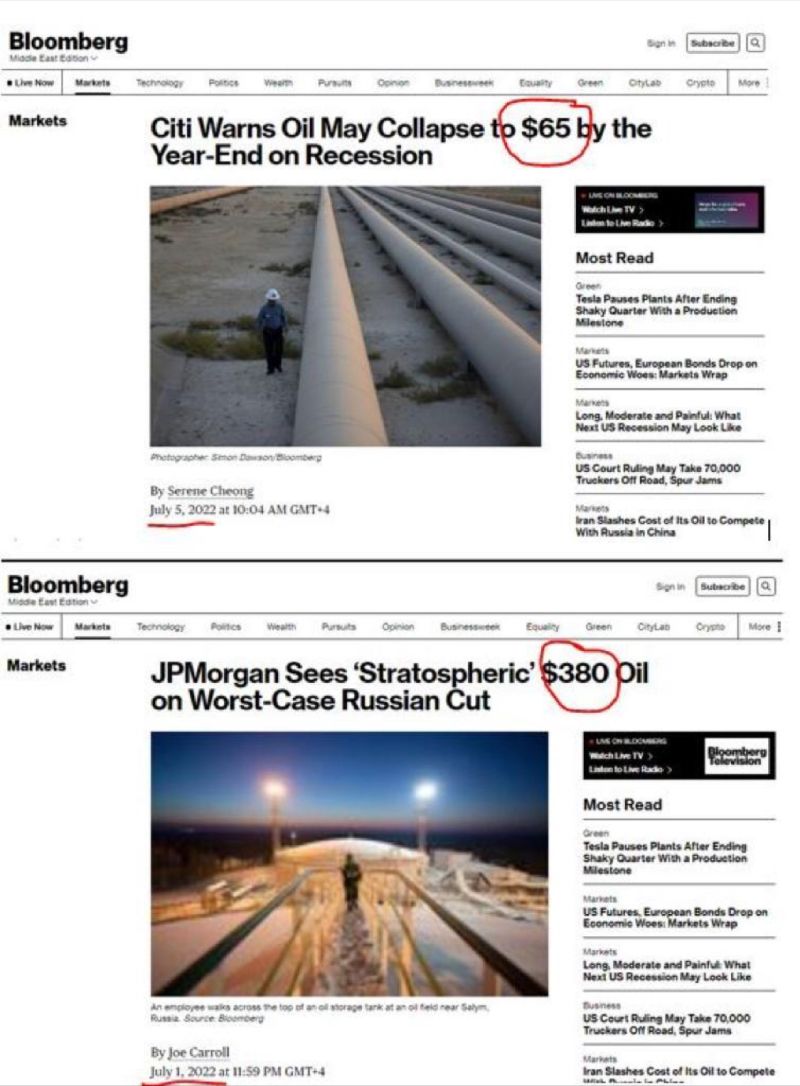

Ovviamente il costo del petrolio e non solo di questo, influirà molto sull’andamento dell’inflazione. Il fatto è che non mi sembra ci sia grande chiarezza su quella che potrebbe essere un possibile target price per l’oro nero.

Detto questo, che va a fotografare la relatività del momento, legato anche a questioni geopolitiche che poi condizionano in modo determinante i mercati, vi presento in ottica intermarket quali sono le dinamiche attuali.

Grafico intermarket: bond, commodity, azioni

Manca la componente valutaria che tralasciamo. Notate bene le dinamiche.

- Inflazione che inizia a salire

- Bond che partono con la correzione

- Commodity che salgono a dismisura

- Equity che parte in discesa a seguito della revisione delle stime di crescita (recessione?) e degli aumenti dei tassi di interesse.

- Mercato che inizia a scontare un rallentamento

- Commodity che iniziano a perdere tonicità

Ovviamente la storia continua. Ma se il rallentamento è confermato:

- aumenta il rischio recessione

- le commodity continuano nella correzione

- l’equity continua la discesa

- scema un po’ la tensione sui tassi di interesse

- i bond fanno il loro picco di minimo

Mancano ancora dei tasselli per poter definire in quadro intermarket ma diciamo che si iniziano ad intravvedere alcuni elementi che ci permettono di focalizzarci sulle dinamiche, capendo quindi cosa possiamo aspettarci nel caso in cui i vari scenari vengono a formarsi.

STAY TUNED!

Dream, ricordati la data di fine ribasso italiano, il 18 maggio 2024 🙂