in caricamento ...

SPREAD CREDITO: situazione in progressivo peggioramento

La mia attenzione nei confronti delle banche centrali è stata sempre massima perché negli ultimi anni, hanno saputo guidare i mercati prima fuori dalla crisi finanziaria post Lehman Brothers, e poi hanno creato i presupposti per un crescita economica, soprattutto USA, con conseguente rally dei mercati.

In merito all’Europa, la situazione è stata simile ma non uguale visto che Draghi intervenì innanzitutto per salvare l’Euro e le banche e poi per permettere alle aziende di finanziarsi a tassi ridicoli per anni. Ma oggi il fardello del debito si è fatto enorme.

Quello che però possiamo notare in queste settimane sono una serie di contrasti, incongruenze e anche tensioni in merito alla gestione proprio della politica monetaria. Infatti come fare a stimolare un’economia in iperinflazione?

Questo ha generato incertezza. E se proprio fino a qualche settimana fa le banche centrali erano dispensatrici di certezze (e i mercati si fidavano del loro pilota automatico), oggi questa fiducia è venuta meno. Questa insicurezza ha sicuramente alimentato oltremodo la volatilità di questo 2022.

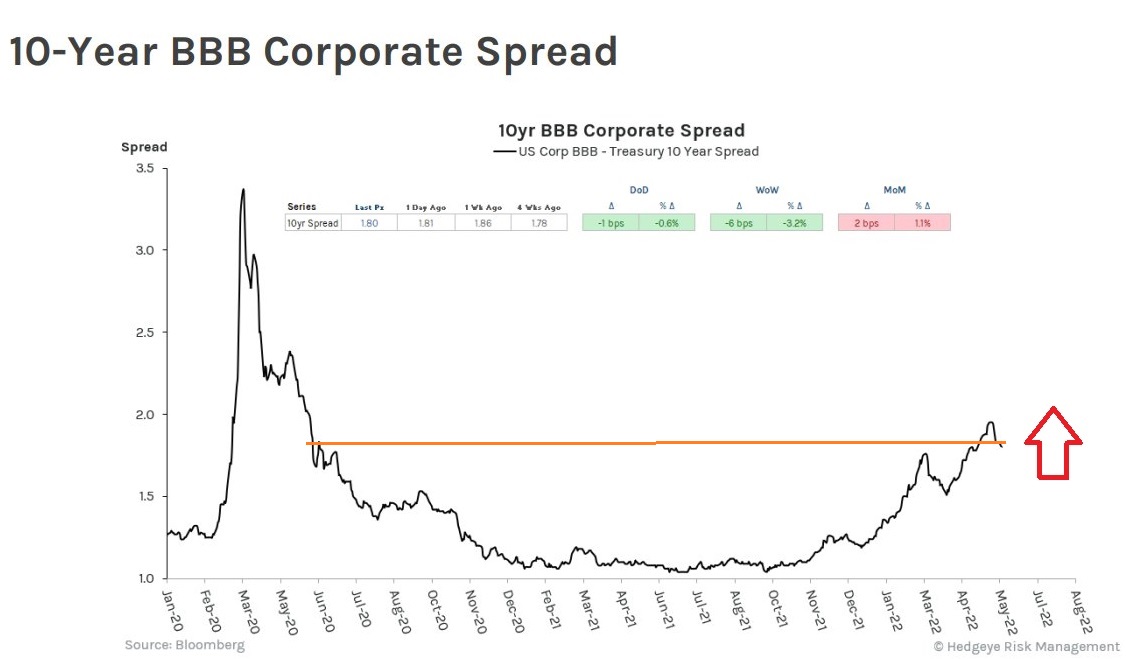

Per cercare di tastare il polso al mercato, e soprattutto l’outlook sulla tenuta finanziaria dello stesso, vista la premessa dell’eccesso di debito, da sempre monitoro l’andamento del mercato del credito.

Sapete infatti benissimo che il mercato del credito rappresenta un importante indicatore di salute finanziaria del sistema e quando gli spread si allargano troppo, arriva il credit crunch, con NPL che tornano a salire. E quindi è importante analizzare lo spread creditizio.

Ma cos’è uno spread creditizio?

Qualsiasi obbligazione ad eccezione dell’obbligazione sovrana nota anche come “priva di rischio” comprende un “rischio di credito” (rischio di default). Pertanto, gli investitori richiedono un rendimento aggiuntivo oltre al rendimento dei titoli di Stato per compensare questo rischio di credito. Questo spread è noto come “Spread di credito”.

E’ chiaro che qualsiasi timore di recessione o stress del mercato si traduce in un massiccio allargamento degli spread creditizi per le obbligazioni HY.

Qual è la situazione ora?

Possiamo vedere che gli spread creditizi HY hanno iniziato ad allargarsi e nell’effettivo la situazione si sta complicando. Certo è che se questo spread continua ad allargarsi, non sarà assolutamente un buon segno anche per i mercati azionari, oltre che per quelli obbligazionari.

STAY TUNED!

–