in caricamento ...

NEW INTERMARKET: la chiave di lettura del mercato

Torniamo alle origini (anche di questo blog).

Analisi intermarket. Per molti è morta e sepolta causa politico monetaria e fiscale estremamente espansiva. Più volte vi ho già detto che sono fortemente contrario a questo concetto. Se ci fossilizziamo alle logiche classiche, non adattandoci alla realtà, l’analisi intermarket è come tutto il resto. Obsoleta e inutile. L’intermarket come tutte le cose, tende ad evolversi. E in questi anni deve essere vista con delle chiavi di lettura differenti. Ma alcune logiche e alcune basi restano.

Una delle basi è l’analisi di tre elementi:

1 – prezzo delle commodity

2 – tasso inflazione

3 – conseguente politica sui tassi di interesse

Poco importa che ci sia la Dot Economy, il Covid-19 e la “Disruptive Technology”. L’importante di questi tre tasselli resta chiara.

Perché vi dico questo? Perché stiamo vivendo proprio una fase dove i tre punti sopra descritti sono in movimento.

Indice CRB

È chiara la tendenza delle materie prime, anche perché è normale ad inizio ciclo economico ritrovarsi con commodity comode, soprattutto se si tratta di reflazione, come sembra che sia

Tasso inflazione e tassi di interesse

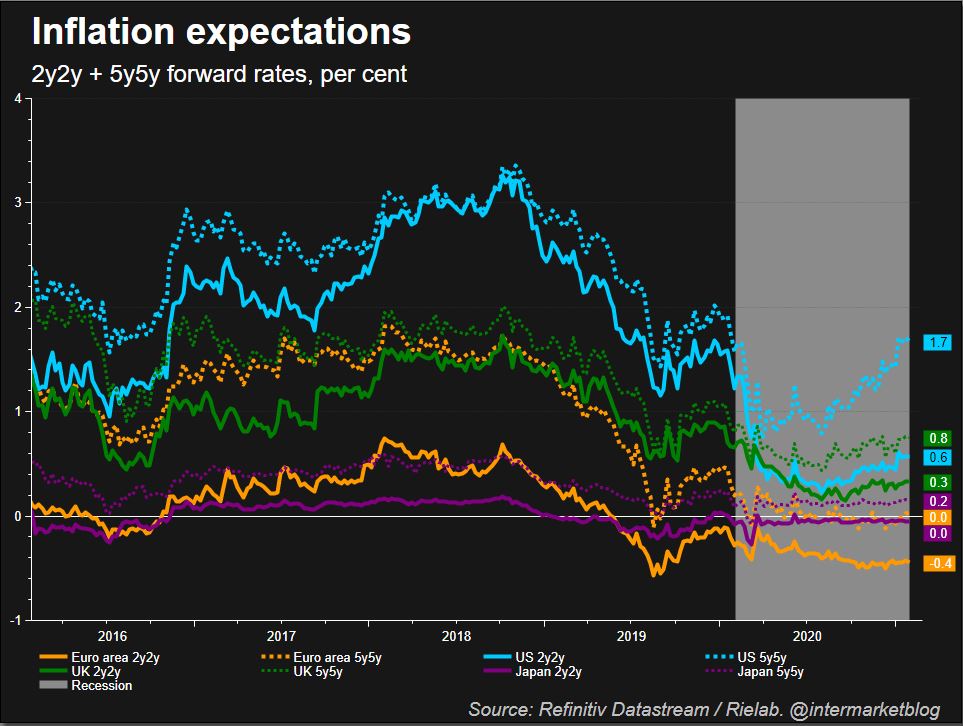

Questo grafico è secondo me il più importante sotto questo punto di vista, le aspettative sull’inflazione sono in chiara ripresa. E se sale l’inflazione, il rischio che le banche centrali tornino a fare salire i tassi di interessi è concreto, anche se nelle intenzioni, ci sarebbe la volontà di tendere ad una FORZATURA, a condizione che l’inflazione stessa (che come detto dovrebbe essere di natura reflattiva), resti all’interno di range accettabili.

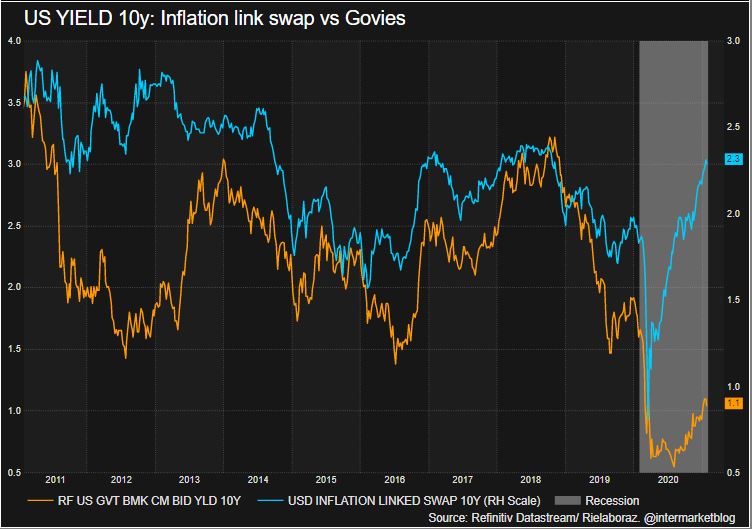

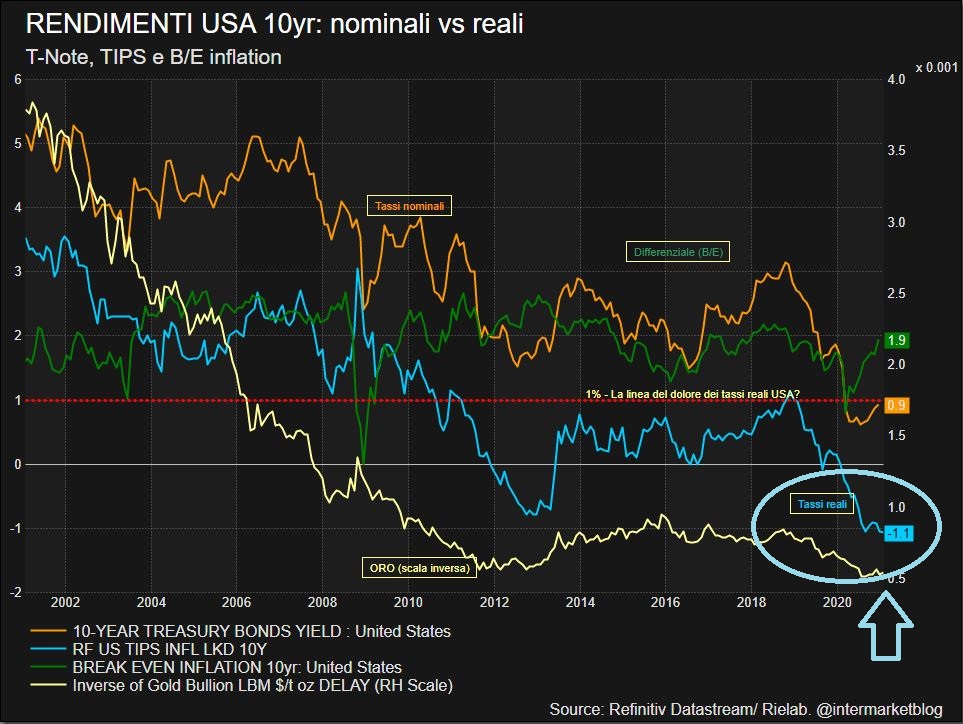

La forzatura sarebbe quella di mantenere tassi nominali bassi come adesso, e lasciare correre un po’ l’inflazione. Il risultato? Beh, significa benzina per mercati e finanza, tassi REALI sempre più negativi e come sottolineato più volte, questa è la chiave e la panacea per i mercati positivi.

La paura che affiora ogni tanto è che la situazione sfugga di mano. Ecco un esempio della BOJ.

(…) Nell’ultima riunione di politica monetaria del 20-21 gennaio Bank of Japan ha discusso la possibilità di far muovere i rendimenti sul segmento lungo in maniera più flessibile, cosa che non danneggerebbe l’economia. E’ quanto emerge dal riassunto delle opinioni degli esponenti del consiglio. (…)

Eccone un altro (entrambi delle ultime ore) che invece alimenta i timori.

(…) I tassi del denaro a breve salgono per il quinto giorno, oltre il tetto del corridoio dei tassi di interesse della banca centrale, mentre un’iniezione di liquidità insufficiente fa pensare che si vada verso una stretta della politica monetaria. Il tasso medio del repo benchmark overnight sul mercato interbancario ha toccato il livello più alto da marzo 2015, a 3,3278%. (…)

La chiave di lettura? Eccola qui, un regalo da parte mia, non sottovalutatela.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Danilo, è chiarissimo !!!!! aggiungo, a titolo personale, che, con una auspicabile ripresa dei consumi e dell’economia nel post-covid, una “sana” ripresa dell’inflazione è una delle poche armi a disposizione per tirarci gradualmente fuori dalle sabbie mobili dove ci hanno portato le politiche delle banche centrali.

siccome il debito pubblico fuori controllo sara’ un problema mondiale nei prox anni (in italia lo e’ gia’) serve generare una inflazione controllata dal 2 al 5% in crescita gradualmente per far si che

piano piano intacchi la mole mostruosa del debito…semmai i problemi saranno:

1 -come farla partire sta benedetta inflazione come giustamente predica da anni il ns amico Mazzalai siamo dentro ad una DEFLAZIONE DA DEBITO EPOCALE E NON SARA’ X NULLA FACILE innescare questo processo

2- ammesso di riuscire a generare una crescita inflattiva si trattera’ poi di riuscire a controllarla e non farci scoppiare l’ordigno fra le mani ..e qui le banche centrali dovranno inventarsene

di tutto e di piu’…… detto cosi’ sembrerebbe un problema irrisolvibile…

Probabilmente questo post non è stato compreso, peccato perchè lasciava importanti messaggi. Buon weekend