in caricamento ...

Decreto “salva banche” in arrivo dall’UE. Ma dove si nasconde il “rischio sistemico”?

La Commissione Europea mette sul piatto 150 miliardi per mettere in protezione le banche italiane ed evitare un ingestibile effetto domino. Intanto DB si manifesta per quello che è: IL vero rischio sistemico. E a dirlo non è il sottoscritto…

Non si fa altro che parlare di questo. Anche qui sul blog. Proprio ieri ho detto in un post quanto sia fondamentale “mettere in sicurezza” il settore bancario europeo in tempi rapidi. Le mie esternazioni erano successive agli attacchi soprattutto speculativi che hanno colpito le banche italiane. Ma forse non dovevamo preoccuparci visto che il nostro premier Matteo Renzi ha recentemente dichiarato:

“Le banche italiane sono molto solide, ma hanno un problema: la mancata decisione da parte dei miei predecessori di utilizzare una bad bank pubblica”. (M Renzi)

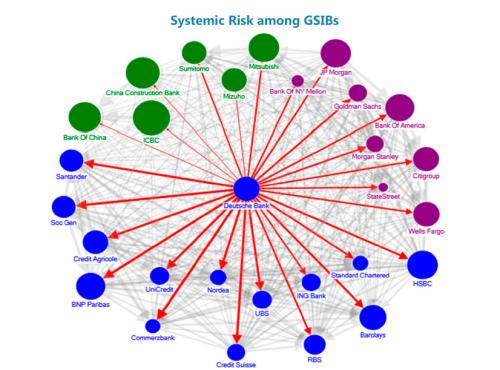

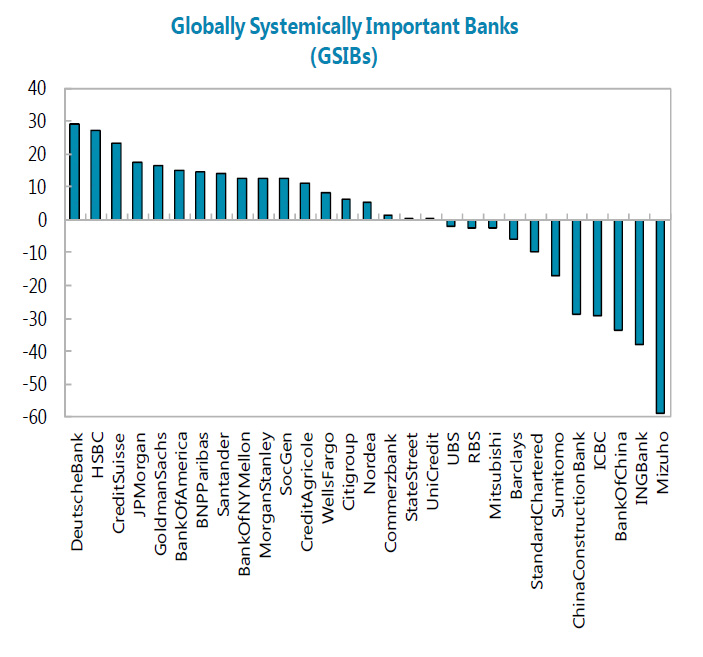

Hai capito? Le banche italiane sono solidissime… Certo, i suoi predecessori potevano fare MOLTO meglio ma dire che oggi è tutto ok mi sembra un eufemismo. Ma non è tutto. Se le banche italiane fanno acqua da tutte le parti, e siamo onesti perché è così, non pensiate che gli altri stanno meglio di noi. Guardate proprio la Germania. Il problema è sempre li davanti ai nostri occhi, si chiama Deutsche Bank, una banca che rappresenta non un rischio sistemico ma IL rischio sistemico. Ormai ne parliamo da anni, fino alla noia, e già sappiamo tutto su esposizione su derivati ed utilizzo della leva finanziaria. Gli stress test USA segnano picche ma non solo loro…

(…) per il secondo anno di fila la controllata americana Deutsche Bank Trust Corporation non ha superato gli stress test. Inoltre, l’istituto guidato da Christine Lagarde (FMI, ndr) ha definito il gruppo come “una delle banche importanti a livello sistemico globale (G-SIB, ndr) che piu’ di tutti contribuisce ai rischi sistemici, seguita da Hsbc e Credit Suisse”. (IS24H)

Se dovessimo fare una scaletta, sarebbe così composta:

1) Deutsche Bank

2) HSBC

3) Credit Suisse

4) JP Morgan

5) Goldman Sachs

6) BofA – ML

Detto fra le righe significa solo una cosa: DB non è un problema, è IL problema. Le nostre banche, quasi definibili “banchette” possono essere salvate con un po’ di buona volontà e di buoni soldini. Ma DB chi la può salvare? E poi la cosa comica è che la maggior parte delle banche paga ancora cospicui dividendi. Un controsenso pauroso, visto che si va a dissanguare chi già stenta a restare in vita in quanto senza sangue.

Però bisogna fare attenzione. La tensione è alle stelle, con la Brexit le banche si trovano ancora più indebolite (quali saranno le vere condizioni di salute di DB????) e l’effetto contagio è dietro l’angolo.

Quindi ecco che arriva lo “stato di necessità”, che costringe l’UE ad intervenire. Come spesso capita, in piena “zona Cesarini”, arriva la comunicazione che cerca di salvare in extremis “capre e cavoli”.

La Commissione europea ha autorizzato — sulla base delle regole Ue sugli aiuti di Stato — l’introduzione per l’Italia di uno schema di garanzia per le banche fino al 31 dicembre 2016. Si tratta di una misura precauzionale. Secondo la commissione, questo «schema» è in linea con le linee guida del 2013 e schemi simili sono già operativi in diversi paesi Ue. L’Italia ha chiesto di autorizzare la fornitura di liquidità che può avvenire a sostegno di banche solventi in caso di bisogno. Il “plafond” della garanzia pubblica per il supporto precauzionale alla liquidità delle banche solvibili, su cui la Commissione europea ha dato il via libera all’Italia, potrebbe estendersi fino a un valore di 150 miliardi di euro. (CdS)

Obiettivo: tranquillizzare i mercati. Ah ecco, tanto non ce n’è bisogno giusto? Intanto si cerca di stabilizzare i mercati, placando la volatilità sulle banche italiane e limitare l’effetto domino. IO però vi ripongo la questione: dopo le correzioni post Brexit, qual è il reale stato di salute di Deutsche Bank, vista la sua esposizione sui derivati ed il loro utilizzo della leva finanziaria?

FMI e stress test a parte, io non ho trovato particolari aggiornamenti a riguardo. Ma credetemi, la volatilità non ha sicuramente lasciato immune il già martoriato bilancio di DB.

Per una volta, preoccupiamoci pure delle banche italiane ma sistemicamente parlando, ci sono istituti che si trovano in condizioni, secondo me, ben più difficili.

Chissà se questo vecchio volpone ci ha preso di nuovo…

Il magnate ungherese naturalizzato americano George Soros, ci prova nuovamente e con il suo fondo di investimento si posiziona short con 7 milioni di azioni Deutsche Bank.

La banca tedesca è una delle colonne finanziarie portanti dell’Unione Europea, motivo per il quale sembra scricchiolare come e più delle altre, con il titolo è alle soglie di un territorio inesplorato, avendo raggiunto i suoi minimi storici. (Source)

Il problema è che, se ci ha preso di nuovo, significa che forse DB potrebbe essere l’ennesimo evento sistemico. Ma se la Brexit, la si cerca di gestire con la diplomazia e la politica, come ci si potrebbe comportare con un eventuale fase di forte difficoltà di B?

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

E che c’entra la mia verginità? Hahahahahah! Cmq ovvio che finirà così. Infatti era proprio lì che volevo farvi arrivare con la vs testa. 150 mld “fuffosi per l’Italia non possono che essere il primo di tanti tasselli necessari per rimettere (o meglio provarci) in sicurezza le banche. Sempre che nel frattempo non arrivi qualche sorpresa

Quale sicurezza ? non c’è nessuna sicurezza senza crescita, il business bancario è poggiato sulla crescita infinita. Non c’è crescita neppure con il petrolio alla metà del prezzo medio degli ultimi 10 anni, con i tassi a zero che inviano falsi segnali.

I prezzi infatti sono solo SEGNALI, il denaro in QUALSIASI FORMA (bond, azioni, futures su commodities, oro) è solo una richiesta di consumi energetici futuri in quanto l’economia è una “energy surplus equation” consuma energia per produrre beni. Il capitale reale è quello naturale, tra cui il petrolio è il più prezioso per le sue uniche caratteristiche di densità energetica unita a stabilità e per il ruolo centrale nell’economia moderna.

1 barile di petrolio contiene 159 litri equivalenti a 1640 kWh (chilowattore), cioè l’equivalente di 22.000 ore uomo di lavoro manuale, cioè 2750 giorni, ovvero 7 anni e mezzo.

Avere falsato il segnale sul costo del denaro ha generato un generale abbaglio che accorcerà la nostra traiettoria invece che allungarla, accelerando i consumi a credito a scapito di un futuro “grim and bleak”.

Il costo di estrazione del capitale reale, come il petrolio, è andato rapidamente crescendo in questi anni, eppure stiamo collettivamente prendendo decisioni riguardo il nostro futuro come se esso fosse invece decrescente in quanto basato sul costo del capitale finanziario cioè il denaro. Questo è un fenomeno di breve termine che durerà sinché domanda e offerta saranno di nuovo bilanciati. Ma l’offerta è stata stimolata in modo improprio dalla politica monetaria della FED che per salvare le istituzioni finanziarie americane ha abbattuto il costo del denaro permettendo a società che usano denaro preso in prestito di perforare pozzi che producono ulteriore debito dato che il cash flow di queste società è negativo sin dal giorno uno. La FED è la banca centrale del mondo in quanto ha il monopolio della moneta di riserva. Le sue scelte vengono copiate dalle altre. Mai e poi mai BOE, BOJ, BCE si sarebbero dedicate al loro QE se la strada non fosse stata aperta dalla FED. Ma quello che hanno creato è solo una monumentale distorsione del segnale più importante che esiste ovvero che il capitale REALE costa sempre di più in quanto finito, mentre il capitale finanziario costa sempre di meno in quanto infinito.

La previsione che si sente cioè che il prezzo tornerà stabilmente sopra il costo marginale di produzione cioè almeno 100 USD circa, è però stupida in quanto ANCHE LA DOMANDA è stata stimolata dalle politiche monetarie, attraverso il debito a costo zero viene creata una domanda che altrimenti non ci sarebbe.

Situazione interessante, il prezzo che per un numero crescente di consumatori rappresenta il limite superiore di spesa, è al di sotto del prezzo necessario alle compagnie per mantenere la produzione sui livelli attuali mantenendo solvibile il proprio debito. Haynes and Boone, il più grande studio legale che si occupa di bancarotte nel settore dell’oil & gas è piuttosto chiara nel suo ultimo report:

“Haynes and Boone has tracked 81 North American oil and gas producers that have filed for

bankruptcy since the beginning of 2015. These bankruptcies, including Chapter 7, Chapter

11, Chapter 15, and Canadian cases, involve approximately $52.6 billion in cumulative

secured and unsecured debt. As of May 31, 2016, 39 producers have filed bankruptcy so

far this year, representing approximately $35.4 billion in cumulative secured and unsecured

debt. Despite the modest recovery in energy prices, all indications suggest many more

producer bankruptcy filings will occur during 2016”

Quello che invece si può prevedere è la quantità di kWh per persona che avremo a disposizione in futuro cioè molto meno di oggi in quanto l’unica possibilità, cioè l’energia solare, rappresenta oggi solo l’1% della potenza generata, per di più elettrica e discontinua, quindi inutile per i trasporti pesanti, l’estrazione mineraria e l’agricoltura intensiva. Per immaginare quindi come sarà il futuro basta ricordarsi quando ho scritto sopra cioè che 1 barile di petrolio equivale a 7,5 anni di lavoro manuale.

Infatti se leggi il mio commento c’è un (o meglio provarci) che dice tutto.

Se vogliamo avere un metro di paragone, basta guardare il rapporto tra la crescita cinese e le banche di Pechino. Il PIL a +6%è per la Cina una condanna a cui devono sottostare per rendere sostenibile il sistema finanziario. Che quindi non può essere sostenibile all’infinito.

il PIL della Cina non dovrebbe stare tra le tue prime preoccupazioni, guarda a casa tua e quella del tuo vicino di casa. Strano il mondo di oggi, c’è gente che sta cadendo dal 50 esimo piano e vedendo uno che cade dal grattacielo di fronte si mette a ridere come un pazzo “guarda quello che adesso si sfracella”. Imparare a volare è l’unica chance.

Amico mio, io non sto dicendo che le preoccupazioni stanno altrove. Era un metro di paragone.

ho ben presente cosa sta accadendo, e che diamine.

E credi che non ne sia preccupato? Ebbene si, lo sono. Ma non solo per il lavoro che svolgo, ma anche per il mondo in cui vivo, per la quotidianità, la mia famiglia, e tutto quello che ci vuoi aggiungere.

I nodi stanno venendo al pettine. Lo sapevamo, ma anche se potevano essere psicologicamente “più pronti” rispetto a altri, non possiamo certo gioirne

devono finire impiccati ai lampioni, non ci saranno strutture che salveranno questi straccionari ! IN EUROPA SI FINISCE CON UNA GUERRA CIVILE :TUTTI CONTRO TUTTI !SOLO GLI ILLUSI POSSONO CREDERE CHE CI SALVI ! SAREMO TUTTI TERMINATI CON UN FUNGO ATOMICO , PUNTO .

vero assai è

[email protected]:

devono finire impiccati ai lampioni, non ci saranno strutture che salveranno questi straccionari ! IN EUROPA SI FINISCE CON UNA GUERRA CIVILE :TUTTI CONTRO TUTTI !SOLO GLI ILLUSI POSSONO CREDERE CHE CI SALVI ! SAREMO TUTTI TERMINATI CON UN FUNGO ATOMICO , PUNTO .

Cari ragassuoli, qualcuno può essere così gentile da spiegarmi cosa sgnirica questo post di Zero Hedge?

In cosa consiste la correlazione di cui si parla? Perché è così negativa? Vi sembra una argomentazione fondata?

Grazzzzzie

comunque c’è qualcosa che non quadra !!! L’AD di Deutsche Bank, John Cryan ha appena dichiarato che non ha necessità di accedere al mercato dei capitali o di vendere le attività di gestione del risparmio (che dovrebbe essere piena di derivati, stando alle voci che girano). Intanto la quotazione in borsa della banca tedesca ha toccato i minimi da 30 anni !!!!!

Nel frattempo la Cgia di Mestre rileva che l’80% dei 196 MLD di sofferenze lorde fanno capo ai grandi gruppi societari, ma se includiamo i NPL l’ammontare al 31/3/2016 è di 333 MLD !!!!!

Il SUD è penalizzato rispetto al Nord perché anche se le sofferenze della grande clientela raggiungono l’80% del totale, le aziende ricevono minori finanziamenti % (circa il 60%).

john_ludd@finanza:

Danilo DT,il PIL della Cina non dovrebbe stare tra le tue prime preoccupazioni, guarda a casa tua e quella del tuo vicino di casa. Strano il mondo di oggi, c’è gente che sta cadendo dal 50 esimo piano e vedendo uno che cade dal grattacielo di fronte si mette a ridere come un pazzo “guarda quello che adesso si sfracella”. Imparare a volare è l’unica chance.

— ” Imparare a volare è l’unica chance. ” —

e perchè mai , quando basta abitare al primo piano … o è riservato per qualcos’altro?

one week later….

Inutile, perchè non necessario….quindi per derivata perchè valido fino al 31/12/16 e non al 31/12/……?, ma abbiamo ottenuto di poter concedere garanzie, e che garanzie!!!!, su eventuali forme di irrobustimento dei requisiti bancari delle italiche. Un successone! 150Mld che sono guarda caso il conto della serva corrispondente al buco senza guardare oltre la siepe. Semplice mia considerazione, questa volta da ‘complottista’…,: in realtà nessuna concessione ‘all’Italia’. Sempre a spanne e usando lo stesso metro ne servono più di 500 per le sole banche tedesche, 100 per le olandesi e belghe, altrettanti per le spagnoli e portoghesi, circa 200 per le francesi. Mi gioco la verginità di Danilo che a breve abbiamo un seguito colorato di altre bandiere. Magari in coincidenza della finale degli Europei….