in caricamento ...

Tonfo a WALL STREET: ecco la motivazione del ribasso

Una correzione così accentuata non la si vedeva da aprile. Ormai tutti ci eravamo per certi versi “abituati” ad un rally unidirezionale di tutte le asset class.

Dire però che qui, su IntermarketAndMore non ci aspettavamo una correzione, beh, forse è eccessivo.

Era una questione di tempo, certo. Ed ora è arrivata.

Come tutte le correzzioni che si rispettano, quando arrivano devono essere “motivate”. Perché insomma Wall Street mi perde il 2% come non faceva da tempo?

Sgattaiolando tra i vari siti, si leggono le motivazioni più disparate.

a) paure di deflazione in Europa

b) timori di un rialzo anticipato dei tassi di interesse da parte della Federal Reserve a seguito del FOMC

c) trimestrali non entusiasmanti a Wall Street

d) sanzioni contro la Russia e relative conseguenze

e) la problematica Banco Espírito Santo

f) il default dell’Argentina

Sono tutte motivazioni valide secondo me. Ma se vi fermate un attimo, sono tutte motivazioni arcinote da più giorni. In altri termini, non sono cose che sono successe oggi e che hanno sconvolto il mercato. Lo stesso default dell’Argentina, che come ho scritto un sacco di volte era ampiamente atteso, non va comunque a turbare gli equilibri globali. L’Argentina era da tempo “fuori dal giro”.

E allora cosa è successo?

Grafico SP 500

Partiamo con un dato interessante che ci aiuta a capire cosa è accaduto.

Tra le varie asset class, anche il Treasury USA è stato molto negativo. Tutta la curva dei tassi si è mossa verso l’alto. Ecco che è successo. Rischio tassi in salita? Ci stiamo avvicinando.

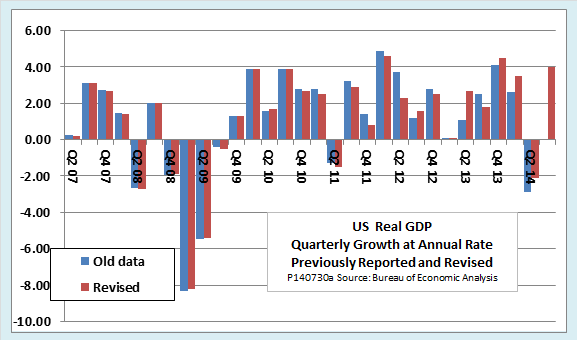

Certo, questo grafico sicuramente ha mosso e non poco nelle menti degli operatori. Crescita veramente forte e soddisfacente.

Grafico PIL USA rivisto

Ma ancora non ci siamo perché ieri, quanto è uscita la nota del FOMC, si era già al corrente dei dati sul PIL USA e quindi erano cose già note.

Deve essere successo qualcosa oggi, magari un qualcosa che il mercato ha sottovalutato oppure ha messo in secondo piano.

Ecco perché le borse sono scese: ECI

Torniamo al discorso di prima. Anche i TreasuryUSA, classico safe haven quando le cose vanno male, hanno corretto. Deve essere quindi successo un qualcosa che abbia mosso in termini di prospettive di tassi.

E cos’è quella cosa che preoccupa la Yellen e rappresenta il vero motivo per cui la FED probabilmente, come detto, dovrà alzare i tassi prima del tempo ?

L’Inflazione.

Oggi è uscito un indice (ECI) che forse vi dirà poco ma che è molto importante. E’ l’Employment Cost Index quindi illustra l’andamento del costo del lavoro. E come ben sapete, questo dato è uno dei più importanti da tenere in considerazione in merto alle previsione di inflazione.

Quindi avete capito che questo indice è uscito con dati decisamente superiori alle rilevazioni precedenti. Ma guardiamola insieme questa impennata.

EMPLOYMENT COST INDEX

Quindi se il costo del lavoro sta lievitando negli USA, è lecito pensare che l’inflazione rischia di salire ben presto. Indi per cui la FED sarebbe costretta, se la cosa non si normalizza, ad alzare i tassi PRIMA del previsto. Ricordate cosa abbiamo scritto? Serie probabilità di un aumento tassi della FED addirittura nel primo trimestre del 2015, contro le previsioni del mercato (fine 2015).

Questa exit strategy sarebbe più “aggressiva” del previsto. Non una cosa positiva per i mercati. E visto che le borse anticipano sempre…

STAY TUNED!

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

I need you! Sostieni I&M!

CLICCA QUI e votaci nella categoria “ECONOMIA” al #MIA14

(Macchianera Italian Awards 2014)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Thanx 🙂

IL tuo tema è di sicuro interesse e di certo sarà oggetto di tanti post in futuro.

La chiave ora è molto semplice. Capire:

1) se Draghi bleffa

2) se il TLTRO sarà o no efficace

3) se la BCE si fermerà lì oppure no

Rischio decoupling causa politica monetaria divergente. Ma per tutto questo ora è presto x parlarne.

PS: quando posso passare a ritirare il Premio? 😛

Il rialzo è omogeneo in tutti i settori con il picco nell’ambito informazione. Ma nel recente passato abbiamo avuto anche degli 0.5. Però se la tendenza venisse confermata…

QUesta info merita il Pulitzer, così mi piaci, concreto e preciso; il nuovo dato ce l’avremo il 31 ottobre e quindi tutti pronti a ri-shortare pesante

ti ho votato ma già da tempo

nella nota FOMC traspare una previsione rialzista dell’inflazione che a questo punto torna ad essere l’indicatore primario di medio periodo sul futuro dell’azionario;

e il WTI è in correzione pilotata per calmierare/ritardare, a cui fanno buona compagnia gli agricoli e derivati

ti suggerisco un tema: la FED aumenta i tassi e la BCE no: riuscirà Draghi a restare fino al termine del suo mandato? e se NO, dove andranno i CDS sul debito pubblico del sud europa?

è uno scenario da tener presente e l’investitore in questo caso dovrebbe stare liquido 100% (salvo un po’ di trading di corto respiro se è predisposto al gioco)