in caricamento ...

ALERT mercati: messaggio per gli ribassisti. La borsa non crollerà

A dirlo è il CBOE Put Call Ratio. E se lo dice la speculazione è un qualcosa di assolutamente importante.

Sia ben chiaro, non è il sottoscritto che stamattina si è svegliato male ed ha deciso di diventare rialzista. E non sono nemmeno le novità su IMU e service tax ad avermi dato un forte positivismo operativo.

Quello che mi ha fatto arrivare a questa conclusione è un indice che si chiama CBOE Equity Put Call Ratio.

Il CBOE Put Call ratio, che abbiamo già trattato in passato, non è altro che il ratio (divisione) tra il volume di Put (opzioni ribassiste) ed il volume di Call (opzioni rialziste) trattate giornalmente sul mercato delle opzioni di Chicago sul mercato azionario.

Quando ad esempio il CBOE Put Call Ratio chiude a 0,60 significa che nella giornata sono state scambiate 0,60 opzioni put per 1 call oppure che il volume totale delle opzioni put è stato inferiore del 40% al volume totale delle opzioni call.

Storicamente valori giornalieri superiori a 1,0 indicano un eccesso di pessimismo, valori inferiori a 0,50 indicano estremo ottimismo e compiacenza.

E la cosa estremamente interessante è andare a vedere cosa ci dice il CBOE Put Call ratio aggiornato

CBOE Equity Put Call Ratio

Come vedete il ratio è pari a 0.34, un livello di minimi veramente notevoli, ottenuti con una rapidità ed una violenza “inaudita”, che vanno ad indicarci un’estrema preponderanza di operatività call sul mercato. Detto in altri termini, gli speculatori stanno spingendo forte su un rimbalzo di breve delle borse. Che ci sia qualche ben informato soprattutto sulla strategia FED (tapering) o su qualche altra news che potrebbe muovere sensibilmente i mercati?

Grafico SP 500

A confermare quanto scritto sopra è il grafico dello SP 500 che si trova ad un punto veramente topico, una base solidissima dove si potrebbe rimbalzare. Dove però valutare, in caso di rottura ribassista, un forte stop & reverse.

Ma al momento, il CBOE Put Call Ratio ci dà ben altre indicazioni. Anche se è un indicatore “contrarian” questa volta qualcosa non quadra per nulla.

PS: siete invitata a leggere il mio commento nr. 4, per meglio capire il perchè di questa mia view.

UPDATE: …la storia continua qui con ulteriori spiegazioni del movimento. DA leggere!

STAY TUNED!

DT

Buttate un occhio al nuovo network di

Meteo Economy: tutto quello che gli altri non dicono

| Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Dream, sinceramente sono molto poco d’accordo con quello che scrivi, pur non essendo un conoscitore dell’andamento storico del ratio call/put

– scrivi che valori inferiori a 0,50 indicano ottimismo e compiacenza…dal grafico si vede che nell’ultimo anno e mezzo siamo sempre stati oltre lo 0,50 e non mi pare che il clima fosse da crollo generalizzato, anzi lo SP500 è cresciuto in maniera quasi parabolica

– il valore di 0,34 indica solo che 1/3 delle opzioni totali scambiate sono opzioni put, il restante 2/3 sono call. Ora considerando che notoriamente le opzioni vengono VENDUTE dai big players, qusto non depone molto a favore dei rialzisti…

Io ho sempre interpretato il put/call ratio in ottica contrarian … ho sempre sbagliato?

Posso darti torto? Assolutamente no.

infatti in questo post…

http://intermarketandmore.finanza.com/indicatore-contrarian-cboe-put-call-ratio-45818.html

Dicevo proprio questa cosa.

MA attenzione. Bisogne secondo me interpretare il movimento.

Infatti in un mercato come quello attuale, dopo il ribasso degli ultimi giorni, sarebbe stato logico trovarci un Put Call Ratio all’incirca in area 0.70. Inziavano ad arrivare i pessimisti e quindi le put superavano le call. invece qui il movimento è ESTREMAMENTE divergente.

Mercati deboli e Put Call Ratio che impazzisce totalmente e mi va a 0.34? No, qui c’è qualcosa che non quadra…

Qualcuno. in una fase di pessimismo, ha comprato a PIENE mani call.

Ecco il motivo del mio post.

Ovviamente sarà BEN felice di sentire il vostro parere….

Quanto tu dici è potenzialmente corretto (leggi anche il commento mio precedente). Ciò che mi domando però è che se ibg palyer vendono CALL, qualcuno le deve comprare. E che tipo di CALL a quel punto saranno? PEr foza di cose devono essere vagonate di CALL lunghissime, che costano pochissimo e fanno tanto volume. Altrimenti chi andrebbe ascommettere CALL con qeusta incertezza e con una volatilità in aumento?

IMHO

ho letto anche il precedente articolo che hai linkato

Anche lì l’andamento dello sp500 ha dato luogo a rimbalzi significativi proprio in corrispondenza di rapporti P/C generalmente alti e prossimi a 1 (vedi per esempio ago e sett 2011)

Quindi il valore di 0,34 va proprio in direzione opposta..però è anche vero come dici che per qualcuno che vende c’è qualcuno che compra…

Boh ❓

Non ho mai sguito questo indicatore, però so che lo studio delle put/call è abbastanza attendibile. Ma è anche vero che molte volte è ingannevole, in quanto essendo un indicatore contrarian a volte nasconde un segnale opposto a quello la sua (strana) logica sembra invece manifestarci.

Io penso che il rimbalzo di questi giorni fosse anche immaginabile: prima di tutto per la violenza con cui è sceso anche il dax, in secondo luogo per la (abbastanza) chiara presa per i fondelli sul tira e molla dell’imu. io non sono andato long soltanto perchè, fino a ieri, pensavo che l’america potesse attaccare entro poche ore. Se non ci fosse stato il problema siriano sarei andato long con una certa tranquillità.

Fare previsioni sull’andamento del mercato, a medio termine, è abbastanza impegnativo. A breve termine, a parer mio, si dovrebbe assistere ancora ad un ribasso. Il nostro indice avrebbe margini fino a 16.250, con possibili escursioni in area 16.000. Se il dax non andrà a chiudere in fretta il gap lasciato aperto ieri mattina dovrebbe andare velocemente in area 8.000 circa. I grafici di breve sono impostati al ribasso. La struttura del dax è però ancora saldamente rialzista, mentre il nostro fuzzy resta in zona neutro/rialzista per il medio periodo. Lo s&p500 potrebbe anche arrivare a 1.570/1.580 prima di riprendere la via del rialzo. Questo è quello che vedo io, si accettano volentieri pareri, anche contrari 😉 .

Quello che non bisognerà fare è prorpio riamnere long nel fine settimana, a causa della situazione siriana.

Tutta la liquidità parcheggiata,ottenuta dalla vendita di bond, da qualche parte dovrà ben andare anche in qualcosa che al momento sembrerebbe illogico e irrazionale.

Troppi deflussi dagli strumenti azionari per essere agosto. Una modalità sintetica per fare put è vendere il fisso e comprare call. may be

Voglio farti ragionare su una cosa.

Rispetto ad altri indicatori, il CBOE Put Call Ratio non è come lì’RSI o il MACD, dove abbiamo a che fare con indicatori statistici/matematici.

Qui si tratta di numero contratti, di volumi. Quindi scollegati dai corsi delle quotazioni. E quindui secondo me merita un’interpretazione diversa.

Ecco i perchè di questo post.

Poi magari sto cannando tutto di brutto, ma questo è il mio parere e sicuramente non vi nego che mi incuriosisce non poco….

kry@finanza:

Tutta la liquidità parcheggiata,ottenuta dalla vendita di bond, da qualche parte dovrà ben andare anche in qualcosa che al momento sembrerebbe illogico e irrazionale.

Però non è detto che nel breve venga veicolata sull’azionario, potrebbe anche rimanere parcheggiata pr un pò. E non è nemmeno detto che debba andare sull’azionario italiano. Comunque è vero che è presente molta liquidità e quersto potrebbe favorire l’azionario nel medio/lungo termine. Personalmente, nel medio/lungo termine ho un pò di timore sulla tenuta dell’america. E anche il giappone mi lascia sempre in allerta. Se in giappone dovesse fallire l’attacco alla deflazione addio sogni di gloria. La mossa di voler liberalizzare l’economia giapponese è interessante, il problema è che il giappone non ha una cultura liberista e la mossa potrebbe rivelarsi inefficace.

Sì, può essere vero, anche perchè mi pare che le interpretazioni classiche (vedi per esempio le correlazioni) sono abbastanza saltate negli ultimi tempi

Ma io mi sono semplicemente limitato ad osservare il grafico dello sp500 correlato con il ratio P/C che tu hai postato: e la tua interpretazione nell’ultimo anno e mezzo non corrisponde

Sarebbe magari interessante (se puoi) allargare la serie storica e vedere cosa è successo per un più lungo intervallo temporale

Questa analisi non corrisponde per forza perchè è uno scenario che io reputo “anomalo”. 😉

Poi attenzione, è un segnale di breve periodo. Vediamo che succede…

Concordo con questa visione.

Aggiungo in merito a quanto affermato da altri commenti sulla liquidità che deve andare da qualche parte… che se così fosse, si sarebbe dovuto manifestare un rialzo di molte valute emergenti (che sono letteralmente crollate negli ultimi mesi), accompagnate dai loro decorsi azionari.

In realtà non lo è stato, e anzi, in questi due ultimi giorni (ieri e oggi) di “rialzicchio”, molti mercati emergenti sono continuati a scendere, a parte qualche eccezione tipo il Brasile (ma lì perché il governo si è adoperato per rivalutare la valuta con manovre ingenti… per cui ha attirato capitali per il minore rischio di cambio dovuto alla precedente forte svalutazione).

Lo stesso vale per molte materie prime che non ho visto salire a parte qualcosa l’oro ed il petrolio.

Quindi questi due giorni di rialzo… li vedo una semplice pausa di riflessione…

Almeno questa è la mia visione sul breve termine.

Sul lungo termine non c’è dubbio che ci siano ancora molte prospettive, specialmente su molti titoli azionari a prezzi stracciati e che godono di ottimi fondamentali (dovuti ad una pulizia dei bilanci, aumento delle vendite, buona situazione di cassa, ecc.). Ma per il momento pare che anche molti di questi titoli vengano ancora snobbati dal mercato… ulteriore motivo per cui non fare affidamento sul breve di queste due giornate di “rialzicchio”.

Caro Dream, per esperienza personale ultradecennale ti consiglio a non considerare in questi termini le options. Il mondo delle options e’ molto piu’ complesso di quel che appare, e un semplice ratio tra put e call non puo’ essere indice di previsione alcuna. Soprattutto in periodi come tu stesso dici dove le correlazioni finanziarie saltano per evidente manipolazione esterna derivante dall’enorme liquidita’ immessa a sistema. Per quanto riguarda le options,in linea di principio, una preponderanza di put sulle call, non e’ sinonimo d pessimismo come tu dici, ma il contrario. La correlazione teoricamente e’ preponderanza put e indice in crescita uguale mercato forte. Ma cosa sta a significare? che i grandi investitori puntano a ribasso anche con i derivati? e il mercato e’ talmente forte che sale comunque? che puntano forte a rialzo ma si coprono con le put? Un semplice indicatore non potra’ mai darci idea della verita’, E’ QUINDI PERFETTAMENTE INUTILE. Ti sei inoltre contraddetto nello spiegare il Cboe e analizzarne il significato previsionale. Se invece prevalgono put e il mercato ‘e in discesa, cosa dovremo aspettarci? In chiusura mensile? ahahahha qui ci addentriamo in un campo piu’ complesso….e SICURAMENTE DAI RISCOLTI PREVISIONALI DECISAMENTE PIU’ ATTENDIBILI… ciao dream, ho scritto un post sul fol, in riferimento al tuo blog, col nick cirongoppaomonno. Leggilo e dimmi cosa ne pensi.

Ciao e grazie!

Ok, farò così. Per fortuna allora che ci sono anche “gli altri”! 😉

Scusa se mi intrometto: quali sarebbero i lettori paganti? A me risulta che l’accesso alla lettura sia gratis e anche senza il bisogno di iscriversi. In merito alle responsabilità di chi scrive io penso che sia un problema da relativizzare e non da intenderlo come problema assoluto. Se è pur vero che ci possono essere lettori inesperti, che magari si fanno condizionare da ciò che leggono, è altrettanto vero che se si entra nel mondo della borsa bisogna sempre sapere che le brutte sorprese arrivano per colpe personale, mai per colpe altrui. Diverso è invece l’inganno del promotore finnziario o dell’impiegato di banca che, in malafede (lo so per certo), spinti dall’alto, veicolano i propri clienti servendosi della fiducia personale, laddove per personale si intende proprio la conoscenza approfondita della persona fisica.

Vai tranquillo, ho sistemato io…

Se il personaggio ha delle ruggini verso qualcuno, è giusto che si rivolga direttamente all’interessato e non al blog.

Caro DT, per ovviare alle difficoltà interpretative testimoniate da questo Tuo post, credo che l’elaborazione dei dati del Cot Report settimanale…..attuata prendendo in considerazione la somma di tutti gli strumenti derivati ( futures ed options ) utilizzati dai diversi operatori dia indicazioni molto più attendibili.

In questo ultimo anno le cosidette mani forti, I Commercial Traders, sono costantemente in posizione net short……che non significa esser ribassisti……bensì che i derivati azionari vengono usati come strumenti di copertura.

Le mani forti riducono la loro posizione net short…..come accaduto nell’ultima settimana……quando gli altri operatori….ed in particolare i Large traders…..non hanno piu’ la forza di sorreggere il mercato.

Comunque ti assicuro che la materia è davvero ostica…..soprattutto a livello interpretativo…..come dimostra anche la discussione di questo post.

I lettori paganti sono quellli inesperti che pagano per avere la consulenza di Danilo e Gremlin. Nulla di male ma ritengo sia necessario che questi ultimi diano informazioni corrette. Danilo conosce l’analisi tecnica e sarebbe opportuno si limitasse a quegli studi in modo da offrire un buon servizio ai sottoscrittori dei suoi portafogli.

Tutti gli altri, più esperti, non pagano ed usano questo blog come strumento di informazione. Validissimo in tal senso.

È questo ciò che intendevo. Pur usando un modo sbagliato, volevo solo dire che certi argomenti vanno trattati con estrema cautela. Sono indicazioni molto molto affidabili ma vanno lette bene. E una buona lettura non dice che i ribassisti debbano mettersi l’anima in pace.

Se noti ho infatti allegato al Put Call Ratio anche il grafico dello Spoore ed ho scritto: “A confermare quanto scritto sopra è il grafico dello SP 500 che si trova ad un punto veramente topico, una base solidissima dove si potrebbe rimbalzare. Dove però valutare, in caso di rottura ribassista, un forte stop & reverse.”

Il che spiega tutto. Ed uno esperto come te lo può confermare.

Sulla conoscenza delle opzioni, certo, non sono il massimo esperto, ma ammetti quantomeno che l’interpretazione di questo indice è tutto fuorchè semplice.

Io ho dato la mia interpretazione. Mi sono esposto. E NEL BREVE (il titolo si riferisce a quell’arco temporale) non vedo crolli. Sempre se il nostro Spoore regge.

I lettori paganti sono quellli inesperti che pagano per avere la consulenza di Danilo e Gremlin. Nulla di male ma ritengo sia necessario che questi ultimi diano informazioni corrette. Danilo conosce l’analisi tecnica e sarebbe opportuno si limitasse a quegli studi in modo da offrire un buon servizio ai sottoscrittori dei suoi portafogli.

Tutti gli altri, più esperti, non pagano ed usano questo blog come strumento di informazione. Validissimo in tal senso.

È questo ciò che intendevo. Pur usando un modo sbagliato, volevo solo dire che certi argomenti vanno trattati con estrema cautela. Sono indicazioni molto molto affidabili ma vanno lette bene. E una buona lettura non dice che i ribassisti debbano mettersi l’anima in pace.

Vabbè, ma quelli che pagano la consulenza privata, al limite, chiederanno lumi in privato. Anzi, proprio perchè pagano sono certo che lo faranno, quindi non vedo nessun pericolo per queste persone. E comunque mi sembra che danilo abbia esplicitamente detto che la sua è una boutade, ha espresso un dubbio sullo strano movimento. Fermo restando che quello strumento è molto contradditorio e spesso ingannevole, sia per il fatto che non sappiamo se le call possano anche essere coperture per posizioni short o le put coperture su posizioni long, sia anche per il fatto che molte volte possono essere trappole apposite. Nel brevissimo comunque era abbastanza evuidente che il rimbalzo poteva arrivare.

Buongiorno,

ieri ho usato un modo troppo acceso e mi scuso. La tua analisi grafica e’ assolutamente condivisa da parte mia: rottura del 1625 va affrontata con un rapido stop&reverse nel caso si utilizzino strategie direzionali.

Cio’ che mi permetto di sottolineare e’ che al momento, la lettura del put/call ratio non e’ poi cosi’ ingannevole in quanto fa vedere che c’e’ una intensa attivita’ in call.

Quello che ho appreso in pochi anni sui desk e’ che in certi ambienti le opzioni vengono vendute e che vengono comprate a delta basso solo per tenere d’occhio la marginazione.

Aggiungi poi che una call corta puo’ facilmente diventare una put corte nonostante su certi indicatori continuerai a vedere solo la presenza della call… e capisci che l’analisi diventa del tutto fuorviante se fatta cosi’.

Quello che vedo io e’ una generale impostazione ribassista, con solo il 1625 a tenere su il tutto. Appena violato il livello, visto l’ammontare di call vendute che c’e’, la discesa sara’ forte.

Dai, non c’è problema.

Essere collaborativi, confrontarsi civilmente e discutere credo sia un bene per tutti.

Nessuno “nasce imparato” e chi crede di esserlo, allora è pregato di andare altrove, visto che qui siamo tutti dei principianti…

Innanzitutto benvenuto e spero di potermi confrontare con te in futuro.

Tornando sul put call, anche in passato (Il link allegato lo testimonia) l’ho sempre visto esattamente come dici tu.

In realtà è il movimento decisamente rapido ed estremo che mi ha incuriosito.

E poi diciamola tutta…ho parlato con uan certa sala operativa che mi ha passato alcuni flash su cosa stava facendo qualcuno… E non stava vendendo call.

Cmq concordo con te. Il grafico che ho postato resta probabilmente l’unica cosa da considerare, il resto rischia di diventare fuorviante.E lo sai perchè? Perchè alla fine molto probabilmente…tutto è stato generato da un errore del CBOE….

Ora vedrai…

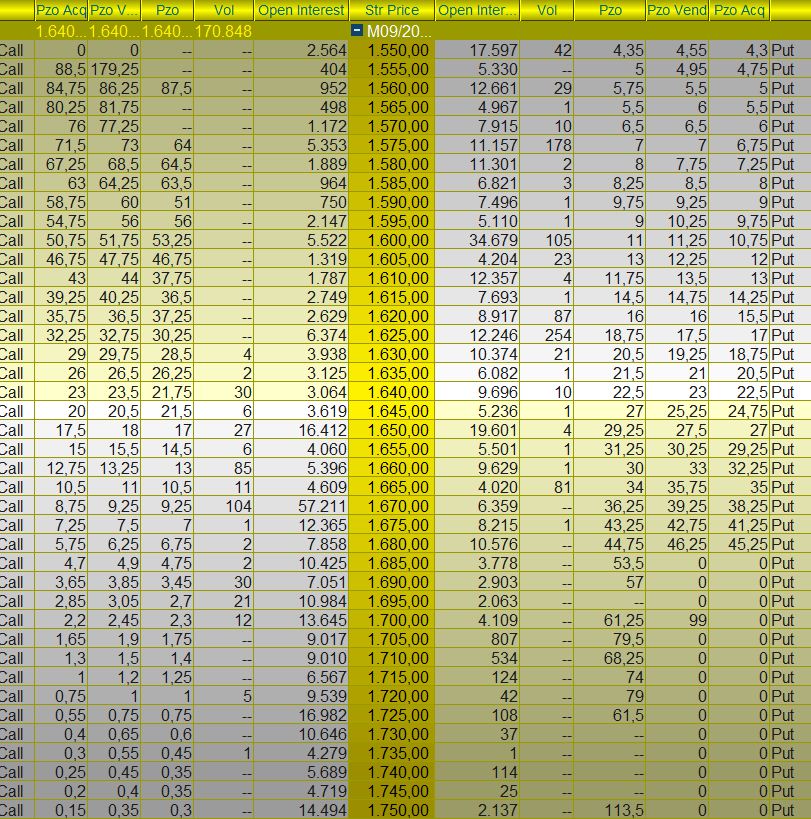

su scadenza settembre l’open interest put 1625 non è particolarmente significativo

l’OI complessivo delle call settembre è nettamente superiore all’OI put segno inequivocabile che i mercati non prezzano ancora il rischio di una correzione più profonda

io sono aperto con bear vertical spread a costo zero

Ciao, l’OI sbilanciato cosi io lo interpreto come forte presenza di venditori. Anche incociando coi future la situazione non cambia per cui resta solo il 1625 a tenere su la baracca. Coincide con un livello tecnico molto importante come ha detto Dream e se le put scoperte in quell’area dovessero venir coperte o addirittura sintetizzate allora lo scenario diventa fortemente bearish.

beh….a me sembrava già piuttosto evidente che il trend è e sarà rialzista, d’altronde c’è stato il periodo del boom obbligazionario e ora stiamo vivendo a livello pressochè mondiale (si vedano anche le borse dei p.i.g.s. negli ultimi tempi) un periodo “toro” azionario.

in ogni trend ascendente o discendente che sia vi sono dei movimenti correttivi ma da qui a dire che tutto andrà a crollare…..insomma io credo ancora nella ciclicità nell’ordine seguente : bond, azionario e poi a seguire commodities