in caricamento ...

Bilancio familiare: una risorsa importante per il nostro futuro!

Provo ad addentrarmi in un argomento apparentemente più “soft”, che dovrebbe interessare ogni famiglia italiana: il bilancio familiare. Parto con una breve sintesi dei recenti dati pubblicati dalla Banca d’Italia ([1]) sulle famiglie italiane (ultimo Bollettino economico dello scorso Aprile).

Negli ultimi tre anni è avvenuto un calo del reddito disponibile in termini reali delle famiglie, come evidenziato nel seguente grafico:

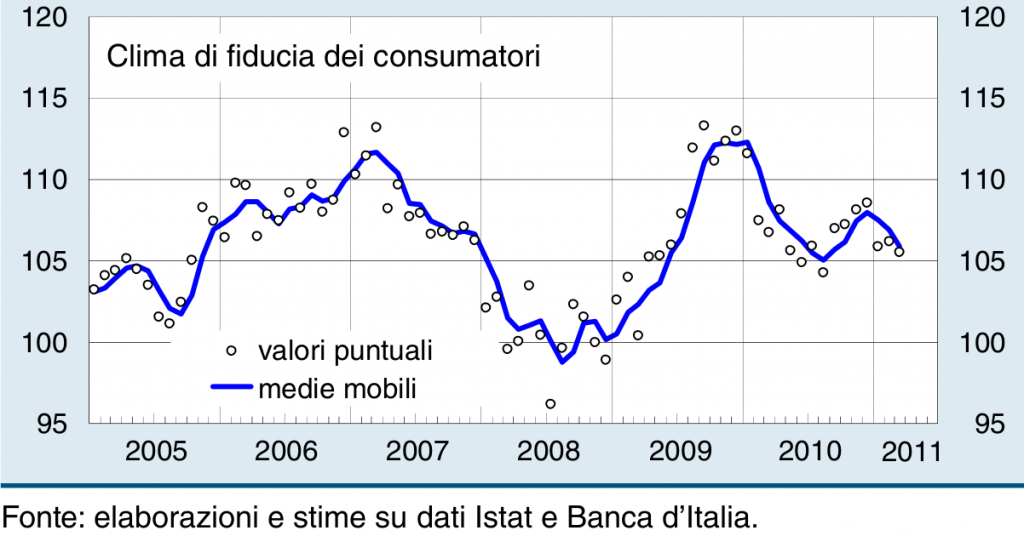

Il clima di fiducia delle famiglie, che era in miglioramento nella seconda metà del 2010, riprende a calare dall’inizio di quest’anno:

Le famiglie in particolare giudicano negativamente la situazione economica generale del paese e sono sempre più preoccupate in merito alle prospettive della propria situazione familiare, oltre ai timori per il mercato del lavoro (che non si riprende).

Il debito delle famiglie è ancora in lieve aumento: nel quarto trimestre del 2010 è pari al 65,6% del reddito disponibile.

Comunque si tratta di un livello di indebitamento inferiore rispetto alla media europea, che, a settembre 2010, era pari al 98%. Non consoliamoci però, visto l’alto debito pubblico italiano. Il dato a fine 2010 era pari a circa 1.843 miliardi di euro (119% del PIL), ovvero poco più di € 30.000 a testa. Al momento la speculazione non ha ancora colpito l’Italia proprio per il basso livello di indebitamento delle nostre famiglie… rispetto alla media UE. Ma sarà sempre così?

Ricordiamoci che a partire dal 2013 dovremmo ridurre il nostro debito pubblico del 3% all’anno per vent’anni (fino al 2032), pari a 45 miliardi di euro l’anno, come spiegato in maniera eccellente in questo post:

L’Italia e gli impossibili target UE (guardate anche i commenti!)

E’ ovvio che con una manovra correttiva annuale così ingente… comporterà la diminuzione delle le risorse erogate dallo Stato a supporto delle famiglie italiane… per un’intera generazione! Nel frattempo continua inesorabilmente a crescere il numero di famiglie che non arrivano alla terza settimana: sempre più gli italiani chiedono l’erogazione di un prestito personale per riuscirci! Inutile ricordare che comprare oggi beni che non possiamo permetterci, contando sui futuri redditi, è un azzardo (anche morale), specie se non si hanno certezze in termini di lavoro (e di salute aggiungerei). E’ una delle principali cause dell’attuale crisi finanziaria.

E’ ovvio che con una manovra correttiva annuale così ingente… comporterà la diminuzione delle le risorse erogate dallo Stato a supporto delle famiglie italiane… per un’intera generazione! Nel frattempo continua inesorabilmente a crescere il numero di famiglie che non arrivano alla terza settimana: sempre più gli italiani chiedono l’erogazione di un prestito personale per riuscirci! Inutile ricordare che comprare oggi beni che non possiamo permetterci, contando sui futuri redditi, è un azzardo (anche morale), specie se non si hanno certezze in termini di lavoro (e di salute aggiungerei). E’ una delle principali cause dell’attuale crisi finanziaria.

Con questa premessa, capite quanto sia importante nel prossimo futuro avere una gestione oculata, produttiva ed attenta dell’impiego delle nostre risorse economiche.

Ogni famiglia, che sia numerosa o single, intrattiene oramai una miriade di rapporti finanziari, di cui spesso non riesce ad avere un quadro complessivo (specie per le condizioni economiche e contrattuali): banche, conti correnti, conti di deposito, carte di credito, bancomat, investimenti in risparmi, prestiti personali, mutui, assicurazioni, bollette, ecc.

Capita spesso che le famiglie finiscano in seri guai finanziari solamente perché non hanno una pianificazione delle loro spese, oppure non le controllino a sufficienza. Ciò accade soprattutto per spese impreviste, di cui non abbiamo valutato a priori le cause e quindi la possibilità di pianificarle in maniera da evitare tale situazione di difficoltà finanziaria.

Può essere di aiuto avere una gestione della famiglia al pari di un’impresa: ovviamente non per i rapporti familiari… altrimenti rischiamo di licenziare il partner oppure, più probabile, essere scacciati dalla moglie! Ecco quindi spiegata l’importanza della redazione di un bilancio familiare, articolato o semplice che sia. Le nostre nonne lo facevano a mente… partendo da una vera e propria requisitoria delle poche entrate che arrivavano. Così le facevano durare il più a lungo possibile. Ne abbiamo discusso in un post:

Si stava meglio quando si stava peggio

Per la redazione del nostro bilancio familiare avremo la necessità di individuare quali sono le entrate e le spese nel corso dell’anno. Poi, per facilitarne il successivo monitoraggio, le divideremo per mese. Aiutatevi con un foglio elettronico se ritenete opportuno (oppure vedete più avanti la sezione n. 5).

1. Le entrate.

Un breve elenco:

– redditi da lavoro dipendente, autonomo o da pensione;

– redditi da capitale o investimenti;

– donazioni, eredità;

– vincite al gioco, lotteria (molto rare!).

Raccogliamo quindi un po’ di dati sulle entrate, aiutandoci magari con quelle dell’anno precedente: buste paghe, cedole dei nostri titoli obbligazionari, ricevute di incasso delle lotterie (non ne avete? Peccato… non siete fortunati al gioco… ma sicuramente farete faville in amore!). Proviamo a calcolarne l’importo annuale (sommandole): il totale costituisce le entrate del nostro bilancio preventivo. Adesso suddividiamo l’importo ottenuto per 12 in maniera da ottenere il dato mensile: ci aiuterà a controllare il nostro bilancio familiare.

Uno schema di esempio:

| ENTRATE | Anno precedente | Previsione Anno corrente |

| Redditi da lavoro dipendente, autonomo o da pensione | ||

| Dividendi azionari, cedole obbligazionarie, interessi di titoli di Stato, bancari e postali, ecc. | ||

| Ricavi da affitti di immobili | ||

| Vitalizi e assegni di mantenimento | ||

| Donazioni ed eredità | ||

| Vincite lotteria, casinò, ecc. | ||

| TOTALE ANNUALE |

Importante: non cercate di sovrastimare le entrate… ma fate affidamento solo su quelle certe: anzi, meglio sottostimarle un po’. In caso di spese impreviste (un guasto all’auto, lavori condominiali non previsti, ecc.) riuscirete ad affrontare meglio e più serenamente tale momentanea difficoltà finanziaria.

2. Le uscite.

Un elenco non esaustivo:

– spese per la casa: affitto, mutuo, condominio, ecc;

– tasse ed imposte da pagare;

– spese per il trasporto: auto (carburante, manutenzione, assicurazione, bollo, sostituzione pneumatici, ecc.), mezzi pubblici (abbonamento, biglietti, ecc.), parcometro, abbonamenti a parcheggi, spese di viaggio per turismo o lavoro, ecc.;

– spese per l’educazione scolastica: tasse scolastiche o universitarie, libri di testo, mensa, affitto appartamento, ecc.;

– spese per la cultura: acquisto di libri, giornali, riviste, musica, corsi amatoriali o di specializzazione, ecc.;

– spese per il tempo libero: abbonamento palestra, corsi di fitness, cinema, teatro, concerti, musei, turismo, regali all’amante (no… questa meglio non segnarla!), ecc.;

– spese mediche: visite specialistiche, farmaci, ricoveri in strutture private, ecc.;

– spese per l’alimentazione: supermercato, cene fuori casa, bar, ecc.;

– spese bancarie: imposta di bollo, commissioni varie (investimento, bonifici, prelievo contante…), ecc.;

– spese assicurative: polizze vita, infortuni, casa, incendio, ecc.

Non riporto uno schema siccome è analogo al precedente.

Anche qui alcune importanti considerazioni:

< per la previsione annuale aiutiamoci con quanto abbiamo speso nell’anno precedente (è un dato abbastanza attendibile);

< se non sappiamo quantificare una spesa… stimiamo comunque un importo: a non considerarla si rischia di ritrovarla nel corso dell’anno tra quelle impreviste!

< meglio sovrastimare leggermente le uscite: così teniamo conto dei rincari dovuti all’inflazione, oltre a compensare eventuali spese che ci siamo dimenticati di segnare (spesso perché occasionali) oppure che non vogliano monitorare così dettagliatamente… (tipo il caffè preso al bar o al distributore in ufficio, la lavanderia, ecc. … un minimo di libertà finanziaria!).

Una volta sommati per categoria, dividere, analogamente alle entrate, l’importo ottenuto per 12 per avere il dato mensile: ci aiuterà nel controllo delle spese durante l’anno. Adesso sottraendo dal totale delle entrate quello delle uscite… sappiamo se il nostro bilancio preventivo avrà un saldo positivo o negativo. Spero per voi che sia positivo!

Una volta sommati per categoria, dividere, analogamente alle entrate, l’importo ottenuto per 12 per avere il dato mensile: ci aiuterà nel controllo delle spese durante l’anno. Adesso sottraendo dal totale delle entrate quello delle uscite… sappiamo se il nostro bilancio preventivo avrà un saldo positivo o negativo. Spero per voi che sia positivo!

Durante l’anno in corso, grazie alla suddivisione mensile degli importi, possiamo controllare periodicamente il rispetto del bilancio preventivo, annotando le entrate ed uscite che riscontriamo ogni giorno (fatelo magari settimanalmente per non annoiarvi). In questo modo il prossimo anno vi accorgerete che avete sicuramente dimenticato qualche entrata ma soprattutto molte spese di cui ignoravate l’esistenza in fase di previsione.

E’ ovvio che qualora il bilancio preventivo abbia un saldo negativo, se non possiamo aumentare le entrate, sarà opportuno ridurre le spese o ricorrere ai risparmi oppure, come ultima opzione, all’indebitamento.

In caso di bilancio positivo, prima di darci alla pazza gioia aumentando le spese, occorre prevedere degli accantonamenti (risparmi).

3. Gli accantonamenti (risparmi).

Questo, secondo me, è l’aspetto più importante (specie per il nostro futuro).

Consideriamo i beni durevoli che abbiamo acquistato: auto, elettrodomestici, mobili, televisione, impianto hi-fi, partner (no, quello/a no… al massimo invecchia!).

Con il passare degli anni perdono di valore, deperiscono oppure si rompono. Quindi diventa necessaria la loro sostituzione!

Capirete, che trattandosi di beni durevoli, hanno un’incidenza piuttosto elevata sul bilancio annuale: una previsione positiva può trasformarsi rapidamente in una a debito, con la necessità di far fronte alla spesa con un finanziamento e tutti gli oneri conseguenti (a meno che siate Paperon de’ Paperoni!).

Quindi risulta molto importante, accantonare una parte del saldo positivo, rilevato a fine anno dal nostro bilancio preventivo, per compensare l’acquisto di beni durevoli. Magari programmiamo nel corso dei prossimi anni quando effettuarli e, soprattutto, la loro priorità a seconda delle necessità familiari.

Fatto questo… con quello che rimane (se rimane qualcosa) possiamo finalmente darci alla pazza gioia, aumentando le spese (… almeno per quest’anno)? Abbiate la pazienza di aspettare ancora un attimo… che provo a spiegarvi, in parole semplici, una teoria formulata nei primi anni ’50 dal nostro premio Nobel per l’economia Franco Modigliani assieme al suo studente Richard Brumberg: il ciclo vitale del consumo (LCH).

4. Il ciclo vitale del consumo.

Tale teoria si basa sul concetto che gli individui, essendo intelligenti, effettuano delle scelte appropriate su quanto desiderano spendere ad ogni età, considerando come limite le sole risorse disponibili nel corso della loro vita (le entrate del nostro bilancio). E’ ovvio che però le entrate, durante le varie stagioni della vita (minore età, età lavorativa, pensione), non sono le stesse. Si parte dalla nascita con niente (anzi partiamo già con una quota di debito pubblico!), fino ad un reddito di sussistenza nei primi anni di lavoro (specie adesso con il precariato, stage, cocopro, cocodè e via dicendo). Si prosegue, nel periodo centrale della vita, grazie all’ottima carriera svolta, ad avere finalmente entrate consistenti, molto superiori alle nostre necessità (le avete vero?). Infine si ritorna in caduta libera con l’andare in pensione, specie per la perdita del potere di acquisto legata alla differenza tra inflazione reale e teorica su cui viene calcolata la rivalutazione della pensione (senza contare eventuali speculazioni tipo… l’entrata dell’euro). Poi ricordiamoci che in futuro, per mantenere in vita il sistema pensionistico attuale, la pensione sarà sempre più piccola rispetto all’ultimo stipendio (circa il 50-60% per chi ha 40 anni oggi).

Tale teoria si basa sul concetto che gli individui, essendo intelligenti, effettuano delle scelte appropriate su quanto desiderano spendere ad ogni età, considerando come limite le sole risorse disponibili nel corso della loro vita (le entrate del nostro bilancio). E’ ovvio che però le entrate, durante le varie stagioni della vita (minore età, età lavorativa, pensione), non sono le stesse. Si parte dalla nascita con niente (anzi partiamo già con una quota di debito pubblico!), fino ad un reddito di sussistenza nei primi anni di lavoro (specie adesso con il precariato, stage, cocopro, cocodè e via dicendo). Si prosegue, nel periodo centrale della vita, grazie all’ottima carriera svolta, ad avere finalmente entrate consistenti, molto superiori alle nostre necessità (le avete vero?). Infine si ritorna in caduta libera con l’andare in pensione, specie per la perdita del potere di acquisto legata alla differenza tra inflazione reale e teorica su cui viene calcolata la rivalutazione della pensione (senza contare eventuali speculazioni tipo… l’entrata dell’euro). Poi ricordiamoci che in futuro, per mantenere in vita il sistema pensionistico attuale, la pensione sarà sempre più piccola rispetto all’ultimo stipendio (circa il 50-60% per chi ha 40 anni oggi).

Ogni individuo però, visto che vuole mantenere stabile il proprio tenore di vita, tende a mantenere un consumo constante nel corso della sua esistenza. Un grafico creato da me (chiedo venia agli economisti…) riassume quanto spiegato.

Per cui, essendo la stagione centrale della propria vita quella in cui il reddito disponibile è maggiore… è in tale periodo che devono aumenterare gli accantonamenti (i risparmi). In tal modo si compensano le maggiori uscite rispetto alle entrate, quando, in pensione, il nostro reddito disponibile non sarà più sufficiente a mantenere l’attuale tenore di vita. Lo stesso vale anche per il periodo fino all’età lavorativa, in cui c’è stato uno scambio di risorse “intergenerazionale” (parolone per dire semplicemente dai nostri genitori a noi… e, quindi, da noi verso i nostri figli).

Questa teoria, anche se ha avuto molte contestazioni, viene ritenuta ancora molto attuale, ancor più con i problemi che, a causa dell’indebitamento statale e privato, dovremmo affrontare nel futuro, in particolare i nostri figli!

Nota: quando prossimamente vedete un consulente finanziario… provate a chiedergli un piano di investimenti con un profilo di rischio appropriato alla vostra età in base alla teoria, appena formulata, del “Ciclo vitale del consumo” di Modigliani. In particolare sottolineate i vostri obiettivi attuali e futuri (ricordatevi di citare se avete figli). Poi, postate qui, tra i commenti, i risultati… sono proprio curioso del livello di rischio che vi faranno assumere!

Bene, adesso finalmente vi lascio padroni di sbizzarrirvi ad aumentare le vostre spese con spensieratezza e gioia! No? Avete cambiato idea? Meglio prevedere qualche altro “piccolo” risparmiuccio… in maniera da non perdere il proprio potere d’acquisto da vecchi? Ma come siete bravi e diligenti! Da questa carrellata vi siete sicuramente accorti che, alla fin fine, gestire al meglio il reddito familiare (le entrate) non è un’impresa così facile, visto le molteplici variabili (spesso impreviste) che bisogna tenere in considerazione.

Bene, adesso finalmente vi lascio padroni di sbizzarrirvi ad aumentare le vostre spese con spensieratezza e gioia! No? Avete cambiato idea? Meglio prevedere qualche altro “piccolo” risparmiuccio… in maniera da non perdere il proprio potere d’acquisto da vecchi? Ma come siete bravi e diligenti! Da questa carrellata vi siete sicuramente accorti che, alla fin fine, gestire al meglio il reddito familiare (le entrate) non è un’impresa così facile, visto le molteplici variabili (spesso impreviste) che bisogna tenere in considerazione.

Ma appunto la redazione di un bilancio preventivo ed il suo rispetto può aiutarci in questo arduo compito. Specie a comprendere dove possiamo evitare sprechi (che attualmente facciamo ed ignoriamo) e, soprattutto, in quali settori dobbiamo ricorrere alla concorrenza perché riteniamo eccessive le spese (spese prima non considerate perché spalmate in piccoli importi nel corso dell’anno, difficili da valutare complessivamente).

Alcuni esempi:

< cambiare banca, perché ci costa troppo in commissioni;

< ricorrere ad una assicurazione differente (tipo richiedere diversi preventivi RC Auto);

< fare rifornimento nel distributore che costa di meno;

< programmare la spesa dei beni non deperibili, sfruttando le offerte presenti sui volantini che ci riempono la cassetta delle lettere (oppure visionandoli direttamente su internet nei siti delle varie catene di supermercati);

< comprare frutta e verdura di stagione (anche più buona come sapore);

< prevedere una regolare controllo e manutenzione dei beni durevoli (auto, caldaia, ecc.): ci aiuterà a farli durare di più e quindi spendere di meno per la loro sostituzione.

Si tratta di piccoli gesti quotidiani, che richiedono un minimo di riflessione e che, anche se impegnano un po’ del nostro tempo, ci ripagano ampiamente in termini finanziari.

Tutto ciò è salutare, oltre che per le nostre tasche, anche per la concorrenza.

Crea un meccanismo virtuoso in cui gli operatori concorrenziali vengono premiati a scapito di quelli non concorrenziali…sempre che non siano protetti da lobbies, associazioni di categoria oppure abbiano creato veri e propri cartelli a danno dei consumatori (le cronache dei giornali sono piene di queste vicende).

Inoltre, aspetto non da poco, ci insegna a dare un valore corretto al denaro: diventa un mezzo da scambiare per fare altro… e non il fine primario.

Se abbiamo figli, proviamo a coinvolgerli quando ci occupiamo della redazione del bilancio: li aiuterà a comprendere l’importanza di dare un valore appropriato ai soldi oltre ad evitare il loro sperpero.

A tal proposito cito un breve episodio raccontato da un mio collega: a causa di un guasto al motore dell’auto ragionava con la moglie se era il caso di sostituirla o ripararla. Visto che la discussione, tra preventivi di riparazione e di acquisto, si è protratta per diversi giorni, un pomeriggio, mentre ne parlavano tranquillamente in salotto… la loro bambina di dieci anni si è avvicinata pian piano, nascondendo tra le mani il porcellino dei risparmi… offrendosi di consegnarli per affrontare la spesa!

Se poi, proprio odiate la matematica e non riuscite a far quadrare il vostro bilancio familiare… non disperatevi… siete in buona compagnia!

Concludo il post sperando di essere riuscito a farvi cambiare opinione sul fatto che questo argomento sia “soft”. In realtà avrete capito che lo ritengo di notevole attualità: il futuro ci preserva molte problematiche che dovremmo affrontare utilizzando al meglio le sempre più scarse risorse finanziarie disponibili (almeno per la massa di cui faccio parte). Segue una piccola sezione di software adatti per la gestione della contabilità familiare (e non solo).

5. Software

In questa sezione riporto una lista, non esaustiva, di software opensource che vi può aiutare a svolgere questo compito così arduo. Si tratta di software “gratuito”, liberamente utilizzabile, in quanto sviluppato con codice aperto da una comunità di appassionati programmatori… remunerati con libere offerte e i vostri apprezzamenti per il lavoro svolto. Negli stessi siti trovate le istruzioni per l’installazione (i programmi sono riportati in ordine alfabetico).

Siti in lingua italiana:

< GnuCash: http://www.gnucash.org/

< Grisbi: http://www.grisbi.org/ (la traduzione in italiano della manualistica è ancora in corso);

Siti in lingua inglese (anche se i software dopo hanno una completa traduzione in italiano, manualistica compresa):

< Buddi: http://buddi.digitalcave.ca/index.jsp

< HomeBank: http://homebank.free.fr/

< KmyMoney: http://kmymoney2.sourceforge.net/index-home.html (in italiano http://userbase.kde.org/KMyMoney/it)

< Money Manager Ex: http://www.codelathe.com/mmex/

Questo invece è un software gratuito nella versione lite ma non opensource:

AceMoney Lite: http://www.mechcad.net/products/acemoney/index_lite.shtml

Io personalmente uso da anni KmyMoney… un progetto che gode di una buona comunità di sviluppatori… e di cui ho visto il notevole sviluppo nel corso degli anni. Poi ha molti tutorial per i non esperti. Ma ovviamente si tratta di una mia opinione e potrebbe non fare al caso vostro!

P.S. : Spero che qualche insegnante che legge questo post… abbia la pazienza, durante una lezione, di insegnare la redazione di un bilancio familiare. Sono sicuro che quando diventeranno adulti… molti vostri studenti vi penseranno e ringrazieranno.

Lampo

Sostieni I&M!

Ti è piaciuto questo post? Clicca su “Mi Piace” qui in basso a sinistra!

Vota su Wikio!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!) | Vuoi provare il Vero Trading professionale? PROVALO GRATIS! |

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

[1] Fonte – Banca d’Italia – Bollettino Economico n. 64 – Aprile 2011 pag. 29 e seguenti:

http://www.bancaditalia.it/pubblicazioni/econo/bollec/2011/bolleco64/bollec64 .I grafici seguenti sono tratti da questa pubblicazione.

Nota: quando prossimamente vedete un consulente finanziario… provate a chiedergli un piano di investimenti con un profilo di rischio appropriato alla vostra età in base alla teoria, appena formulata, del “Ciclo vitale del consumo” di Modigliani. In particolare sottolineate i vostri obiettivi attuali e futuri (ricordatevi di citare se avete figli). Poi, postate qui, tra i commenti, i risultati… sono proprio curioso del livello di rischio che vi faranno assumere!

sai che questa cosa interessa molto anche a me?

FINALMENTE, e ripeto, FINALMENTE! Un grande post degno di nota 🙂 Da condividere su facebook!

Certo che no, credo che il Grande Mur si riferisse all’argomento in oggetto. DT, la funzione tua e del gruppo è quella di aiutare i lettori nel passaggio successivo – non trattato da lampo – ovvero: che fare dei risparmi?

Ottimo lavoro, lampo, grazie della condivisione

Scusate… giornata piena oggi.

Grazie a tutti per l’apprezzamento… fa sempre piacere! 🙂

L’idea del post però mi è venuta dal bell’articolo di Dream… ” Si stava meglio quando si stava peggio”… quindi lo ringrazio dell’imbeccata.

gremlin,

Siamo tutti curiosi credo … ma ho letto alcune cose interessanti… che, quando ho un po’ di tempo, spero di spiegare in maniera semplice (per la “siora” Maria) in un post… (se ne sono all’altezza visto che riguarda il mercato obbligazionario…)

Molto bello.

Peccato che non raggiungerà mai la grande massa per la quale sarebe davvero l’ABC.

E non per colpa nostra.

Per avere un qualche effetto dovrebbe diventare patrimonio dei media alla stregua di quegli argomenti tappabuchi che ci vengono ormai propinati a cicli fissi.

Tipo , saldi (non fatevi imbrogliare) Riniti allergiche stagionali, (con immagine dello stranuto) come difendersi dalla canicola di agosto (con immagini di piedi a bagno nella fontana di Trevi) ecc. Naturalmente neanche così si potrebbe sperare in un esito positivo

A questo che sembra banale proverei ad aggiungere anche il D,E,F

E’ benaugurante l’acronimo, che potrebbe identificare la parola DEFICIENTE

Servirebbe ad identificare quello che si potrebbe definire “Attenzione al’erba del vicino” e potrebbe evitare ad un’enorme massa di deficienti di diventare finalmente ambita partita IVA investendo in maniera idiota i risparmi dei genitori e dei nonni per attività commerciali che non avranno mai un ritorno e che anzi faranno danni incalcolabili a tutti compreso fornitori e clienti

Quindi si potrebbe parlare di come fare un businnes plan.

Ma fatelo voi , perchè ormai io sono sufficientemente convinto che la Mamma degli imbecilli sia costantemente incinta. 👿

ottofranz: Molto bello.

Peccato che non raggiungerà mai la grande massa per la quale sarebe davvero l’ABC. E non per colpa nostra. Per avere un qualche effetto dovrebbe diventare patrimonio dei media…

Guarda… anche se lo legge una sola persona… mi appaga ampiamente dello sforzo (e tempo speso) per averlo scritto. Perché sono sicuro che quella persona, se impara a gestire a modo le proprie risorse, avrà una qualità della vita migliore, i suoi figli pure e via dicendo… il tutto grazie alla semplice condivisione di una banale idea di qualcun altro (l’ignorante che ha voluto cimentarsi in un argomento del genere) condivisa su un blog come questo.

Questo dovrebbe essere lo spirito di fondo di quella che si chiama “era della conoscenza” e “condivisione delle risorse” aggiungo io.

Ma ovviamente parliamo di utopia… realizzabile solo nel nostro piccolo e per breve tempo.

——Peccato che non raggiungerà mai la grande massa per la quale sarebe davvero l’ABC——-

Ciao a tutti, vi seguo da anni, come anche l’ottimo blog “mercato libero”, e grazie a voi, gli investimenti hanno preso un’altra via, dopo aver compreso le dinamiche di economia globale..

Ora quello che mi preme, da oltre un’anno, è come “arrivare” al raggiungimento della massa,

e chiedo a voi luminari, ed al grande DT, di fare un post, dove poter trovare una soluzione

a questo problema. credo vivamente nella forza della rete e dei social network, ma come fare?

per salvare il ns paese dal disastro? dobbiamo per forza entrare in politica per risolvere i problemi? dobbiamo uccidere la casta per risollevarci? o possiamo far altro.

E’ ovvio, che la risposta potrebbe esser, già facciamo abbastanza, fornendo informazione indipendente, ma è l’unica via? possiamo fare altro?

scusate la brevità del post, ma sarebbe interessante parlarne, ma trovare una plausibile soluzione, magari partendo dall’unione di importanti e seguiti blog….

valentino di roma

Ottimo, lampo!

Tenere un bilancio dà anche la soddisfazione di avere tutto sotto controllo, e quando c’è da prendere una decisione si hanno dei dati per poter ragionare.

Quello che mi sembra assurdo è che queste cose debbano venire da un blog, dovrebbero essere cose scontate, insegnate dai genitori e anche dalla scuola, e applicate da tutti.

gainhunter:

Tenere un bilancio dà anche la soddisfazione di avere tutto sotto controllo…

intendi dire … tipo controllare le spese del partner che non risultano documentate… e quindi capire se sono per i regali per l’amante?

Un signor post di questo nostro brillante amico, Sir Lampo.

Complimenti! 😀