in caricamento ...

WALL STREET: il COT si adegua alla riforma fiscale USA

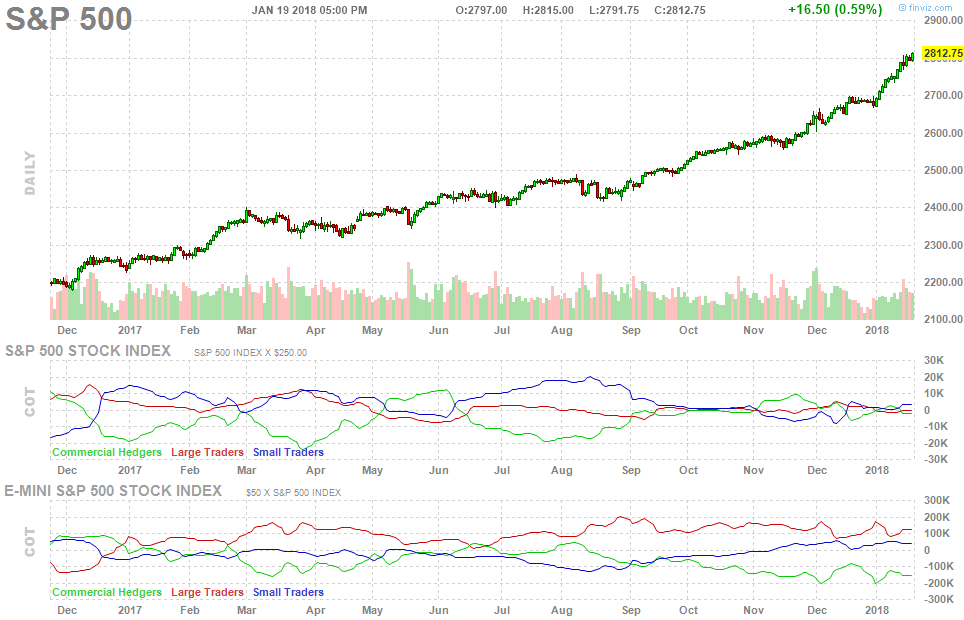

Dopo una fase tentennante, il report del CFTC accetta la forza delle riforme di Donald Trump e libera ulteriore forza a favore del trend. Analisi del COT report prodotto dal CFTC [Guest post]

Cari amici, nella settimana appena trascorsa, è proseguito, senza alcun intoppo, il clima di fiducia e l’ottimismo su tutti i mercati finanziari internazionali. Si scontano, evidentemente, non solo negli Usa, bensì in tutto il Mondo, aspettative di crescita economica ben più sostenute di quelle registrate nel recente passato. Inoltre, tale crescita si presenta ancora sana, ossia priva di particolari tensioni sui prezzi dei principali fattori produttivi. Un quadro apparentemente idilliaco, anche se non mancano, come sempre, contraddizioni e problemi, soprattutto di ordine politico, come testimonia, proprio in queste ore, lo shutdown Usa, per la mancata approvazione del bilancio federale.

Lo scenario intermarket riflette peraltro molto fedelmente l’attuale momento dell’economia. In particolare, continuiamo a registrare una persistente e marcata debolezza del dollaro Usa, che ha perso oltre il 10 % negli ultimi dodici mesi. Apparentemente una contraddizione, ma evidentemente ci sono molte preoccupazioni sul deficit nonché sulla futura gestione del debito pubblico Usa. Il deprezzamento del dollaro sinora non ha impattato sulle prospettive di crescita delle altre economie, che sono costrette a subirlo. Ma non illudiamoci, perché se lo stesso dovesse ulteriormente proseguire avremo sicuramente delle ripercussioni negative, ed una vera e propria guerra valutaria. Non è un caso che proprio questa settimana la Cina abbia lanciato dei pesanti avvertimenti, downgradando pesantemente il debito federale Usa. La svalutazione del dollaro, che è sicuramente il fenomeno più importante del momento, ha favorito anche una rivalutazione, in termini nominali, delle quotazioni delle commodities. Fenomeno quest’ultimo molto enfatizzato dai media, ma in realtà poco rilevante sul piano reale. Al netto della perdita di valore del dollaro, l’apprezzamento delle commodities è infatti pari ad un modesto 4 % negli ultimi 9 mesi. Non ci sono pertanto all’orizzonte seri pericoli di una ripresa dell’inflazione, e ciò rassicura sulla prosecuzione ulteriore di questo già lungo ciclo espansivo dell’economia. Qualcuno comincia ad intravvedere preoccupazioni anche negli andamenti del mercato obbligazionario. I rendimenti sul bond decennale Usa, questa settimana, sono, infatti, ulteriormente lievitati ed hanno raggiunto quota 2,64 %. Evidenzio, tuttavia, che l’inclinazione della yield curve Usa resta ancora ampiamente positiva, ossia pari a 58 bps. Resta pertanto ancora molto lontana l’ipotesi di una recessione dell’economia Usa. Assunto, quest’ultimo, ampiamente confermato dagli andamenti, ancora molto bullish, dei mercati azionari, sia Usa che mondiali. In quest’ultima ottava, registriamo infatti nuovi record su tutti gli indici azionari americani. In particolare il nostro benchmark azionario mondiale, l’S&P 500, abbatte una nuova barriera, ossia quella dei 2,800 punti, chiudendo la settimana a quota 2.810,30 .

Ciò premesso, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 87.005

Large Traders : + 67.212

Small Traders : + 19.793

Si assesta e trova, pertanto, ulteriori conferme la nuova configurazione del mercato dei derivati azionari Usa. In quest’ultima ottava registriamo, comunque, variazioni significative nelle posizioni dei diversi operatori, pari a 21.663 contratti. In particolare, i Large Traders, rassicurati dagli effetti della riforma fiscale e da previsioni di crescita degli utili aziendali ancor più ottimistiche, ossia pari al 14,3 % per l’intero 2018, riprendono fiducia e riacquistano l’intero lotto dei 21.663 contratti long, consolidando in tal modo la loro già pingue posizione Net Long. Gli Small Traders, invece, mostrano qualche vertigine da alta quota, cedono infatti 2.460 contratti long, ma restano ancora e saldamente in posizione Net Long. I Commercial Traders, infine, visto il clima di fiducia imperante, cedono i residui 19.203 contratti long, e rafforzano la loro abituale posizione di copertura, Net Short. Le movimentazioni di quest’ultima ottava assestano e consolidano la nuova configurazione del mercato dei derivati azionari Usa. In particolare il mercato sembra aver capito che la riforma fiscale Usa prolungherà ulteriormente il ciclo espansivo dell’economia americana, e di conseguenza dell’intera economia mondiale. Il ritmo d’ascesa delle quotazioni è divenuto però nelle ultime settimane davvero forsennato ed ha bisogno di una pausa. L’acquisto di contratti long da parte dei soli Large traders, unito al temporaneo shutdown potrebbe favorire, nel breve, una pausa, o una lieve e salutare mini correzione. Nel medio termine, invece, non s’intravvedono particolari problemi per l’attuale trend rialzista che credo proseguirà, seppur con ritmi molto più morigerati dell’attuale. D’altronde con un’economia in ulteriore crescita e con utili aziendali previsti in esponenziale lievitazione, non ci si può certo attendere delle marcate correzioni e tantomeno un’inversione di trend. Non sarebbe nè coerente, né logico, anche se le attuali quotazioni appaiono già molto elevate, e per molti già in conclamata bolla.

Futuro prossimo che si prospetta, quindi, ancora positivo per i mercati azionari, che cercherò, come sempre, di tradare con il mio originale trading system, fondato sullo sfruttamento e sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi e nelle ricerche dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. In questo brillante inizio d’anno, il mio portafoglio, denominato “ Azioni Italia – LTM “, ha conseguito una performance ampiamente positiva, pari al + 6,38 %. Performance inferiore, però, a quella realizzata dal Ftse All Share, pari nel contempo al + 8,22 %. Una sotto-performance dell’ 1,84 %, che testimonia che la nostra borsa, a sorpresa, ha corso ancor più delle nostre già molto ottimistiche previsioni. Ma non andrà sempre così, ed il mio portafoglio dà solitamente il meglio di sé in periodi molto meno favorevoli, non a caso, negli ultimi 5 anni, ha conseguito una sovra-perfomance media annua pari al 16 %. Ciò premesso, questa settimana, in perfetta coerenza con l’analisi sopra esposta, non muto l’assetto del mio portafoglio, costituito dall’80 % di posizioni long e dal 20 % di posizioni short, ossia da una posizione Net Long pari al 60 %. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas

Anche qui si dice che l’inflazione è importante. Comunque belle prospettive.

http://www.telegraph.co.uk/business/2018/01/22/world-finance-now-dangerous-2008-warns-central-bank-guru/