in caricamento ...

WALL STREET: fase di esaurimento (di trend) in corso

Ormai sembra arrivato il momento della correzione, il rally rialzista ha bisogno di una pausa. Ma di quali dimensioni? Probabilmente sarà meno forte di quanto si possa immaginare. Analisi del COT Report del CFTC. [Guest post]

Cari amici, nella settimana appena trascorsa, i mercati finanziari internazionali hanno registrato andamenti apparentemente interlocutori, quasi a voler prendere fiato dopo mesi di altissima volatilità. Gli stessi tuttavia mostrano ancora incertezze e contraddizioni che ci fanno temere che si tratti solo di una pausa temporanea, e non di una solida e definitiva stabilizzazione.

Lo scenario intermarket, infatti, evidenzia ancora molti aspetti non chiari e potenzialmente forieri di ulteriore incertezza e volatilità. In primo luogo, come già segnalato la scorsa settimana, da qualche mese assistiamo ad un evidente deprezzamento del dollaro Usa, inatteso dopo il primo rialzo dei tassi deciso dalla FED. Deprezzamento che ha riportato l’importante rapporto di cambio USDYEN a quota 1,08 rendendo il fenomeno del carry trade molto meno profittevole del passato. L’ingente apprezzamento della valuta nipponica, in presenza di una politica monetaria iper espansiva ad opera della BOJ, lascia, peraltro, fondatamente presagire che neanche le misure di Draghi riusciranno a favorire l’auspicato deprezzamento dell’euro, che è anch’esso risalito sino a quota 1,14. Se cosi fosse, è chiaro che l’agognata ripresa dell’economia europea non passerà attraverso la svalutazione della propria moneta, e ciò pone ulteriori interrogativi sulle prospettive economiche del Vecchio Continente, e di conseguenza, sulla stabilità futura sia dell’euro che dei mercati finanziari internazionali.

La debolezza del dollaro Usa rischia, inoltre, di vanificare, in termini reali, l’ancora timida ripresa delle quotazioni nominali delle commodities, e di acuire ulteriormente i già gravi problemi in cui versano i Paesi produttori delle stesse. Deprezzamento del dollaro, probabilmente espressione di una più bassa crescita dell’economia Usa, confermata peraltro anche dagli accadimenti che si registrano sul mercato obbligazionario. I tassi sui titoli decennali americani perdono, infatti, altri 7 bps, e retrocedono sino a quota 1,72 %. Ancor più preoccupanti, se visti nella prospettiva della crescita europea, appaiono i tassi che si registrano sul bund decennale della Germania, ormai pari ad un incredibile 0,09 %. Incertezze ed interrogativi che trovano espressione anche negli andamenti dei mercati azionari. Infatti, mentre gli indici azionari degli Usa e della Cina tengono, seppur a fatica, gli indici europei sotto-performano in maniera sempre più marcata ed evidente, testimoniando che è l’Europa, e non altri, l’epicentro attuale della crisi globale.

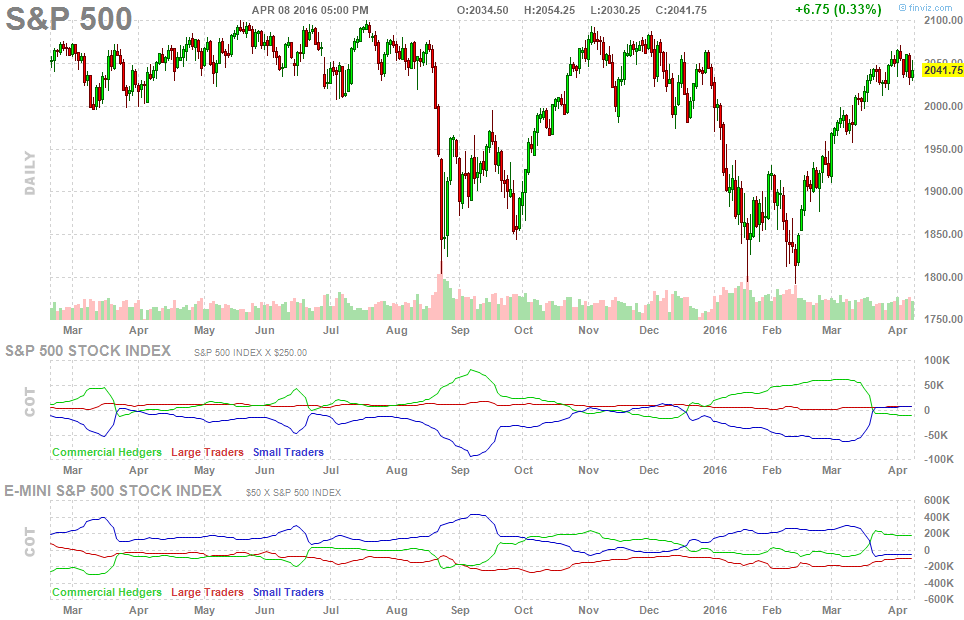

Ciò premesso, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 19.770

Large Traders : – 11.298

Small Traders : – 8.472

Si conferma, pertanto, nuovamente, la particolare e non usuale configurazione rialzista del mercato dei derivati azionari Usa, in voga ormai da ben 10 settimane. Tuttavia, anche in quest’ultima ottava, le movimentazioni dei diversi operatori, pari a 11.286 contratti, ne riducono ancor più l’entità e la forza. I Commercial Traders, da alcune settimane hanno, infatti, iniziato a distribuire parte della loro ingente dotazione di contratti long, accumulata in precedenza. In quest’ultima settimana, in particolare, cedono ben 11.286 contratti, riducendo sostanzialmente l’entità della loro sinora rassicurante posizione Net Long. I Large Traders, invece, con grave ritardo sul timing d’inversione dei mercati azionari, sembrano voler recuperare il tempo perduto, acquistano, infatti, altri 8.433 contratti long e riducono ulteriormente l’entità della loro posizione Net Short. Gli Small Traders, invece, si mostrano più morigerati, acquistano infatti solo 2.853 contratti long e, seppur riducendola, mantengono ancora la loro eccezionale posizione Net Short. Le movimentazioni di quest’ultima settimana che, pur preservandola, indeboliscono ulteriormente l’eccezionale configurazione rialzista degli ultimi mesi, ci pongono, in prospettiva pressanti interrogativi sul futuro dei mercati azionari. Ci vorranno forse ancora 1 o 2 settimane e capiremo se e come avverrà l’inversione, ossia il passaggio di testimone fra i diversi operatori. Nelle ultime occasioni, in agosto e gennaio, il passaggio è stato davvero molto incerto e problematico, per l’estrema sfiducia e paura che gravava sulle mani deboli del mercato azionario.

Paura e sfiducia che non sembrano esser ancora svanite, anche se abbiamo ormai fatto il pieno di notizie negative circa l’andamento dell’economia globale. Per tale motivo mi aspetto una fase correttiva meno convulsa e meno marcata delle precedenti, dell’ordine del 3 – 4 % dagli attuali livelli. In caso contrario, vorrà dire che saremo costretti a misurarci con problematiche e situazioni economiche ancor più difficili di quelle attuali, già non proprio esaltanti. Momento che si prospetta pertanto ancora molto denso di interrogativi, che cercherò, in ogni caso, di tradare con il mio originale trading system, fondato sullo sfruttamento e sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima settimana, ancora una volta negativa per borsa italiana, il mio portafoglio, denominato “ Azioni Italia – LTM “, registra una perdita annua pari al – 7,5 %. Perdita, comunque, nettamente inferiore a quella registrata dal nostro benchmark di riferimento, costituito dal Ftse All Share, pari nel contempo al – 17,5 %. Una sovra-performance del 10 %, che ci dà un’ulteriore conferma circa la bontà delle indicazioni operative derivanti dagli studi e dalle ricerche dei due noti professori Usa. Sperando in buone nuove da parte dell’economia europea, che permettano anche a borsa italiana di recuperare il notevole gap di performance maturato in questo inizio d’anno, questa settimana riconfermo la mia esposizione long sulla stessa per il 100 % del mio portafoglio. Chi desidera approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se lo vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas