in caricamento ...

WALL STREET: anche per New York è arrivato il giorno del giudizio?

GUEST POST – Dire che la decisione che verrà presa per la Grecia sia determinante per il sentiment del mercato quantomeno nel breve periodo è quasi un’ovvietà. Ma immaginare un effetto contagio limitato è errato. Continuerà quindi il trend lateral ribassista? Analisi dei dati del CFTC secondo la personale visione di Lukas.

Cari amici, anche in quest’ultima settimana i mercati finanziari internazionali hanno confermato i contraddittori e volatili andamenti delle precedenti ottave, probabilmente alimentati dalle ancora incerte prospettive di crescita dell’economia reale, e soprattutto dalle interminabili trattative sulla rinegoziazione del debito della Grecia.

Lo scenario intermarket ha, infatti, riconfermato appieno il suo attuale e contraddittorio assetto, registrando innanzitutto un ulteriore storno dell’ 1,4 % delle quotazioni del dollar index. Allo storno della valuta Usa ha fatto da contraltare solo un lieve apprezzamento nominale, dello 0,4 %, delle quotazioni delle commodities. In termini reali, registriamo, quindi, un ulteriore caduta dell’1 % delle loro quotazioni, che negli ultimi 12 mesi risulta ormai pari ad un ragguardevole – 7,5 %. Caduta , che testimonia fedelmente il rallentamento economico dell’ultimo anno, e che pone molti interrogativi sulle prospettive di crescita futura dell’economia globale. Gli accadimenti del mercato obbligazionario, invece, da alcune settimane, sembrano voler prefigurare prospettive di crescita ben più favorevoli di quelle adombrate dal mercato delle commodities. I rendimenti dei titoli decennali Usa, dopo molti mesi di storni, sono infatti nuovamente risaliti sino a quota 2,40 %. Rialzi dei rendimenti ancor più marcati si registrano sul bund tedesco, passati in poche settimane dallo 0,07 % all’attuale 0,83 %. Sempre più palese pertanto la contraddizione che si avanza tra le risultanze del mercato delle commodities ed il mercato obbligazionario. Contraddizione, che alimenta dubbi ed incertezze nel mercato e fra gli investitori, e che è alla base anche dell’attuale impasse che si registra nei mercati azionari. Come già detto sette giorni orsono, personalmente propendo per dare più credito alle risultanze del mercato delle commodities, che prefigurano una crescita economica ancora molto debole e lenta. I rialzi dei rendimenti obbligazionari, a mio avviso, non preannunciano un’accelerazione sostanziosa della crescita economica, ma sono soltanto l’effetto placebo dei vari QE in atto nel mondo, e costituiscono soltanto un rimbalzo momentaneo, che non intacca l’ormai trentennale ed inarrestabile trend ribassista e deflazionistico, come dimostra, meglio di mille parole, il seguente grafico, che illustra l’andamento a lungo termine dei rendimenti del bond decennale Usa.

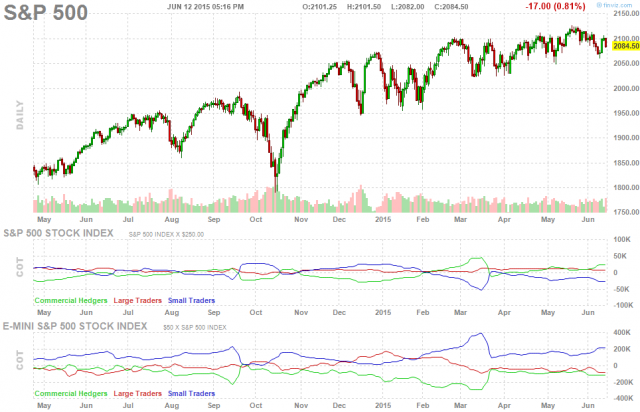

Dopo tale premessa, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 17.449

Large Traders : – 570

Small Traders : + 18.019

Dopo oltre 7 mesi, ed in concomitanza con l’attuale contraddittoria ed incerta fase, cambia pertanto la

configurazione generale del mercato dei derivati azionari Usa. In quest’ultima ottava, si sono infatti registrate

significative movimentazioni da parte dei diversi operatori, pari a ben 17.134 contratti. In particolare, i Large Traders, da tempo molto indecisi ed incerti, cedono improvvisamente un lotto di ben 17.134 contratti long, ed invertono, seppur di esigua misura, la loro precedente posizione Net Long. Gli Small Traders, invece, si mostrano moderatamente più ottimisti della passata ottava, acquistano altri 2.433 contratti long e consolidano la loro abituale posizione Net Long. I Commercial Traders, invece, perfettamente consci dell’attuale difficile momento per i mercati azionari Usa, testimoniato dal crollo settimanale di fiducia da parte dei Large traders, come accaduto in tutti i momenti topici degli ultimi anni, non si fanno trovare impreparati, ed anche in questa occasione intervengono massicciamente a loro sostegno, acquistando ben 14.701 contratti long, e riducendo la loro abituale posizione di copertura Net Short a livelli più bassi dell’ultimo anno. Le movimentazioni di quest’ultima ottava, che sembrano voler dar inizio ad una tipica, ma ancor fragile, configurazione ribassista, potrebbero, pertanto, rilevarsi soltanto temporanee, per cui anche per questa settimana, confermo la mia view lateral-rialzista circa gli andamenti futuri dei mercati azionari Usa e mondiali.

Prospettive, pertanto, davvero molto incerte e difficili da interpretare, che personalmente cercherò di tradare con il mio originale trading system che, come ormai noto, si propone di valorizzare l’effetto “LONG TERM MOMENTUM“, individuato nelle pregevoli ricerche condotte dai professori Jegadeesh e Titman, ed i cui presupposti scientifici sono illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima difficile settimana borsistica, il mio portafoglio “ Azioni Italia – LTM “, registra una performance annua pari al + 21,5 %, ancora superiore, così come accaduto nel biennio precedente, a quella conseguita dal nostro benchmark nazionale, rappresentato dal Ftse All Share, pari nel contempo al + 21,2 %. Aspettiamo, comunque, le risultanze di questa settimana, che si preannuncia decisiva per il futuro prossimo dei mercati azionari, prima di assumere decisioni magari più conservative e difensive, circa la composizione del nostro portafoglio. Per maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ gli eventuali interessati possono, se lo desiderano, consultare direttamente il mio sito. Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Riproduzione riservata

Lukas

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

p.s.

il segnale short potrebbe perdurare per l’estate e l’autunno…giusto per dare un target 20200 ch’è la base di gennaio scorso (non dogmatico perche cmq il mercato va dove gli pare ). Chissà.

Se da domani il mib va su di 2000 punti allora vi siete liberati di me definitivamente 😉 quindi cmq vada sarà un successo.

io, nel mio piccolo trade system, confermo lo short sul MIB segnalato il 10/06 a 22500 sperando che quei quattro imbecilli euro-greci facciano solo comunicati ufficiali e definitivi… sugli USA correzione ma non da bear market secolare. Scusate il fastidio 🙂