in caricamento ...

PIMCO: può diventare un rischio sistemico?

L’uscita di flussi finanziari continua copiosa dagli ex fondi gestiti da Bill Gross. PIMCO corre ai ripari e cerca di convincere gli investitori a restare. Oltre alle vendite che possono anche creare volatilità, c’è un importante problema da non sottovalutare: ovvero i derivati.

L’uscita di flussi finanziari continua copiosa dagli ex fondi gestiti da Bill Gross. PIMCO corre ai ripari e cerca di convincere gli investitori a restare. Oltre alle vendite che possono anche creare volatilità, c’è un importante problema da non sottovalutare: ovvero i derivati.

Su PIMCO avrete già letto molto. Anche perché la notizia della partenza di Bill Gross, con dimissioni che comunque, occorre sottolinearlo, hanno anticipato la medesima richiesta ma da parte della stessa società, non è certo cosa di poco conto.

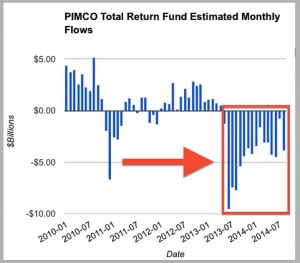

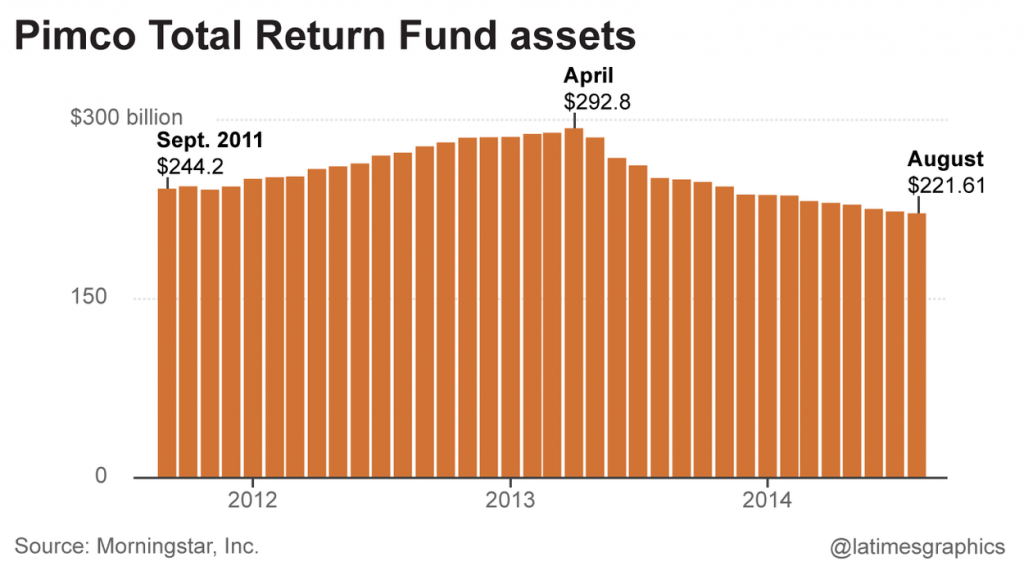

A parlare sono i volumi della società che se ne stanno andando altrove. Nella giornata di lunedì 29 settembre l’ETF a gestione attiva che era gestito dallo stesso Bill Gross ha visto deflussi per 446,5 milioni di dollari, pari al 12,5% del totale delle masse gestite, un volume non proprio indifferente, facendo scendere le masse gestite dall’ex prodotto diretto da Gross a 3.1 miliardi di USD, aggiungendosi ai deflussi ghèà in essere da mesi (visti gli scarsi risultati).

Arrivano le bocciature anche dalle società che danno i rating ai fondi, nella fattispecie MorningStar, che fa downgrade e passa il fondo Total Return da Gold a Bronze (resta comunque un rating MOLTO elevato).

Arrivano le bocciature anche dalle società che danno i rating ai fondi, nella fattispecie MorningStar, che fa downgrade e passa il fondo Total Return da Gold a Bronze (resta comunque un rating MOLTO elevato).

La società recentemente ha chiamato tutti i principali investitori, tra cui diverse case d’affari, per convincerli che tutto è come prima, anzi è anche meglio. Si temono ulteriori deflussi di capitali. Visto che da venerdi la cifra tolta dalle gestioni di PIMCO è pari a 10 miliardi di USD, qualche misura bisogna pur prendersela. Anche perché grosse masse rischiano di avere anche effetti destabilizzanti. Saranno forse felici le altre società di gestione (Janus in primis) ma per i mercati, il via vai di bond rischia di aumentarne la volatilità e di creare un mercato destabilizzato. Ma il problema è, secondo il mio parere, ancora un altro.

Come forse già sapete, la SEC sta conducendo un’indagine ormai da mesi sui fondi gestiti da Gross. Potrebbero esserci, per farla breve, delle accuse legate alla valutazione di alcuni asset all’interno dei fondi. In parole povere, forse certi asset non erano valutati, all’interno del NAV, al valore corretto, drogandone quindi il valore.

Un altro caso Madoff? Nulla si può escludere, anche se io non penso proprio che ci si arrivi a questi livelli. Innanzitutto, una volta scoperte le carte dalla SEC, potrebbe esserci un danno reputazionale per tutto il mondo del risparmio gestito. Ma soprattutto, se ci fosse sotto qualcosa di POCO piacevole, senza raggiungere i livelli del caso Madoff, e se scattassero sul mercato una serie di richieste di rimborsi, potrebbe succedere , come detto prima, che il mercato non riesce a “digerire” i titoli venduti per carenza di compratori. E coi titoli, NOTA DOLENTE, potrebbe essere necessario liquidare certe posizioni sui derivati. Ora, voi sapete benissimo (riprendendo i tanti post pubblicati dal sottoscritto) la massa allucinante di derivati presenti nel mondo finanziario. Se capitasse che fossimo in presenza di un evento tanto inatteso quanto destabilizzante, siamo certi che tutti i pacchetti di derivati “smontati” siamo liquidabili ed esigibili?

Ora forse capite il motivo per cui si vocifera la possibilità addirittura di un intervento direttamente della FED, un po’ in stile AIG. E se la FED dovesse mai intervenire, allora significa che il bubbone è veramente degno di nota.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

I need you! Sostienici!

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Ciao, il “new millenium table” che gentilmente mi hai fatto avere, prevede ” 2014 PANIC”

…mancano 3 mesi alla fine del 2014.

Quel volpone di Gann se sa una più del diavolo: la sua analisi è fortemente influenzata dalle scienze esoteriche.

Siamo in attesa di vedere questo panico anche perchè francamente questo mercato ha stufato.

…concordo con te, questo mercato ha veramente stufato.

…un bel “panic selling” stile ’98 – 2000 -2001 – 2007.

“Come forse già sapete, la SEC sta conducendo un’indagine ormai da mesi sui fondi gestiti da Gross.”

Sono i fondi sotto inchiesta, oppure solo l’ETF Total Return?

Sarebbe bello vedere il bubbone scoppiare.

Vedere i padroni del mondo crollare assieme ai loro castelli di cartaccia, costruiti col sangue dei nostri discendenti.

Ovviamente non andrebbero giù da soli, si aggrapperebbero e porterebbero quanti più possibile con sé, cercherebbero anche di “socializzare le perdite” come stanno già facendo da anni.

Eppure è l’unico modo di disfarsi di loro, sofferenze o no.

… per poi ovviamente creare un nuovo ciclo dove nasceranno e cresceranno i nuovi padroni ed oppressori del mondo!

“The issues being probed by the SEC include whether the $3.6 billion exchange-traded fund bought investments at discounted prices while relying on higher valuations for the assets when the fund calculated the value of its holdings, the Wall Street Journal reported yesterday, citing unidentified people familiar with the matter. ”

““What they’re being accused of is in fact the industry standard accounting process,” Dave Nadig, the chief investment officer at ETF.com, a San Francisco-based ETF research and analysis firm, said in a telephone interview. ”

Se è vero, il rischio maggiore è proprio lì, nel fatto che questa storia coinvolgerà buona parte dei prodotti finanziari obbligazionari. Oppure finirà in niente.

gainhunter: a

ETF e fondi

Ovviamente occhio alla crisi di fiducia e al danno reputazionale del mondo del risparmio gestito

…The fund scored huge early gains, potentially helping it attract interest from investors. The ETF was launched Feb. 29, 2012, with $103 million as a companion to Mr. Gross’s much-larger Pimco Total Return fund and designed to follow a similar strategy….

http://online.wsj.com/articles/pimco-etf-draws-probe-by-sec-1411524226

La SEC ancora non ha detto nulla ma siccome il fondo seguiva l’etf, se era un clone o similare….

Hanno comunicato il dato delle fuoriuscite di settembre: -23,5 billion

http://headlines.ransquawk.com/headlines/pimco-total-return-fund-september-outflows-usd-23-5bln-01-10-2014

Per comprenderlo meglio, mi sono permesso di aggiornare il grafico inserito nel post da DT:

Ok, anche il wsj parla solo di etf, e non del fondo principale.

E poi casomai è l’etf che segue il fondo, e conferma quanto ho segnalato l’altro ieri: http://intermarketandmore.finanza.com/pimco-rischia-di-essere-il-nuovo-caso-madoff-69087.html/comment-page-1#comment-135862

ossia la differenza di rendimento (sospetta) tra etf e fondo:

“The Pimco Total Return ETF returned 8.7% between March and August of 2012, its first six months in existence, compared with 5.2% for the Pimco Total Return fund”

“Since inception through August, the ETF has gained 5.9%, compared with a 3.4% gain for the Total Return fund”

“The heady performance of the ETF raised questions among some of Pimco’s clients about the discrepancy in results between the ETF and the Total Return fund, according to a person close to the firm.”

….che quel volpone di GANN abbia ragiione? FTSEMIB -2% è solo l’aperitivo?

Ci prepariamo a rivivere con esponenziale potenza una nuova Lehman?

Se solo servisse a ripulire per sempre il mondo della finanza sarebbe benvenuta, ma non so cosa potrebbe succedere se ancora una volta venissero spese montagne di miliardi dei contribuenti per salvare questi mostri.