in caricamento ...

ORO: vita, morte, miracoli e obiettivi

Un eccezionale lavoro fatto da Mattacchiuz, preciso e certosino come non mai, dove scopriremo vita, morte e miracoli del metallo giallo, oltre alcuneinteressantissime indicazioni per capire se conviene ancora comprare oro oppure no.

Chi è l’oro?

Credo sia chiaro a tutti, eccetto che per coloro ai quali è chiarissimo ma non lo possono ammettere – ci fosse un coro di voci fuori campo si udirebbe “Beeernannnkeee”-, che l’oro non è un semplice metallo. L’oro ha delle caratteristiche fisiche ben precise, alle quali deve il valore che esso ha rivestito per l’intera umanità durante il relativamente lungo corso del suo sviluppo. La più nota, è sicuramente l’inalterabilità. Acqua, aria, acidi, basi, calore, gli fanno niente! Teme davvero poche cose: l’acido nitroclorico ( acido nitrico + acido cloridrico … pensate un po’ ), le soluzioni acquose contenenti lo ione cianuro e il mercurio. Ma chi non le teme ste cose?? Ma ci sono altre quattro caratteristiche che lo hanno reso famoso fin dagli albori della civiltà. L’oro è il più malleabile dei metalli. La sua “predisposizione” ad essere ridotto in strati laminiformi sottili è tale da permettere ad un oncia d’oro di essere battuta finche si ottiene un foglio con una superficie di 16 metri quadrati! Non solo, l’oro è pure uno dei metalli più duttili, tanto che con un grammo d’oro si possono ottenere fili lunghi fino a 3.5 chilometri. Infine la sua temperatura di fusione, attorno ai 1060 °C, è tale da essere si alta, ma non troppo. Tutto questo fa capire chiaramente la ragione per cui l’oro sia stato scelto fin da Mida e Creso come un qualche standard per gli scambi commerciali: qualsiasi cosa succeda, quello non cambia! Ma forse, la cosa più importante di tutte, è che l’oro è un elemento. AU. Il settantanovesimo simbolo della tavola periodica, che Dio ha messo sulla terra in una quantità ben precisa, né troppo raro per renderlo insignificante dal punto di vista economico, né troppo diffuso per permetterne un accesso indiscriminato. Gli unici lati negativi, ampiamente negativi, sono che l’oro non può essere mangiato – o meglio, uno può anche mangiarlo ma non servirebbe ai fini nutrizionali – e che, una volta sepolto nel buco in giardino, non germoglia! Ma a quest’ultimo aspetto, stanno provvedendo. Se infatti, invece che nel buco in giardino, lo depositate presso i caveau di qualche grossa banca, grazie a derivati e ETF, riescono a moltiplicarvelo. Ma non per voi… se lo moltiplicano per loro!

Produzione, domanda e costi.

L’oro costa poco. Si si, costa davvero “poco” rispetto a quanto lo si paga ora. Statistiche recenti, indicano che il prezzo per la produzione di un’oncia d’oro si aggira tra i 450 e i 550 dollari, pur se nei semestri precedenti si sono registrati anche picchi superiori ai 620 dollari per oncia. Tenetelo bene a mente. Quando comprate e se comprate oro, lo state pagando più del doppio di quanto a loro costa minarlo e trasformarlo in lingotti. Tuttavia, in generale, visto il progressivo esaurimento delle miniere facilmente accessibili, e visti i crescenti costi per la manodopera, per la sicurezza e per ridurre l’impatto ambientale, è probabile che un simile costo possa solo che crescere.

Altrettanto importante è sapere che la produzione annua di oro si aggira attorno alle 2500 tonnellate.

Alternativamente, sono 2 miliardi e mezzo di grammi. Se sbaglio le trasformazioni, mi correggerete! Ora consideriamo i paesi dove non hanno prepotentemente preso piede le università di economia. Fortunatamente sono molti, e nella maggior parte di essi, pur esistendo strutture educative simili, il più delle persone ancora non ne ha accesso. Le popolazioni di Cina, India, Sud America, Russia e Africa in qualche modo continuano a pensare che sia meglio comprare oro fisico, sia in termini di riserva di valore per il futuro, sia per ben più frivole necessità quali quelle rappresentate dalla gioielleria. Europei e Americani, a quanto pare, preferiscono scambiarsi CDS, CDO, Futures e altra carta, ottenendo come risultato il fallimento dei loro stessi paesi invece che un potenziamento dei risparmi e un conseguente sano mercato dei capitali. Diciamo che ci siano al mondo più o meno 4 miliardi di persone che riconoscono nell’oro una qualche capacità di preservare valore, e che tendenzialmente preferiscono salvare i propri risparmi investendo una qualche porzione di essi direttamente nel metallo che da secoli la sapienza popolare ha indicato loro. Poveri scemi… mi verrebbe da dire, se non avessero avuto completamente ragione! Immaginate solo se in nostri comuni italioti avessero, tra il 2000 e il 2007, acquistato oro invece che derivati… ! Lasciamo perdere, loro si che sapevano cosa stavano facendo. Tornando ai 4 miliardi di persone, il problema è che adesso il mondo autodefinitosi sviluppato ha l’estrema necessità che questi inizino a consumare per davvero. In pratica, ci sono poco più di 0.5 grammi d’oro a testa, solo considerando i paesi in via di sviluppo. Se per caso ci fosse un’impennata negli innamoramenti, non basterebbe tutto l’oro prodotto in un anno per far fronte alla richiesta di fedi nuziali e di ammennicoli vari che l’industria potente della pubblicità ci ha insegnato essere la migliore rappresentazione del nostro amore per il partner! E non parliamo se poi i 200 milioni di presunti miliardari cinesi e indiani decidessero di regalarsi un orologio con un cinturino da 50 grammi! E tutta la componentistica elettronica? La domanda sembrerebbe garantita! Circa 300 tonnellate d’oro all’anno vengono impiegate nel settore dell’elettronica. negli Stati Uniti, il 76% degli americani possiede un computer, mentre il 74% possiede un televisore. In Cina, rispettivamente, il 4% e il 30%. In India, l’1.5% e il 5%… si si, speriamo possano presto permettersi tutta l’elettronica del mondo!

L’oro e la moneta.

Secondo molti, l’oro è moneta. Non importa se i nostri banchieri centrali e i nostri politici sono di diverso avviso. In fondo se dovessimo tornare ad un qualche gold standard, i primi passerebbero come semplici uomini comuni e non guadagnerebbero le patinate copertine “uomo dell’anno” per aver salvato il mondo dalla follia che loro stessi hanno contribuito a generare, mentre i secondi… ve lo immaginate se fosse tolta ai politici la possibilità di indebitare gli stati a loro piacimento e comprarsi tutti i voti che necessitano? Ma lasciamo perdere queste inutili polemiche a procediamo dritti per la nostra strada.

Avete idea di quando valore abbia perso il dollaro dal 1913? Facile, basta dare un occhiata agli archivi del superdotato BLS, e otterrete esattamente quello che state cercando. Nel grafico sotto, potrete trovare il valore di un’oncia di oro, espresso in dollari, e un indice che rappresenta la perdita di potere d’acquisto del dollaro, tra il 1913 e il 2010.

In parole povere, mentre il potere d’acquisto di un dollaro è decresciuto del 97% in 97 anni, il prezzo dell’oro nel medesimo arco temporale à incrementato di qualcosa come il 6500%. Ora, qui non si tratta di capire se abbia senso o meno il gold standard, o un qualsiasi altro standard. Qui si tratta solo di accettare l’evidenza, che praticamente non solo esiste il gold standard, ma pure il tutto tranne che moneta standard! Semplicemente la moneta perde valore con una velocità in qualche modo correlabile con quanto invece alcuni bene lo accrescono. In altre parole, è il mercato stesso ad aver accettato il gold standard, o l’ alcuni immobili standard o il campi standard, senza comunque escludere la possibilità di fluttuazioni più o meno marcate in funzione dello stato generale dell’economia. Per ridurre al concetto all’osso, se con 20.67 dollari, nel 1920, uno poteva permettersi un oncia d’oro o un paio di abiti eleganti, ora, dopo 90 anni, con la medesima oncia d’oro, il nipote di quello li potrebbe ancora permettersi un paio di abiti eleganti. Con i 20.67 dollari invece potrebbe comprarsi solo la canottiera! Detto questo, chiudo la parentesi gold standard semplicemente affermando che non mi interessa parlarne. Tornando al prezzo dell’oro, esso ha subito variazioni più o meno artificialmente imposte lungo il corso di buona parte del secolo scorso. Il 14 marzo 1900 il Gold Standard Act introduceva negli Stati Uniti il gold standard, e il prezzo dell’oro fu fissato a 20.67$ per oncia. Escludendo qualche parentesi temporale in cui lo standard fu abbandonato, esso si mantenne valido, almeno teoricamente, fino al 1971, quando Nixon dichiarò conclusa la convertibilità tra dollaro e oro. Nel frattempo, il prezzo dell’oro era passato dai 20.67$ per oncia, ai 35$ imposti dal Gold Reserve Act tra il 1933 e il 1934 ( fu dichiarato anche illegale il possesso d’oro per i privati). Nel 1913, praticamente come regalo di Natale a qualche buon banchiere, nasceva anche la potentissima Federal Reserve. Fin da subito la FED si è data da fare:

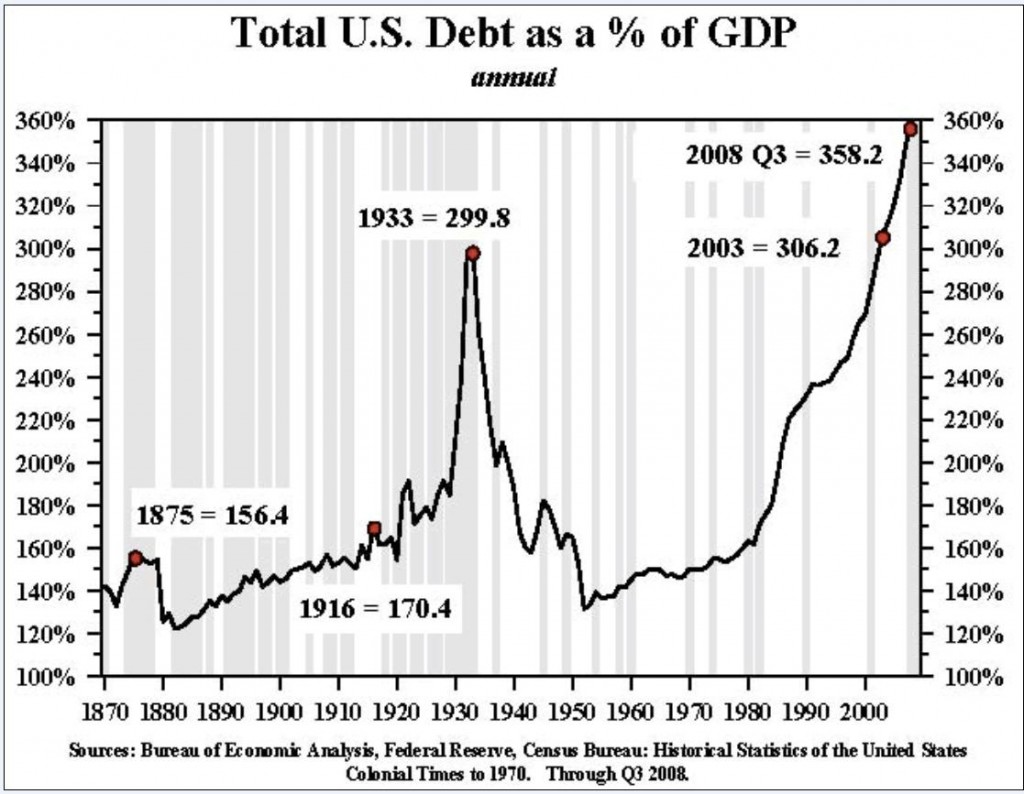

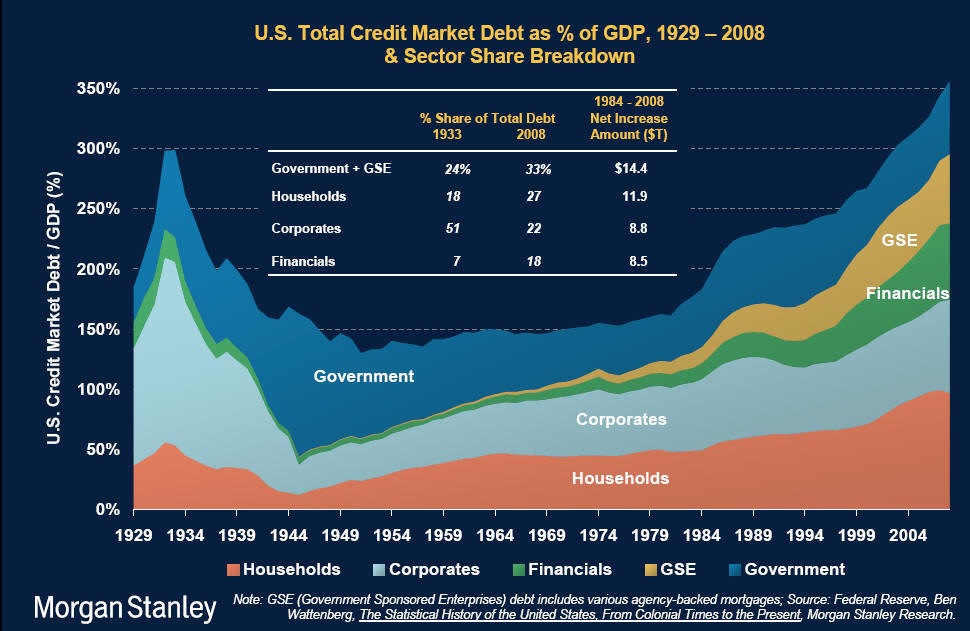

In soli 16 anni il debito complessivo negli Stati Uniti aveva raggiunto una cifra di poco inferiore al 300% del pil. Ma già negli anni immediatamente precedenti alla crisi del 29 i livelli erano insostenibili. La speculazione produceva cartaccia ad un ritmo mai sperimentato prima nella storia. Tutto questo, proprio mentre il neonato sistema federale delle banche centrali avrebbe dovuto vigilare. Al contrario, la bolla ebbe la strada spianata, espandendosi fino a quando risultò assolutamente impossibile una qualche correlazione tra economia reale e finanza. La lave raggiunse livelli incredibilmente alti, pur se la base monetaria rimaneva relativamente stabile. Benché il boom economico seguito alla prima guerra mondiale possa trovare convincenti spiegazioni macroeconomiche, la mia personale opinione è che esso sia stato in larga misura indotto da una sorta di eccesso di leva. Il picco di domanda dovuto alla ricostruzione in Europa e alle migliori condizioni economiche negli Stati Uniti, aveva spinto l’economia americana verso un innaturale picco nell’offerta. La velocità con cui sono stati concessi i fondi per investimenti anche produttivi, non solo speculativi, è stata tale da originare un’offerta che cresceva ad un ritmo insostenibile rispetto alla domanda. Si era in altre parole scelto di soddisfare immediatamente la domanda creando un’offerta basata esclusivamente su necessità temporanee più che sui reali consumi nel lungo periodo. Una simile offerta non fu più generata da un corretto mercato dei capitali ( risparmi-investimenti) ma semplicemente dalla creazione di debiti. Chiaramente la situazione ha retto ben poco, e il conseguente riallineamento con la realtà economica ha condotto alla scoppio dell’ex madre di tutte le bolle. Tutto ciò, sempre a mio giudizio, è stato primariamente il frutto dell’eccessiva facilità con cui si poteva accedere ai capitali creati a debito. Per permettere a un ristretto gruppo di persone di vivere dieci anni da leoni, il mondo era stato condannato a vivere un paio di decenni in totale miseria, contribuendo in maniera probabilmente decisiva a spingere l’umanità verso la seconda guerra mondiale.

Dello splendore degli anni 20 rimanevano solo i debiti: nel periodo immediatamente successivo, le famiglie risultavano indebitate per circa il 50% del PIL nazionale, mentre le aziende avevano contratto debiti con le stesse banche del sistema federale per circa il 150% del pil. Il problema ora non era più cosa fare: i giochi erano compiuti, il dato era tratto. La risposta all’eccesso di speculazione fu forse ancor più sbagliata. Inizialmente fu perseguita la strada della contrazione della base monetaria, pur se in maniera estremamente contenuta. Evidentemente tutto ciò era inutile. I debiti già c’erano e stavano collassando. La base monetaria cominciò la sua inarrestabile corsa a rialzo solo nell’estate del 1933 e con essa le riserve federali di metallo giallo incrementarono tra il 1930 e il 1940 di ben tre volte, passando da circa 6358 tonnellate nel 1930 a 19543 tonnellate nel 1940. Purtroppo non dispongo di dati mensili sulla riserva, pertanto non posso stimare correttamente l’incremento mensile nelle riserve d’oro. Contemporaneamente il prezzo dell’oro fu portato dai 20.67 dollari per oncia ai 35 dollari per oncia. Questo permise alla Federal Reserve di estendere la base monetaria e di conseguenza la quantità di moneta in circolazione. Ancora una volta, tutto questo non servì a nulla. La colpa viene attribuita in parte al protezionismo e in parte alla riduzione dell’intervento statale, pur se a mio giudizio ci sarebbe molto da discutere sulle ragioni che dovrebbero, secondo molti economisti, condurre un sistema economico ad un diverso stato di equilibrio, semplicemente perturbandolo ma senza alterandone le regole e i componenti di fondo.

Nel grafico sopra, potete vedere quanto appena illustrato. Il prezzo dell’oro è indicato in verde chiaro a destra. Espresso in dollari per oncia, esso mostra il passaggio imposto nel 1934, dai 20.67 dollari per oncia ai 35. A sinistra, in miliardi di dollari, potete leggere la base monetaria in rosso, la moneta in circolazione, in verde scuro, e il valore in dollari della riserva di oro federale. Nel riquadro in alto a sinistra, le tonnellate costituenti la riserva d’oro. Nel 1943 – 1944, di fatto, ogni presunta convertibilità tra dollari e oro era sparita. Nel luglio del 1944, gli accordi di Brettond Woods posero poi le basi per un sistema monetario internazionale basato da un lato sulla convertibilità del dollaro rispetto all’oro, mantenendo a 35 dollari per oncia il valore del metallo, dall’altro su un sistema di procedure e regole atte a mantenere un preciso tasso di cambio fisso tra le altre valute e il dollaro statunitense. In quell’occasione, furono creati il Fondo Monetario Internazionale, la futura Banca Mondiale, e il futuro e famigerato WTO. Fu invece rigettata la proposta di Keynes di creare anche un moneta mondiale, il Bancor, da utilizzare come moneta di riserva in luogo del dollaro. Ora, non è questa la sede per approfondimenti, ma non ci sono dubbi che Bretton Woods è all’origine di tutta la storia moderna. Purtroppo, con il dollaro riserva monetaria – cartacea – mondiale, l’espansione della base monetaria americana divenne praticamente incontrollabile, e i sogni di un qualche gold standard svanirono prima di subito. Già agli inizi degli anni 60, la situazione iniziava a deteriorarsi, tanto che De Gaulle invocò pubblicamente la fine della supremazia del dollaro come moneta di riserva mondiale e chiese il ritorno ad un reale gold standard. Francesi e spagnoli pretesero il saldo dei pagamenti in oro. Ciò che stava accadendo era semplicemente dovuto al fatto che il dollaro rimpiazzò l’oro: agli americani bastava stampare nuova carta per permettersi bilanci in deficit, esportando in questo modo la loro stessa inflazione. La carta stampata divenne valore. Questo evidentemente cominciava a destare preoccupazioni in molti leader di altri paesi. Nell’agosto del 1971, Nixon decretò la fine della convertibilità tra dollaro e oro, sancendo praticamente l’insolvibilità statunitense. Gli accordi di Bretton Woods si arenarono definitivamente con lo Smithsonian Agreement, quattro mesi più tardi. Già nel 1974, il libero mercato – libero si fa per dire – portò il prezzo dell’oro dai 35 dollari all’oncia ai 160. Alla base monetaria statunitense fu concesso di crescere indefinitamente, mentre stava per ricominciare quella corsa al debito i cui effetti stiamo ora vivendo. Le crisi degli anni 80 spinsero tuttavia l’oro in una situazione tale per cui è in qualche modo possibile pensare che si sia temporaneamente ripristinato lo standard. Nel 1980 il prezzo dell’oro raggiunse in 600 dollari, portando il valore dell’ormai dimezzata riserva federale a circa 162 miliardi di dollari, mentre la base monetaria era di 140 miliardi circa. La moneta in circolazione nel dicembre del 1980 ammontava a 136 miliardi. Il mercato aveva ripristinato il gold standard! In ogni caso, tutto ciò non alterò le politiche americane. La via era spianata, l’impero statunitense aveva creato la più potente arma al servizio dei propri scopi: la fiducia nel biglietto verde. Da li in poi, l’economia basata sul mero debito non poteva altro che procedere per bolle.

La situazione fino al 2006 viene mostrata nel grafico sopra. L’oro ha raggiunto la quotazione di circa 600 dollari per oncia, mentre il valore delle riserve federali ( sempre che ce ne siano ancora… ) si aggira attorno ai 160 miliardi. La base monetaria vale 837 miliardi di dollari, mentre la moneta in circolazione si attesta a 795 miliardi. “Secondo il gold standar”, l’oro a fine 2006 era sottovalutato di ben cinque volte. Dal punto di vista grafico, questo equivarrebbe a imporre alla curva gialla di intersecare la curva verde scuro.

In questo grafico riassuntivo è ben evidenziata la situazione attuale. La base monetaria è semplicemente esplosa in quella che potrebbe forse essere l’ultima delle bolle ammissibili, un tentativo del tipo o la va o la spacca per salvare un sistema malato e corrotto. Dei 2050 miliardi attuali rappresentanti la base monetaria, solo poco meno di 950 miliardi sono invece stati “cartaficati”. Nell’impresa bernankiana di trasformare sempre più carta in sempre meno valore, nessuno sa fin dove la base monetaria e la moneta in circolazione potranno essere proiettate. Il valore della riserva d’oro degli Stati Uniti d’America attualmente è di 353 miliardi di dollari. Supponendo che il mercato decida di ripristinare un’altra volta una sorta di gold standard, dagli attuali prezzi l’oro dovrebbe salire di ben 2.7 volte solo per riequilibrare il gap tra riserva e moneta. Tutto questo senza considerare che ci sono potenzialmente, già pronti per essere stampati, altri 1100 miliardi di dollari incorporati nella base monetaria ( purtroppo quella riportata è quella aggiustata di Saint Louis, visto che era l’unica che mi permetteva di andare in dietro nel tempo fino agli inizi del secolo scorso ), e tralasciando completamente il fatto che il padre di tutti i banchieri, B. S. Bernanke, stia parlando di un altro shock monetario da 1000, 2000, 3000 miliardi di dollari. Concludo, ispirandomi ad una citazione che mi piace molto e sempre di più, affermando che, per quanto sia difficile pensare che gli imperi o i sistemi sovrannazionali, o le strutture secolari di potere possano dissolversi nella storia, va ricordato che l’immortalità e l’eternità non appartengono a questo mondo. Se una qualche struttura creata dall’uomo è troppo potente per essere “sconfitta”, necessariamente in essa, nel profondo del suo DNA, il destino o qualsiasi altra entità ad esso assimilabile, vi deve aver conficcato saggiamente il seme del suicidio!

Con questo non intendo spingere nessuno a investimenti di nessun tipo, in oro, azioni, ETF derivati o altro. Spero di aver solo descritto in maniera oggettiva la situazione attuale e i fatti storici che l’hanno generata. Ricordo ancora che il costo per la produzione di oro si aggira al di sotto dei 600 dollari l’oncia. Pensateci bene, qualsiasi cosa voi facciate.

Mattacchiuz

GRANDE!! Bellissimo articolo.

Però una cosa non ho capito.. Ma se il mercato ripristinasse un Gold Standard per riequilibrare il gap tra riserva e moneta, a quel punto gli USA potrebbero tornare a convertire i loro dollari (che attualmente sono solo carta stampata e null’altro) con l’oro oppure no?

Se così fosse non hanno tutto l’interesse perchè ciò accada?? In questo modo il dollaro riacquisterebbe anche credibilità sui mercati.

Rimane il fatto che oggi l’oro sale quasi esclusivamente in funzione speculativa/ bene rifugio, iol resto risalendo al 70 ad oggi è preistoria finanziaria, questa ripeto E’ LA PIù GRANDE CRISI DI TUTTI I TEMPI, la statistica e i dati passati degli ultimi 30 anni o giù di li servono a poco, come potrebbe triplicare il valore dell’oro, se dietro materilamente non è esiste il corrispettivo fisico? be semplicemente come il petrolio nel 2008, solo pura speculazione, immaginiamo i possessori di etf sull’oro che volessero convertire le loro quote in lingotti, non c’e ne sarebbero per tutti, oggi l’oro ha una grandissima componente speculativa di fondo, io sono daccordo a tenerlo in portafoglio sia sotto forma di quote di fondi/etf, o fisicamente von lingotti, ma al di fuori di questo alla storia dei 4 miliardi che vorrebbero un orologio d’oro credo poco, non possiamo dipingere i paesei emergenti, vedasi cina in primis come paesei che bruciano le tappe, per poi considerarli così arretrati da voler comprare orologi o catene d’oro, l’oro è passato di moda nei paesi maturi sostituito dalla tecnologia, così sarà anche per gli emergenti affamati di status simbol europei o americani, e tra questi non c’è loro, quindi confermo si all’oro come cuscinetto in caso di crisi, ma non sulla speranza di altre cose.

LUKAS CI SEI? SEI CONNESSO? SONO PAPI BERGASIM

caro lukas non hai letto attententamente gli articoli postati, poi vorrei ricordarti che questa è una crisi se non la crisi di tutti i tempi, quindi le statistiche degli ultimi 30 anni le puoi mettere nel cestino.

Confronta un pò i rendimenti del tuo portafoglio, fai una media del rischio, e poi fammi un fischio, poi vorrei sapere dove hai visto la correzione dei bond? hai telefonato a qualche medium.

http://www.allianzinvestors.com/Products/pages/PlOEF.aspx?SelectedTab=2

Sgrana gli occhi, qui c’è veramente valore aggiunto le azioni sono oggi sono solo illusioni

Grafico bun future

http://www.adblue.de/bund-future.htm

grafico t bond 10 anni

http://quotes.ino.com/chart/index.html?s=CBOT_ZN.Z10.E&v=i&t=l&a=2&w=15 bergasim

HAI LETTO ATTENTAMENTE? PERCHè IO NON VEDO CORREZIONI DEI BOND

La costellazione di AURUM, o “gold hole”, non è indicata nelle carte astronomiche in modo che i tradernauti non ci finiscano dentro di proposito, rischierebbero di diventare risparmiatori TESAURIZZATORI con grave nocumento per il modello di sviluppo socio-economico che ci ha permesso di uscire dalle caverne per goderci la vita a debito.

A dir la verità ha permesso anche a pochi (fortunati?) di uscire dalle miniere d’oro chjuse per crollo, però è anche vero che prima ce li ha cacciati dentro con la subdola arte dello stuzzicamento dell’avidità; e magari qualcuno s’è infilato sotto solo per fame.

Complimenti per il lavoro, immagino quanto ci hai dedicato, tempo e passione, costellazione a 5 stelle

Rimane il fatto che oggi l’oro sale quasi esclusivamente in funzione speculativa/ bene rifugio

infatti, l’ho detto pure io, che l’oro costa attorno ai 600 dollari all’oncia, se si considera solo il costo per minarlo e fonderlo.

come potrebbe triplicare il valore dell’oro, se dietro materilamente non è esiste il corrispettivo fisico?

proprio perchè non esiste il sottostante, i prezzi potrebbero scoppiare in su. viceversa, se si scoprisse che c’è oro ovunque e fosse facile estrarlo, allora il prezzo andrebbe giù. ci sono 50 miliardi di dollari in derivati sull’oro… 1/7 del valore delle riserve americane… voglio proprio vedere se si scoprisse che chi ha venduto non sia in possesso del metallo per la consegna, se venisse chiesta…

4 miliardi che vorrebbero un orologio d’oro credo poco, non possiamo dipingere i paesei emergenti, vedasi cina in primis come paesei che bruciano le tappe

i 4 miliardi non vorranno solo comprare oro, e tantomeno li considero arretrati, anzi… piuttosto furbi. ho solo detto che se i 4 miliardi vorranno comprarsi elettronica, dalle 300 ton all’anno di consumo d’oro di questo settore, si potrebbe abbastanza velocemente passare a 600 e poi 900. solo l’1.5% degli indiani ha un computer. immagina se arrivassimo ai numeri degli americani…

diverso se i presunti 200 milioni di ricchi e ricchissimi devideranno di comprarsi non solo orologi, ma anche collane, braccialetti o qualsiasi altra cosa di gioielleria fatta in oro. allora si che i 2.5 miliardi di grammi estratti all’anno saranno insufficienti per soddisfare la richiesta…

l’oro è passato di moda nei paesi emergenti sostituito dalla carta! 🙂

Caro Berga ti rimando al molto piu’ autorevole video di trends n.87 del nostro amico Dream.

x Lucianom : revocato il ns short sull’S&P………con questa situazione valutaria lo storno per ora è del tutto improbabile……….ciao !!!!

Che dire? Complimenti per l’ottimo articolo!!!

devo ancora metabolizzarlo ma veramente interessantissimo!

Bravo Matta!!

ho una domanda per te via mail. posso scriverti o sei occupato?

bravo Mattacchiuz.

l’avevi promesso e l’hai fatto…. e anche bene.

una bella carrellata storica.

mi sorge una sola domanda in merito.

se “creare” nuovi lingotti costa 600$/oncia e sul mercato circola ormai vicino a 1400$/oncia,

vuol dire una di due cose.

1) chi produce non vende, mette in vetrina a 600$/oncia, ma non vende

2) qualcuno che si è eretto a intermediario unico si mette in tasca 800$/oncia.

quale delle due secondo te ?

beh. le miniere possono vedere oro direttamente vendendo derivati 🙂 e poi consegnano il metallo alla scadenza 🙂

purtroppo non ho voluto riportare troppo dati e grafici, ma per ora la produzione sembra ben assorbita sia dagli investitori, che tesorizzano, sia da chi l’oro lo usa per produrre altro, dall’elettronica agli anellini! 🙂

cmq io temo che al di la della paure per l’inflazione, dietro al rialzo dell’oro ci sia sempre lo zampino di qualche big banks, che, magari a causa delle volker rules, abbia dovuto liquidare derivati a ribasso. ma qusta è SOLO E COMPLETAMENTE una mia opinione. quindi non prenderla neanche per buona. solo una possibilità. cmq, ragazzi, io ho ben precisato. l’oro ora è in bolla, ma nessuno, nessuno ha ragioni razionali per dire a che stadio di bolla si trovi, o se in realtà questa bolla è di carattere “fondamentale”, se vista come riallineamento “forzoso” della base monetaria… 🙂

scusa lukas, ma forse è meglio che non comunichiamo più parliamo due lingue diverse

Articolo straordinario, soprattutto per la sua estrema sinteticità e contemporanea chiarezza.

Per quanto ne so per conoscenza diretta posso dire che ai cinesi l’oro piace moltissimo, come pure agli indiani, ai russi e ai brasiliani. Normalmente l’oro piace a tutti coloro che se lo possono permettere, nonostante il parere dei bansters, che vorrebbero che così non fosse.

Gaolin

poichè l’oro non da dividendi nè proteine è ovvio che si può trovare solo in due stadi:

a) bolla crescente

b) bolla calante

E’ ovvio in che fase di bolla ci troviamo. Tuttavia ritengo che questa sia ancora una specie di fase di accumolo (e infatti mi aspetto un corposo ritracciamento del prezzo). Al momento l’oro si apprezza perchè il dollaro si deprezza verso le altre valute, tuttavia il mercato non sta in alcun modo prezzando una sfiducia verso la valuta americana. Ossia, con precisione, sconta la debolezza della valuta, ma non mette in alcun modo in dubbio che il debito verrà ripagato (con questo si sottindende che la svalutazione sarà cmq limitata a “normali” fluttuazioni: non ci scordiamo che un po’ di mesi fa l’eurusd arrivò a 1,6 e il petrolio a 140).

Solo il giorno in cui (e chissà se arriverà quel giorno) vedremo che il dollaro perde valore mentre i prezzi dell’obbligazionario USA scendono, allora assisteremo alla vera fase crescente della bolla sull’oro, seguito da meterie prime industriali e soft

Due giorni fa mi ero messo Flat, da ieri sera ancora short. Sto andando contro il mio sistema che indica Long,Lo sto facendo perchè entrare ora long a metà del guado rischio di perdere soldi se il rally dovesse durare poco, il motivo che in questo ciclo non ho fieno in cascina ed il mio sistema mi dice di stare long sino a quando rompe nettamente il supporto(perciò negli ultimi giorni ,per essere coerente devo perdere soldi).Peccato perchè questo rally era un ciclo lungo dove di solito guadagno molto.Come ti ho già detto mi servirà di lezione!

Avevo letto che il vaticano, prima dello scoppio della crisi aveva fatto incetta di oro, probabilmente hanno lassù un canale preferenziale. Bell’articolo, molto istruttivo che ci fa anche capire come gli USA non siano solo il 7° cavalleggeri in soccorso dei popoli oppressi, penso al “new deal” di Roosevelt, che con il suo gigantesco piano di aiuti, ha fatto una grande operazione finanziaria, mettendo le basi per lo strapotere politico-militare- economico del paese a stelle e strisce. Il mio timore è che spesso per uscire da una forte crisi economica, come l’attuale, una guerra potrebbe rappresentare una boccata d’ossigeno per un paese fortemente indebitato, ripartirebbe l’industria degli armamenti e tutto l’indotto. Un mio auspicio è che nel prossimo futuro si smetta di cartolarizzare tutto, potrebbero farlo anche con la costellazione di Aurum, perché, a mio avviso, è proprio l’eccesso di cartolarizzazione che pone il mondo economico reale e quello finanziario su due piani molto lontani tra loro, così come il mondo virtuale e quello reale. La corsa all’oro (fisico) da parte di grandi potenze potrebbe essere un segnale poco incoraggiante e potrebbe far pensare ad un futuro crash dell’economia mondiale (21/12/12? ora vaneggio anch’io). 😆

daino:

Solo il giorno in cui (e chissà se arriverà quel giorno) vedremo che il dollaro perde valore mentre i prezzi dell’obbligazionario USA scendono, allora assisteremo alla vera fase crescente della bolla sull’oro, seguito da meterie prime industriali e soft

Però con novembre ed il fallimento del QE… potremmo essere arrivati a quel giorno… e mi pare attualmente le premesse coincidano

GRANDE ! Archiviato ed inviato a mio figlio perchè lo impari a memoria mentre gli instillano tutte le altre nozioni di economia main stream Ragazzi se continuate così devo comprare un frigo più grosso

bergasim: Rimane il fatto che oggi l’oro salequasi esclusivamente in funzione speculativa/ bene rifugio, iol resto risalendo al 70 ad oggi è preistoria finanziaria, questa ripeto E’ LA PIù GRANDE CRISI DI TUTTI I TEMPI, la statistica e i dati passati degli ultimi 30 anni o giù di li servono apoco, come potrebbe triplicare il valore dell’oro, se dietro materilamente non è esiste il corrispettivo fisico? be semplicemente come il petrolio nel 2008, solo pura speculazione, immaginiamo i possessori di etf sull’oro che volessero convertire le loro quote in lingotti, non c’e ne sarebbero per tutti, oggi l’oro ha una grandissima componente speculativa di fondo, io sono daccordo a tenerlo in portafoglio sia sotto forma di quote di fondi/etf, o fisicamente von lingotti, ma al di fuori di questo alla storia dei 4 miliardi che vorrebbero un orologio d’oro credo poco, non possiamo dipingere i paesei emergenti, vedasi cina in primis come paesei che bruciano le tappe, per poi considerarli così arretrati da voler comprare orologi o catene d’oro, l’oro è passato di moda nei paesi maturi sostituito dalla tecnologia, così sarà anche per gli emergenti affamati di status simbol europei o americani, e tra questi non c’è loro, quindi confermo si all’oro come cuscinetto in caso di crisi, ma non sulla speranza di altre cose.

Concordo… L’oro è bene rifugio. Per il resto ho tutte le riserve del caso.

ciao amensa!

scusa il ritardo ma in questi gg ho pochissimo tempo. sto facendo le spese! 🙂

credo che bisognerebbe fare alcune considerazioni in quello che hai scritto. purtroppo non conosco molto bene la teoria della domanda e dell’offerta. probabilemente quei grafici che tu hai postato riguardano una sorta di equilibrio tra domanda e offerta: a che prezzo e quanto mi conviene produrre affinchè tutto quello che produco sia acquistato a quel prezzo? oppure, quanto mi convine comprare e a che prezzo, affinche il produttore mi continui a vendere il suo prodotto senza alzarne il prezzo e vendermene un pò meno? ma non so, queste cose non le conosco e non c’ho troppo avuto tempo per pensarci.

temo tuttavia che curve simili possano andar bene solo per alcuni prodotti. forse per altri prodotti, le curve potrebbero addirittura cambiare verso. poi, in merito alla linearità, proprio non so dirtelo. certo è che se ad esempio, la richiesta si “invertisse” ( scusa il lessico da incompetente ) e la quantità richiesta aumentasse con il prezzo, allora potremmo avere dipendenze pià che lineari tra la quantità il prezzo: per avere 1 solo prodotto in più, un individuo potrebbe essere disposto a pagare più del doppio, o il quadrato, o il cubo del prezzo pagato poco prima. non lo so, ma così come l’hai messa mi sembra un pò troppo semplice, anche se il concetto penso sia giusto. ma proprio non lo so… .

ha… ha… tu poco esperto ! mi pendi in giro , e mi sta bene!

quanto volevo evidenziare, con quel grafico, in cui le rette possono, anzi dovrebbero essere delle curve ma per esprimere quanto volevo vanno benissimo anche così, è che una qualsiasi limitazione al puro incontro tra domanda e offerta ( nel caso mostrato rappresentato dalla capacità estrattiva, ma potrebbero anche essere limitazioni di carattere più politico che fisico) apre una finestra, rappresentata eventulamente dalla base maggiore di un eventuale trapezio, in cui il valore “di mercato”si posiziona in uno qualsiasi dei punti tra pura domanda e pura offertasulla base minore di tale trapezio.

(indico con “pura domanda” e “pura offerta” l’andamento del valore che assumerebbe se fosse soggetto solo alle quantità).

nell’offerta il valore sale tanto più quanto è alta la quantità richiesta, nell’offerta sale tanto più quanto l’offerta è bassa. senza altri condizionamenti il valore sarà stabilito dall’incontro delle due curve, mentre un qualsiasi condizionamento delle quantità trasforma il triangolo in un trapezio.

nel caso specifico di quanto hai illustrato, tale condizionamento vale esattamente 800$/oncia, che rappresenterebbe tutta l’area di variabilità data dalla limitazione dell’immissione di oro nel mercato.

per cui, in funzione solo delle richieste del mercato, vi è già una ampia area discrezionale del prezzo.

si spostasse ulteriormente a destra la retta che rappresenta la richiesta, avremmo un ulteriore aumento di tale area di discrezionalità, mentre essa diminuirebbe, spostando la base verso l’alto, nel caso diminuissero le condizioni che limitano le quantità immesse nel mercato.

cosa ritengo probabile è che avvengano entrambi questi due movimenti, ricordando che vi è stato un blocco proprio nell’estrazione di una grossa miniera russa, nei mesi passati, a causa del fallimento della società che la gestiva, ma contemporaneamente l’incertezza sul mercato delle valute, ne amplifica la richiesta.

boh…. non so se sono riuscito a spiegami.

non so come correggere il testo ma invece di

“…..dalla base maggiore di un eventuale trapezio…..” va letto “…..dalla base superiore di un eventuale trapezio….”

sorry

certo che la mattina potremmo anche parlare di cose più leggere..

non era base maggiore più base minore per altezza diviso 2?

che ne pensate della questione ambientale?

edizione 2003 dello State of the world, il rapporto annuale sullo stato del pianeta pubblicato ogni anno (ed. Ambiente), ha dimostrato che l’estrazione dei metalli è una delle attività più devastanti del Pianeta. Per costruire un anello d’oro si producono circa tre tonnellate di rifiuti. Le attività di estrazione utilizzano circa il 10% dell’energia complessivamente consumata, minacciano il 40% delle foreste primarie ancora esistenti e in molti Paesi sono responsabili di oltre la metà delle emissioni tossiche.

I suoi costi sociali, ambientali e sanitari sono tra i più alti che si conoscano. Le attività estrattive sono anche in cima anche alla classifica della produzione di rifiuti e di sostanze tossiche. Negli ultimi 20 anni i minatori brasiliani hanno estratto dalle 80 alle 100 tonnellate di oro l’anno con i metodi tradizionali. Ma l’estrazione del prezioso metallo ha provocato il rilascio di circa 100 tonnellate di mercurio nei terreni e altrettante in atmosfera. Negli Usa queste attività sono responsabili ogni anno dell’emissione di circa due milioni di tonnellate di inquinanti tossici come mercurio, piombo, cadmio e cianuro.

Non solo, ma in media ogni giorno muoiono 40 minatori in qualche parte del mondo.

visto che conservo tutto vorrei riproporre un “vecchio” scritto di Michele Spallino

Michele Spallino

il valore dell’oro

L’oro ha pochi usi pratici, per cui teoricamente potrebbe perdere valore quasi del tutto se nel mondo detenere oro non avesse più senso del detenere vecchi biglietti del bus. Comunque , perfino nel periodo di grande disinflazionamento durante gli anni 90, il prezzo dell’oro non è andato al di sotto di 250 dollari l’oncia, esattamente il costo di estrazione dalle miniere più efficienti. Oggi, esso è salito a 400 dollari per oncia, per cui : è questo livello di prezzo minimo possibile anche in caso di abbandono della funzione monetaria? in realtà, se gli investitori decidessero che l’oro non è interessante, ci sono 50 anni di produzione in giro per il mondo, così non ci sarebbe alcuna necessità di produrne di più, e nessun pavimento di costi estrattivi proteggerebbe il prezzo dell’oro; in questo caso si potrebbe scendere anche a 50 dollari l’oncia (non di meno perchè a quel punto diverrebbe un sostituto di altri metalli per usi industriali), ma è molto diffficile che il mondo sposi la teoria Keynesiana in base alla quale l’oro è una “reliquia barbarica”, e l’abbandoni. Come sopra ricordato, anche negli anni 90, gli investitori – incluse le banche centrali – hanno mantenuto una certa porzione delle proprie riserve in oro. E decisioni ideologiche come quella presa dall’allora ministro del tesoro,Gordon Brown, di vendere la metà delle riserve auree inglesi nel 1999-2002, si è velocemente rivelata un fiasco clamoroso, perchè proprio da allora il mondo si è rimesso a comprare oro e non solo contro dollari.

vero, fatte le dovute proporzioni.

però non dimenticare mai l’uso per gioielleria,che, credo , prima ch evenga abbandonato ANCHE da tale uso,passeranno forse i millenni.

“però non dimenticare mai l’uso per gioielleria”

mi sa che quello si ricicla da solo, una specie di: “nulla si crea e nulla si distrugge ma tutto si trasforma”

“temo che non sia proprio così… ”

nel senso che l’oro in gioielleria non può derivare da precedenti gioielli fusi? o che ne sò addirittura dalla fusione dell’oro di montezuma?

si certo, rimane il fatto che ci saranno 4 miliardi di persone che, se messe nelle condizioni di consumare, saranno in grado di prosciugare qualsiasi offerta, sempre supponendo che non tutte le persone che ora posseggono oro decidano di sbarazzarsene. e questo vale non solo per l’oro, ma per un sacco di altri metalli e non

non ho studiato economia, ma un po di storia si….e se ricordo bene inizialmente l’oro rappresentava la ricchezza di un paese, ovvero con l’avvento della moneta cartacea, si era stamapta una quantità equivalente di oro in banconote. la stampa di quantità superiori di “cartaccia” rispetto alla riserva aurea , andava a creare il fenomeno dell’inflazione, dico giusto?

ovvero stampo più banconote e diminuisce il valore delle stesse, quindi non ho più lo stesso potere di acquisto di prima.

oggi come oggi credo che questa logica non abbia più nessuna logica, se non quella della domanda e dell’offerta, ovvero prendo il bene rifugio, l’oro.

ma in una logica molto sempliciotta….ma cazziatemi violentemnte si dio uan castroneria enorme….

se aumenta il valore dell’oro, non si ristabilisce una sorta di equilibrio tra la quantità smisurata di moneta cartacea stampata e la quantità(che teoricamente non cambia) di oro posseduto??

“4 miliardi di persone che, se messe nelle condizioni di consumare”

bisogna vedere quanti miliardi di persone verranno messe in condizioni di NON consumare, forse (come avviene con il meccanismo azionario) verranno semplicemente trasferiti (metaforicamente parlando) i gioielli da quelli che se li potevano permettere a quelli che se li possono permettere.

Altra soluzione (provocazione)

18 carati = oro 750% i gioielli che di norma abbiamo “noi”

perchè non “signoraggiamo i gioielli in oro”?

9 carati = oro 333% (gioielli, molto diffusi in Inghilterra, e leghe dentali)

“non si ristabilisce una sorta di equilibrio tra la quantità smisurata di moneta cartacea stampata e la quantità”

che io sappia non siamo in nessun sistema “Gold standard” , cmq in un certo senso credo che tu abbia ragione hai ragione

ecco mi ero effettivamente dimenticato del gold standard, però il tutto trae appunto origine da li….

e se c’è chi compera oro adesso lo fa per il gold standard, anche se come diceva qualcuno qualche giorno fa, si dovrebbe avere oro fisico, e non un pezzo di carta che afferma che hai preso dell’oro.

mi sa tanto che, coi tempi che corrono. è stato venduto ben più oro sulla carta di quello che ne esiste fisicamente sulla terra

da come conosco la storia io il gold per il gold standar (del dollaro anni ’30) è stato “sequestrato” ai cittadini Usa che lo avevano accaparrato perchè era considerato un bene sicuro dopo il famoso crollo dell’epoca dell’economia reale.

Ma perchè si parla sempre di oro e mai d’argento? siamo sicuri che l’oro sia il metallo giusto?

Bravo Antipatix, a me nelle ultime settimane l’argento sta dando delle soddisfazioni che l’oro invece si sogna (o me le sogno io!).

L’oro in euro ha fatto un massimo a giugno, un minimo a fine luglio, poi è salito un pò ed ora è in laterale da quasi due mesi!

L’argento anche in Euro sta crescendo da settimane in maniera micidiale!

Ricordi il mio post sul ratio gold/silver?

Oggi l’argeto è assolutamente vincente sull’oro.

😉

“Any large decline in gold represents a buying opportunity, says Marc Faber”:

http://www.bi-me.com/main.php?id=48853&t=1&cg=4

non prendetela come pubblicità ad un negozio, ma come pura vanità mia! 🙂

http://www.degiopreziosi.com/articolo_intermrkt.htm

gli sarà piaciuto… 🙂

intanto le monete d’argento con valore facciale 10 euro, tedesche, che dovranno essere coniate nuove, hanno un valore reale maggiore…

chi è che diceva che ogni tanto il mercato decide di ripristinare la parità 🙂

@mattacchiuz

Secondo te…è attendibile questo articolo???Mi fa venire il panico visto che sono orafo…! 😯

beh, è più che plausibile, ma io fossi in te confiderei nel potere delle banche. nei mesi scorsi, a mio parere, uno dei motori principali per l’incremento del prezzo dei metalli preziosi è stato il fatto che la jpm sia stata più o meno costretta a diminuire pesantemente le posizioni a ribasso in derivati soprattutto sull’argento.

ma sembrerebbe che già qualche altra grosssssa banca non USA stia sostituendo la JPM nell’opera di contenimento del prezzo 🙂

vedremo se ce la faranno, ma qualcosa mi dice di si… anche se, nel lungo periodo, ogni problema aggiunto all’attuale situazione non farà altro che peggiorare la loro capacità di intervento .

Quindi fammi capire bene:pensi che qualche grossa banca stia tentando di tenere “calmi”le quotazioni dei metalli preziosi,altrimenti schizzerebbero come razzi??? 😯

no, non penso, ne sono sicuro.

ora le cose stanno cambiando anche in relazione all’ultima pseudoriforma finanziaria americana, ma, tanto per farti capire, leggi questo: http://www.occ.gov/topics/capital-markets/financial-markets/trading/derivatives/dq210.pdf , verso le pagine finali, grafico 8 e tabella 9.

la sola jpm, deteneva a giugno 98 miliardi di dollari in derivati sull’oro, con 73 dei quali scadono entro il giugno 2011. altri 9 miliardi li deteneva sui metalli preziosi, che perlopiù sono costituiti dal solo argento.

da altri report, quali il bank partecipation del cftc http://www.cftc.gov/MarketReports/BankParticipationReports/index.htm, scopri che praticamente tutte le posizioni a ribasso su oro e argento erano detenute da due sole banche, in pratica jpm e hsbc.

ora le cose stanno cambiando e altre banche non usa si stanno sostituendo alla jpm, in quanto non regolamentate, si dice, dalla nuova riforma.

tieni conto che, costando l’oro circa 44.5 mila dollari al chilo, ed essendo la produzione mondiale di 2500 tonnellate, un anno di produzione vale circa 110 miliardi di dollari ( a occhio e croce ). in pratica sono tutti shortati da un paio di banche, o quasi… !! 🙂

se vuoi sapere altro, solo chiedi e cercherò di esserti di aiuto…

Ti ringrazio molto Matta!Mi scuso per l’ignoranza in fatto di grafici…imparerò 😆 Infatti mi fa venire i brividi vedere che praticamente solo 2banche hanno in mano tutti quei derivati!Bisognerebbe soltanto capire (o meglio ipotizzare)quando avverrà lo scoppio verso l’alto delle quotazioni e se è verosimile che l’oro(cambio usd permettendo)non potrà ritornare sotto i 30 euro al grammo in questo caso potrebbe essere un momento buy e poi aspettare secondo te?Però se altre banche non usa stanno prendendo il posto di jpm e hsbc le quotazioni continueranno a rimanere relativamente basse per N mesi o anni…che rompicapo 🙁 non ci capisco più niente!  Vedi facendo l’orefice ho la possibilità di comprare e vendere oro senza grossi problemi nella mia città,qualche volta da buon ignorante ho azzeccato il timing di buy e sell,ma ora essendo così alto il valore dell’oro c’è sempre il pensiero che scenda di brutto…e dell’argento?Pensi che abbia finito il suo rally?Scusa se ti riempio la testa,ma essendo un novizio in questo campo,credo che tu sia il più indicato!Grazie!!!

Vedi facendo l’orefice ho la possibilità di comprare e vendere oro senza grossi problemi nella mia città,qualche volta da buon ignorante ho azzeccato il timing di buy e sell,ma ora essendo così alto il valore dell’oro c’è sempre il pensiero che scenda di brutto…e dell’argento?Pensi che abbia finito il suo rally?Scusa se ti riempio la testa,ma essendo un novizio in questo campo,credo che tu sia il più indicato!Grazie!!!

Bell’articolo sull’oro, Mattachiuz. Complimenti sei stato chiaro ed esaustivo. Da novello di questo sito, ti chiedo come fare per acquistare l’oro e l’argento fisico, cioè in lingotti o fogli. Ho un amico orefice che mi ha detto che in Italia non si può acquistare fisicamente l’oro se non sei iscritto (non ho capito bene in quale lista) o non sei un agente di cambio. Altra questione: Io non sono pratico di correlazioni dei mercati perchè faccio tutt’altro che studiare i grafici come fate voi ( e vedo che vi viene bene), ma non vi viene il sospetto che si potrebbe profilare all’orizzonte la possibiltà di ritornare al cambio aureo della valuta? Non sarà per questo che le banche odiano (almeno mi pare) chi ha intenzione di acquistare l’oro fisico? Da diverse parti si ode che i metalli preziosi sono pronti a fare balzi in sù da gigante. Cosa ne pensi? Ciao

non lo so se avverrà, ma giusto ieri mi hanno spedito un report

http://www.pwc.com/ca/en/mining/global-gold-price-survey-results.jhtml

per cui alcuni tra gli addetti ai lavori indicano in 3000 dollari l’oncia il prezzo possibile nei prossimi due anni, anche se la maggioranza dei 44 ceo a cui è stato chiesto hanno previsto un prezzo di poco superiore ai 1500 $ oncia per il 2011.

in generale, credo che faranno di tutto per mantenere il prezzo dei metalli preziosi contenuti, nel senso che psicologicamente essi rappresentano l’antimoneta fiat… ci mancherebbe solo, ad esempio, che la cina decidesse di abbandonare anche solo una piccola percentuale delle sue riserve valutarie ( 2650 miliardi di dollai ) per acquistare oro o argento…

io fossi loro, solo per far un dispetto agli americani, lo porterei a 5000 dollari l’oncia :-)… insomma, che siano sempre le solite banche a manipolare il prezzo non è proprio bello!! 🙂

per l’argento in parte valgono tutti i discorsi fatti fino a qui, tuttavia l’argento ha in più che è un metallo fortemente utilizzato nell’industria… quindi, la sua domanda, non può far altro che cresce nel lungo.

ovviamente sono solo opinioni mie, non consigli di investimento.

l’oro lo compri dove vuoi, in un qualsiasi banco metalli, oppure in banca, chiedi “vorrei acquistare monete d’oro, che prezzi mi fate?”

per l’argento è uguale. se sei di milano, ti posso dare anche l’indirizzo del banco metalli, oppure lo cerchi su internet, oppure mi chiami e te lo vendo io, quello con all’interno il tungsteno però!! 🙂

Molto ben fatto Mattachiuz!

Permettimi però un solo appunto, e di carattere ortografico.

Se scrivi in italiano non dovresti, a mio avviso, scrivere 21.67 ma piuttosto 21,67.

Capisco che leggi un sacco di materiale in inglese, ma cerchiamo nel limite del possibile di non anglo-americanizzarci troppo.

E te lo dice uno che ha tutti i parenti paterni che vivono negli USA.

Buona giornata!

P.S. scusa la cacofonia “parenti paterni”!