in caricamento ...

Il TRENO del VALUE: opportunità da cogliere

Non so se vi è mai successo ma quando si deve decidere un investimento, ci si sente come invasi da una situazione di necessità, quasi di obbligo.

Il mercato obbligazionario promette poco o nulla, ci sono più rischi che opportunità. Non resta che l’equity (ovviamente sto banalizzando). Ma a quel punto, se quindi si è portati a sovrappesare un’asset class che una volta mediamente arrivava al 30% in un portafoglio, forse è meglio fare due ragionamenti su COSA andare a comprare. Questo perché in molti pensano ancora che la parola EQUITY metta in comune tutto quello che è l’azionario. Ma in realtà le distinzioni da fare sono enormi.

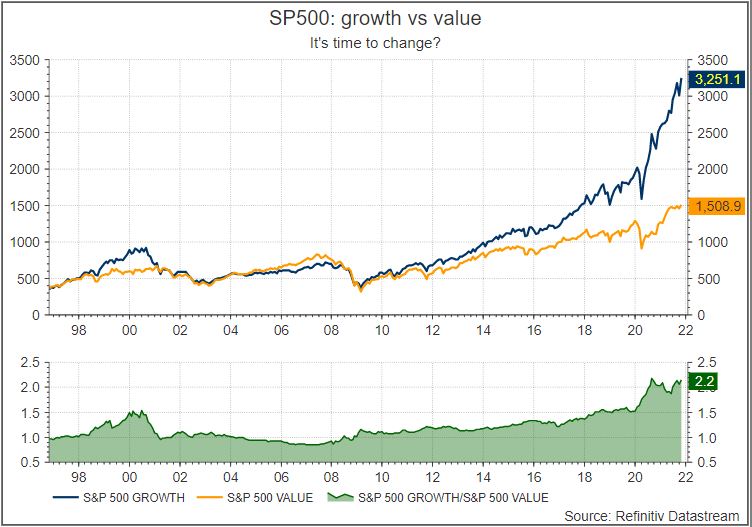

Tanto per cominciare riprendo un’analisi che già vi avevo presentato tempo fa. Il confronto tra Value e Growth.

Qui ho preso in esame il benchmark che fatico a definire USA, essendo ormai diventato un indice a tutti gli effetti GLOBALE. MA questo ragionamento è valido anche per altri indici e altri paesi.

Innanzitutto una rapida analisi di quanto è successo.

- Dopo un lungo periodo di sottoperformance, il segmento VALUE ha registrato un forte rimbalzo iniziato a settembre 2020. Successivamente, il Value ha ceduto quasi la metà dei suoi guadagni a metà maggio 2021 con l’emergere della variante Delta più contagiosa del Covid-19. E come abbiamo avuto modo di vedere, il Covid-19 spinge chi è più growth.

- Anche se sono salite dai minimi, le azioni value rimangono a prezzi molto interessanti nella maggior parte dei mercati. Nel mercato statunitense, lo sconto Value vs Growth è addirittura più ampio di quanto visto durante l’apice della bolla tecnologica.

- Adesso molte società growth hanno raggiunto valutazioni molto generose che già scontano tanto del futuro. Le azioni Value ancora hanno tanta strada da fare e in ottica prudenziale proteggeranno il portafoglio in caso di correzione violenta del mercato.

- Molti analisti stimano un 5%-10% di ritorni per il prossimo decennio. Un ritorno sicuramente generoso che deve essere preso con le molle ma che suggerisce l’interessante rapporto qualità – rischio – potenziale rendimento – prezzo.

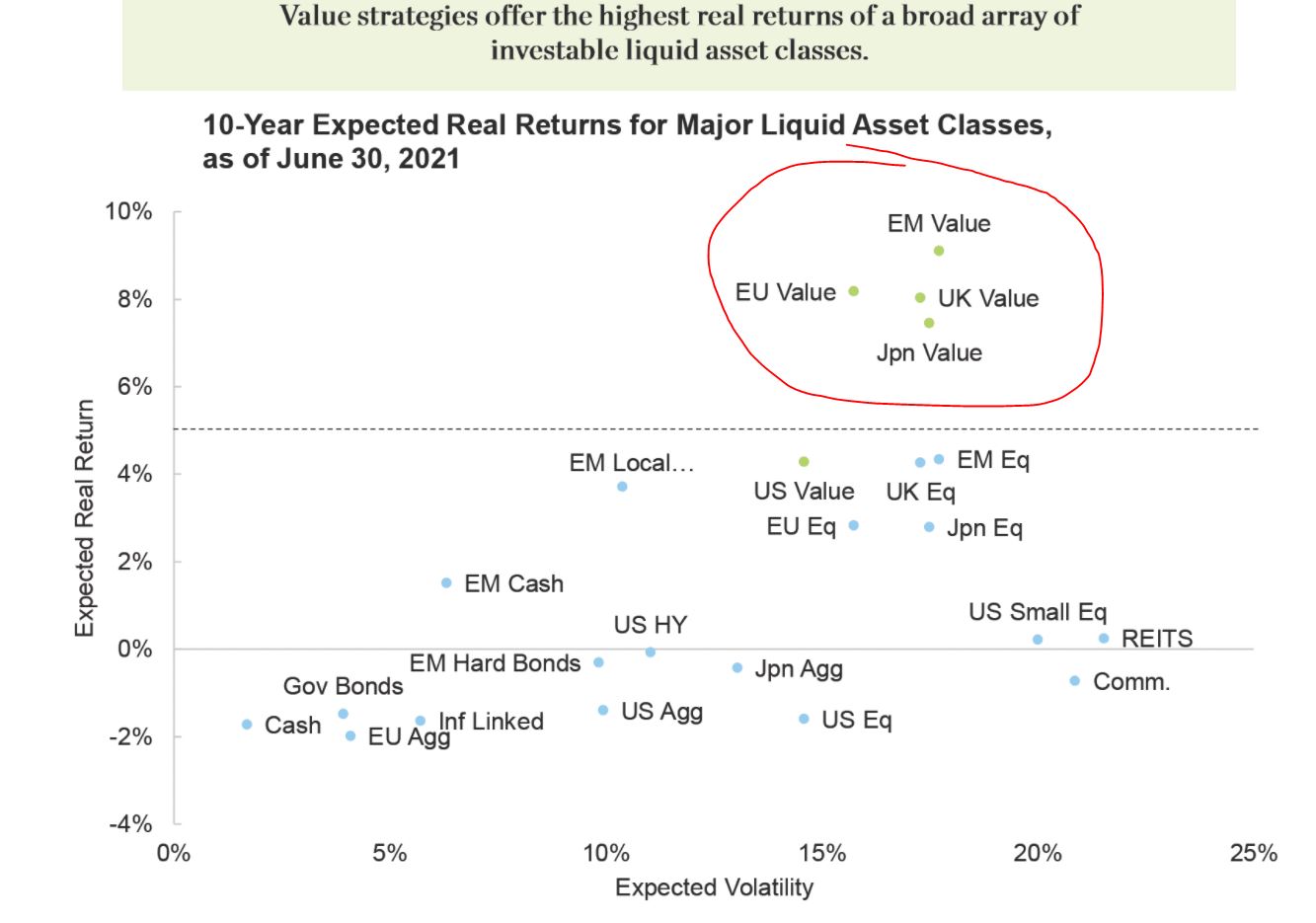

La società Research Affiliates ha fatto una ricerca dove ha messo su un grafico le varie asset class parametrandole con due indicatori fondamentali:

- Expected Real Return

- Expected Volatility

Ritorni reali attesi parametrati al rischio per i prossimi 10 anni. E’ evidente chi ne esce vincente.

STAY TUNED!