in caricamento ...

Cross EUR USD: divergenza in scenario RISK ON

Incuriosisce sicuramente l’andamento del cross EUR USD proprio in una fase di mercato dove il sentiment è bullish e che, per logica intermarket, sarebbe lecito attendersi un dollaro molto debole ed un Euro molto forte. Risk on che però risulta zoppo . Cosa sta accadendo? In giro ci sono voci di diverso tipo, per lo più rumors senza capo ne coda.

Incuriosisce sicuramente l’andamento del cross EUR USD proprio in una fase di mercato dove il sentiment è bullish e che, per logica intermarket, sarebbe lecito attendersi un dollaro molto debole ed un Euro molto forte. Risk on che però risulta zoppo . Cosa sta accadendo? In giro ci sono voci di diverso tipo, per lo più rumors senza capo ne coda.

Ovvio, alcune news sono assolutamente difendibili, ma nulla di concreto. Come ad esempio la possibilità di un rallentamento se non chiusura del QE3 anticipata e quindi con minor stampa di USD rispetto al previsto.

In realtà si sta cercando di trovare delle motivazioni, per poter spiegare movimenti che non si riescono ad inquadrare in uno scenario di mercato anomalo. E non possiamo nemmeno escludere la possibilità che il rallentamento dell’EUR USD sia propedeutico ad una correzione dei mercati.

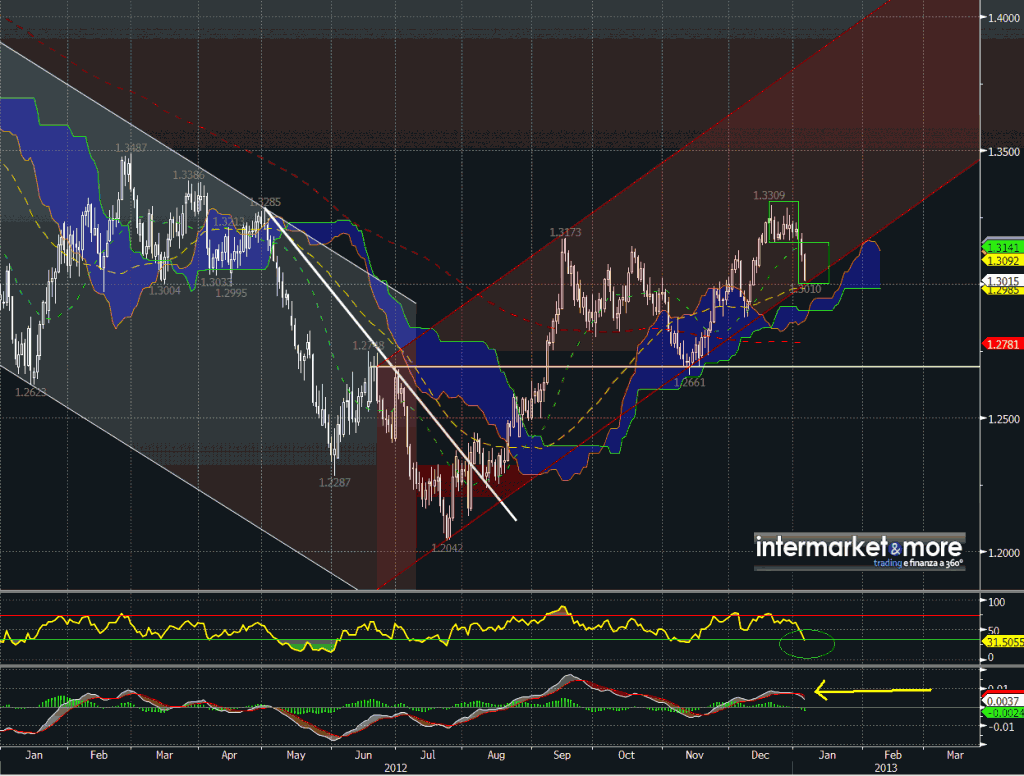

Tanto per cominciare guardate il grafico Euro Dollaro.

Grafico Euro Dollaro

Era interessante monitorare l’andamento dell’RSI in divergenza proprio quando si era creato il primo box verde. Area 1.33 non è stata superata in modo convinto ed è opartita la correzione. Intanto però bisogna dire che, in questo momento, la tendenza resta SEMPRE e comunque a favore dell’Euro. Il grafico parla chiaro. Siamo sopra la MM 200 e il cloud, assieme al canale, restano “in protezione” della tendenza. Ora però siamo arrivati al target di breve periodo.

a) prossimità MM 55

b) canale ribassista (supporto dinamico)

c) target distribuzione di breve

d) RSI piombato in area ipervenduto

Sarà interessante vedere che succede, anche perché il MACD è già diventato negativo.

Intanto una curiosità che va a spiegare anche il rally dell’Euro. Guardate le posizioni speculative sulla moneta unica. Sono state praticamente azzerate le posizioni SHORT. Indubbio il fatto che il mercato ha preso posizione.

STAY TUNED!

DT

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI | Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Anche la caduta verticale di bund e tnote è, secondo voi, ascrivibile a questi rumors?

1. la manovra FED è ora vincolata a tassi di inflazione e disoccupazione

2. se la FED sospende o diluisce significa che inflazione sale e disoccupazione cala

3. se inflazione sale e disoccupazione cala (= ripresa economica più convincente) c’è odore di aumento dei tassi di interesse

4. i bond hanno odorato finissimo

Ebbravo Maurizio. tutto corretto. Ora bisogna solo capire SE avviene oppure no… non dimenticando che il piano potrebbe essere interrotto o per un miglioramento effettivo del mercato OPPURE a necessità di bilancio (FISCAL CLIFF, a fine febbraio qualcosa si dovrà fare su quanto è stato rimandato)

E se inflazione sale e disoccupazione resta elevata (comunque superiore al livello fissato di 6,5% mi pare) – che forse è lo scenario più probabile – come li vedi i tassi? Ed il comportamento FED?

Hehehe… io inizio a sorridere… anche perchè SE denunciano inflazione in aumento e disoccupazione alta…possiamo dire che è un bel casino?

Scusate lo sfogo ma quanta capacità hanno di manipolare i mercati??? 🙄

Non solo, come più volte segnalato da Dream anche in Trends, sono oramai diverse settimane che le correlazioni intermarket, per essere buoni, sono in “difficoltà” evidente… ma addirittura in USA lanciare due QE con tanto di cifre, per scoprire poi (dai dati) che in realtà si sono comportati come Draghi con l’OMT…

http://gainspainscapital.com/2013/01/04/did-the-fed-lie-about-qe-3-and-4/

Senza contare il record storico di contratti sulla volatilita’ venduti nei giorni scorsi dagli operatori “non commerciali” (per far crollare il VIX, così sembra che vada tutto bene!)

Ma a cosa si stanno preparando?

Non so se avete notato che sono oramai settimane che i mass-media non fanno passare certe notizie negative, o se passano, viene subito minimizzata con un’altra notizia positiva.

Due esempi:

– la situazione delle banche spagnola (si stanno preparando alla nazionalizzazione dei passivi pur che si rimettano di nuovo a concedere credito per rilanciare l’economia… e i debiti aggiungo io);

– in Grecia si sono già mangiati già tutto: un giornale l’ammontare dei crediti inesigibili del loro sistema bancario è di 55 miliardi, cinque in più di quelli che sono stati ricevuti per la loro Capitalizzazione!

http://www.ekathimerini.com/4dcgi/_w_articles_wsite2_1_02/01/2013_476702

Ne avete sentito parlare su qualche giornale finanziario nazionale o anglo-americano? 🙄

Non si può non considerare poi la struttura ciclica signori…

Fate attenzione al ciclo superiore che è entrato nella sua fase piu ribassista biennio 2013-2015..

Stiamo attraversando un ponte di legno che scricchiola..

….ma non è solo in Grecia che stanno aumentando incagli e sofferenze nei crediti; stanno continuando in Italia, Spagna, Uk (non ci dimentichiamo l’ammalato inglese), Belgio e cominciano ad essere significative anche in alcuni paesi del nord-europa.

Non riesco a vedere un disegno generale, ma azioni specifiche come la forte svalutazione dello Yen ( e la rapida risalita della borsa nipponica) specialmente nei confronti del $ che si è, anche se in misura minore, rafforzato anche verso l’euro (meno sulle valute asiatiche).

Sento invece odore di inflazione nonostante non ci siano chiari segnali di ripresa dell’economia; d’altra parte i cali del bund e del bond potrebbero rafforzare le mie supposizioni sull’inflazione e su un possibile accentuarsi della guerra fra le valute….

…stando ai commenti dei canali televisivi americani (Cnbc, Bloomberg) ascrivono il rafforzamento del $ alla possibile cessazione del QE3, come hai evidenziato….