in caricamento ...

FUGA DA DEUTSCHE BANK! (Chi si fida ancora del colosso tedesco?)

Una delle cose più preoccupanti per una banca è il cosiddetto “bank run”, ovvero la fuga dei clienti che corrono in banca per prelevare i contanti, con la paura che possa succedere qualcosa di imprevisto.

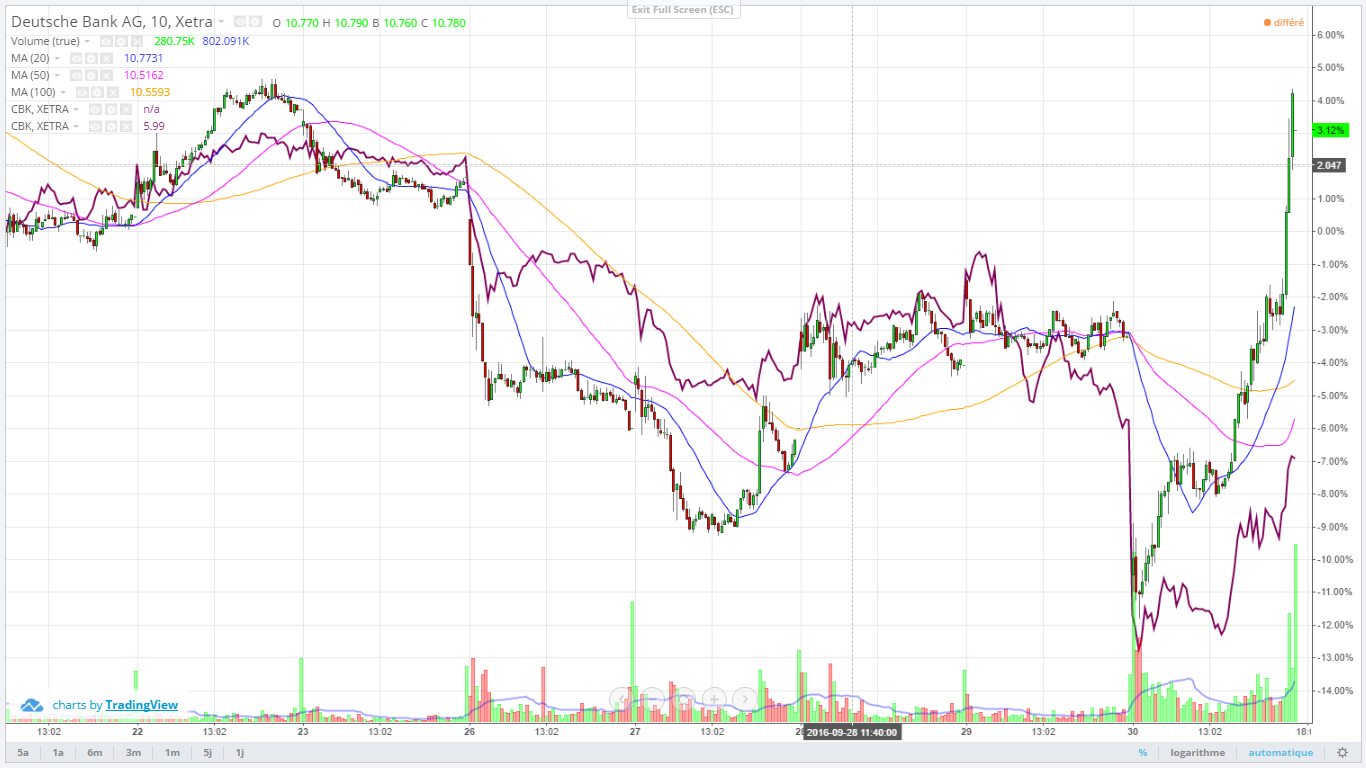

Quanto è avvenuto stasera non è proprio il “bank run” ma di certo non può essere sottovalutato. Protagonista ancora la solita Deutsche Bank. Sembra che ci vogliamo accanire con lei ma in realtà la situazione sta un po’ degenerando. E se fino ad ora abbiamo scherzato e si sono sempre fatti discorsi teorici, con rassicurazioni de management della banca tedesca, ora non sarà più sufficiente dire “va tutto bene”… Altrimenti il rischio del bank run, quello vero, potrebbe diventare realtà. Ma ecco cosa è successo.

Deutsche Bank tenta di rassicurare alla luce del sell-off in corso a Wall Street del suo titolo, colpa di indiscrezioni secondo cui vari hedge fund hanno tagliato i ponti con la banca tedesca. “I nostri clienti di trading sono tra gli investitori piu’ sofisticati al mondo”, spiega il gruppo da giorni (fatta eccezione per ieri) sotto pressioni per il timore di una ricapitalizzazione in vista di un maxi patteggiamento con le autorita’ Usa per la vendita fraudolenta di mutui subprime prima dello scoppio della crisi del 2008. “Siamo fiduciosi che la maggioranza di loro comprenda a pieno la nostra posizione finanziaria stabile, il contesto macroeconomico attuale, le trattative in corso in Usa e i progressi che stiamo facendo con la nostra strategia”. (Source)

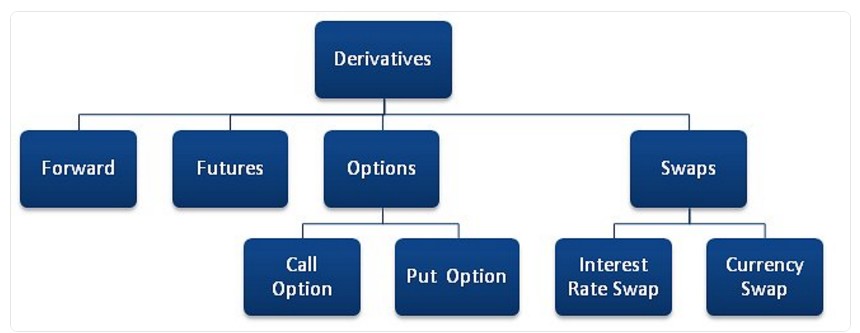

Prendere le distanze significa…fuggire col bottino (appunto un bank run di fondi speculativi, gli hedge fund) e il fatto di avere una clientela così sofisticata, per una volta, è un vero problema. Non dimentichiamo mai cosa rappresenta Deutsche Bank per il mercato dei derivati e dei titoli complessi…

La rete dei derivati

Indagando poi un po’ più a fondo scopriamo che sono 10 gli hedge fund che sono usciti da Deutsche Bank con i loro depositi. Colpa della multa da 14 miliardi di USD? Colpa dei famosi derivati che, secondo il FMI, rappresenterebbero una cifra pari a 15 volte il PIL tedesco? Colpa di una situazione finanziaria che non rassicura più gli investitori? Tutti motivi validi, ma di certo il mix di tanti elementi ha convinto questi investitori alla fuga.

Amid mounting concern about Deutsche Bank AG’s ability to withstand pending legal penalties, about 10 hedge funds that do business with the German lender have moved to reduce their financial exposure. The shares slumped. (…) The funds, which use the bank’s prime brokerage service, have moved part of their listed derivatives holdings to other firms this week, according to an internal bank document seen by Bloomberg News. Among them are Izzy Englander’s $34 billion Millennium Partners, Chris Rokos’s $4 billion Rokos Capital Management, and the $14 billion Capula Investment Management, said a person familiar with the situation who declined to be identified talking about confidential client matters. (BBG)

L’articolo quindi parla non solo di liquidità ma anche di posizione di derivati. Temono per la solvibilità di DB? E poi di tutto poteva avere bisogno ma non di certo di forti uscite di liquidità come in questo caso. Ora la domanda da porsi è: chi si fida ancora di Deutsche Bank sull’interbancario? Perché se per colpa di DB si inchioda il mercato della liquidità tra le banche…diciamo che si genererebbe un bel problema…

Intanto è chiaro: su Deutsche Bank si è persa la FIDUCIA e chi mastica di finanza SA cosa potrebbe significare tutto questo. E intanto i CDS continuano a salire.

La parola ora passa alle autorità e delle istituzioni (Merkel e Weidmann prendono posizione sul problema?). Sono loro che devono evitare che questo incidente di percorso (diciamo così) si trasformi in un una mega frittata.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

atomictonto@finanza:

Evvai che scoppia il primo vero bubbone del sitema marcio…la DB coi deliranti 54 MLD di derivati a fare da foglia di fico a 1.800 MLD di impieghi.

Prossimo e definitivo bubbone stramarcio che deve scoppiare é la Bank of England che stampando cartastraccia a go-go da tempo immemore fa da foglia di fico al piu marcio sistema economico del pianeta Terra (1100% di debito aggregato VS il PIL, banche come RBS e Barclay’s nazionalizzate e che fanno 5-7 MLD di perdite all’anno ogni anno ormai da 7 anni, una popolazione che al 70% vive di carte revolving con debiti che non ripagherà mai).

“….fare da foglia di fico a 1800 MLD di impieghi coperti da 60 MLD di patrimonio”….é come sei io pretendessi di fare la società finanziaria che presta 18.000 euro avendone in tasca 600.

La superfossa morta rimane comunque l’inarrivabile inghilterra…71 milioni di persone di cui 50 milioni non hannomaltro che debiti con banche che infatti continuano a perdere cifre enormi “coperte” dalla BoE che stampa cartastraccia a tutto spiano.

Se fossi un correntista cambierei banca, e alla svelta.

So già che qualcuno penserà che se fallisce DB nessuna banca è al sicuro, ma intanto è meglio essere il più lontani possibile dall’occhio del ciclone.

E qualcuno dirà che non fallirà, ma dove eravate anni fa quando si diceva che l’Italia era sull’orlo del baratro? Una banca no e uno stato sì? Ma su quale pianeta?

non siamo piùnegli anni 60 dove si vorrebbe rifugiarsi (ma chi c’era negli anni 60 da ricordarsi come si stava ? Il sottile gusto dello specchio retrovisore in un mare di nebbia …). Oggi nel 2016 banche e stati sono fusi insieme. Dove vanno le banche vanno gli stati e viceversa. Il resto è Cuckooland.

Ma non è un buon motivo per tenere i soldi in DB, si può spenderli, metterli in oro, metterli in capannoni o in quadri, metterli in damigiane di vino, a seconda di se e quanto uno crede che possano mantenere valore, anche tenerli in un’altra banca se uno non crede alla fine del sistema, ma chi li lascia in DB dopo che le sue porcate sono ormai mainstream è da pazzi.

In un terremoto si può essere sopra l’epicentro o a qualche km di distanza (con un filo di speranza di scamparla), oggi DB è l’epicentro.

A maggior ragione dell’interconnessione tra banche e stati, non posso non notare l’allarmismo durante la crisi dei governativi contro la quasi tranquillizzazione di oggi: allora era tutta colpa nostra, ce lo meritavamo, quasi si invocava la troika, oggi DB non fallirà, sono coperti, ecc.

E’ il rispetto e la considerazione che stona: lo stato è sovrano, una banca no. Una banca muore, se ne fa un’altra; uno stato muore… è un po’ diverso.

il denaro è una creazione della mente umana, conserva valore di scambio sintantoche miliardi di persone condizionate dalla nascita sono disposte a scambiare il frutto del proprio lavoro che è spesso ancora fisico e duro (da dove viene il cibo che mangiamo ?) con dei pezzi di carta o dei bit che qualche fenomeno crea at will da qualche parte senza fare una beata fava di utile durante il corso di tutta la sua vita. Perchè poi con un rapporto a loro favorevole nell’ordine di 1000 a 1 questi non si ribellano è solo una delle tante prove che l’uomo è essenzialmente un pupazzo biologico governato in parte da pulsioni e comportamenti geneticamente determinati al di fuori della sua possibilità di controllo e per il rimanente da condizionamenti sociali ovvero da dove e quando è nato, anch’esso totalmente fuori dal suo controllo. 50 anni di esperimenti di psicologia comportamentale (si leggano i libri di Kanhemann e Ariely) e altrettanti almeno di studi antropologici hanno definitivamente fatto piazza pulita di concetti assurdi come il libero arbitrio e di conseguenza della possibilità di poter cambiare qualcosa in tempi inferiori a quelli naturali (qualche centinaio di migliaia di anni, siamo fatti così, punto). Per il resto non ho soldi in DB perchè non sono un coglione ma neppure sono così (del tutto) folle da tenerli in questo paese di pazzi sull’orlo dell’abisso (gente strana gli italiani, tutti a guardare l’abisso degli altri, sai che gusto) ma essendo pure convinto al 100% che è solo questione di traiettoria e non di punto di arrivo li sto spendendo alacremente. Qui è buio pesto ma è un gran bel posto. Quest’anno il budget è stato raddoppiato secco rispetto lo scorso anno, il prossimo probabilmente sarà 3x. Potrò durare 5 – 10 anni non di più ma è meglio che crepare da vecchio povero e con un tubo nel culo. Infine ti sbagli di qualche parsec sugli stati: le banche falliscono eccome e gli stati pure. Prova a leggere un libro di storia, uno qualsiasi anche il Bignami. Ciao e ricordati di spendere i tuoi soldi, anche in cazzate, va bene lo stesso !

CHE SIANO USCITI … per un “soffio” o una “folata” o una “soffiata” …

… gli Hedge Funds è DAVVERO molto positivo.

POSITIVISSIMO.

Così si “gioca” ad armi pari – ossia, si scoprono le carte.

Non a caso … a cavallo, dei due giorni – nell’intervallo (passato) di SETTE (7) giorni (“precedenti” – e non solo giorni; “occhi e mente”, gainhunter)!

PartiaMo, subito forte – questa volta.

l- – – – –

§ Securities and Exchange Commission (the), SEC adopts rules for enhanced regulatory framework for securities clearing agencies” – September 28, 2016

https://www.sec.gov/rules/proposed/2016/34-78963.pdf

– – – – -l

l- SEC voted to add requirements for some U.S. clearing Agencies -l

l- U.S.-EU equivalence negotiations could be accelerated -l

European Union Banks are a step closer to avoiding billions of U.S. Dollars of capital charges on their trades in derivatives and other securities after the U.S. Securities and Exchange Commission adopted final rules for clearing Firms.

[§-SEC (the), “Sunshine act meeting notice: open meeting, September 28, 2016”

https://www.sec.gov/news/openmeetings/2016/ssamtg092816.htm

SEPTEMBER 21, 2016]

SEC Commissioners voted Wednesday 28 to adopt standards that will apply to Firms including the Options Clearing Corp. and Depository Trust and Clearing Corp. Once the stiffer measures are in place, the SEC and the European Commission, the EU’s executive arm, could accelerate talks on the equivalence of their regulations.

EU law requires sharp increases in capital requirements on Banks’ trades settled at clearinghouses based in Countries whose oversight and rules haven’t been deemed as robust as those in the BLOC.

Barring an equivalence decision or a delay, the tougher requirements would kick in on December 15 (2016).

On Wednesday 28, The SEC voted to require that clearinghouses design and enforce Corporate Governance Policies and put in place procedures to manage risk including stress testing.

Separately, Commissioners also proposed expanding the type of clearing Agencies to be impacted by the new rules.

“In setting forth these requirements, the recommendation is cognizant of the Global System of regulation that currently exists for clearing Agencies that may be regulated by multiple Authorities”, SEC Chair Mary Jo White said in prepared remarks before Commissioners voted.

OCC Executive Chairman and Chief Executive Officer Craig Donohue called the SEC’s move a “critical step toward an equivalency agreement between the SEC and the European Commission”.

Mark Wetjen, Managing Director for global public policy at DTCC, said before the meeting that “it is expected that the SEC and European Commission will begin negotiations and arrive at a resolution quickly”, after the U.S. regulator acted on its rules.

A Spokeswoman for the EU Commission said discussions with the SEC are continuing.

ONCE UPON A TIME … (on) Financial Crisis!

The vote is the latest step in years of negotiations between the U.S. and Europe on how to coordinate oversight of Global securities and derivatives Markets after the 2008 financial crisis.

While Banks and many other Firms trade in both Jurisdictions, Regulators have moved at different speeds and put in place different rules that have complicated efforts to reach International agreements.

U.S. regulation of clearinghouses is divided between the SEC and the Commodity Futures Trading Commission, which the EU recognized in March 2016 as having rules as tough as its own.

Clearinghouses stand between Buyers and Sellers and collect collateral from both sides to limit the impact one Trader’s default could have on the wider Financial System.

In-fact … on-“off” capital demands!

The European Commission delayed the increase in capital requirements in June 2016 to avoid disruption to International Financial Markets and to prevent penalizing Institutions while clearinghouses awaited recognition.

Earlier equivalence talks with the U.S. have taken years and the EU has repeatedly delayed the capital increases to give both sides additional time to resolve disagreements.

Clearinghouses and Lobbying trade Associations representing Deutsche Bank AG and Barclays Plc, among other European and Global Banks, have pressed Authorities to coordinate.

Three of the biggest Lobbying Groups asked SEC Chair Mary Jo White in May 2016 to “act swiftly” to complete the regulations.

OCC, based in Chicago, is the primary clearinghouse for exchange-traded options and also guarantees certain prominent futures contracts, including those tied to the Chicago Board Options Exchange’s Volatility Index, or VIX.

EU Banks that are members of OCC could be required to have an additional $5.25 billion in capital as a result of the requirements, according to an OCC analysis of data from December 2016.

The rule also affects two divisions of New York-based DTCC: the Fixed Income Clearing Corp., which handles Government and Mortgage-Backed Securities (MBSs), and the National Securities Clearing Corp., which handles equities and other securities.

Despite voting for the new requirements which she said were long overdue, SEC Commissioner Kara Stein said in prepared remarks that the standards should have been made stronger, adding that the new rule “marginally decreases the risk posed by systemically important clearing agencies” .

Stein urged people to use the proposed changes to the definitions related to clearing Agencies to suggest how the SEC can further bolster standards.

“Con il tempo e la pazienza, si fa tutto e tutto bene” – [gainhunter, non Lo dimenticare mai]

Ps1: per fortuna, DB non ha l_O-lA stessa balance-sheet di LB – vedreTe, a tempo debito.

Ps2: le Persone si dividono in due Classi: quelle di successo ed i falliti.

Le prime, vogliono il successo degli Altri; le seconde, vogliono il fallimento degli Altri.

In quegli Altri, Ci sono sempre Tutti!

サーファー © Surfer [gainhunter, ricordi chi c’era in quella lista – che Io non avevo postato (volutamente!), ma (che) Tu postasTi successivamente?! Erano le prime QUATTRO (4) – CINQUE (5) “righe superiori”!]

ma come sta sto qua , サーファーio non lo capisco e poi chi e’? cinese ?

ma???

On Wednesday 28, The SEC voted to require that clearinghouses design and enforce Corporate Governance Policies and put in place procedures to manage risk including stress testing.

Separately, Commissioners also proposed expanding the type of clearing Agencies to be impacted by the new rules.

Clearinghouses stand between Buyers and Sellers and collect collateral from both sides to limit the impact one Trader’s default could have on the wider Financial System.

*************************************** ***************************************

Clearinghouses and Lobbying trade Associations representing Deutsche Bank AG and Barclays Plc, among other European and Global Banks, have pressed Authorities to coordinate.

*************************************** ***************************************

Three of the biggest Lobbying Groups asked SEC Chair Mary Jo White in May 2016 to “act swiftly” to complete the regulations.

Che siano sempre i soliti a spingere per quali regole far approvare non un buon segnale, specialmente quando ci sono importanti banche d’affari che non hanno ancora un sistema informatico in grado di lavorare in tempo reale sulla disponibilità di titoli shortabili (creando poi, a distanza di giorni!! casini pazzeschi).

Leggersi tutte le puntate (anche se un po’ tecnico)

http://traglisqualidiwallstreet.blogspot.it/2016/09/la-dark-side-del-fallimento-della.html

Quindi francamente finché l’autorità non è veramente indipendente (vedi rumors odierni sulla multa a DB… da 14 1 5,4 miliardi… d’altronde cosa vuoi che sia una differenza del genere… solo qualche centinaia di migliaia di posti di lavoro… senza contare l’indotto colpito in maniera più o meno diretta), non mi rasserena alcuna nuova normativa. Si tratta solo dell’ennesimo alibi per dire poi, dopo che la situazione è sfuggita di mano, che loro avevano fatto il loro dovere… ed erano stati approvati tutti gli strumenti normativi idonei (a parte i controlli ovviamente… vedi anche caso Wells Fargo… partito dai clienti… e non dall’autorità… ma ne abbiamo oramai a centinaia anche in Italia)

Ma d’altronde difficile che un’autorità sia indipendente… quando è la stessa politica, ancora non eletta (per quello che può significare tale parola) che già discute per i propri interessi:

http://www.bloomberg.com/politics/articles/2016-09-29/republicans-slam-clinton-for-deutsche-speeches-as-firm-slumps

D’altronde è normale che una banca tedesca, in questo mercato così efficiente e liquido (grazie alle normative come quella sopra) abbia difficoltà a piazzare un semplice bond settennale.

https://www.ft.com/content/c7f40960-5b25-394c-b31d-d41cc8b26540

Ma bisogna dire che va tutto bene… e allora evidentemente funziona tutto.

Nessuno protesta:

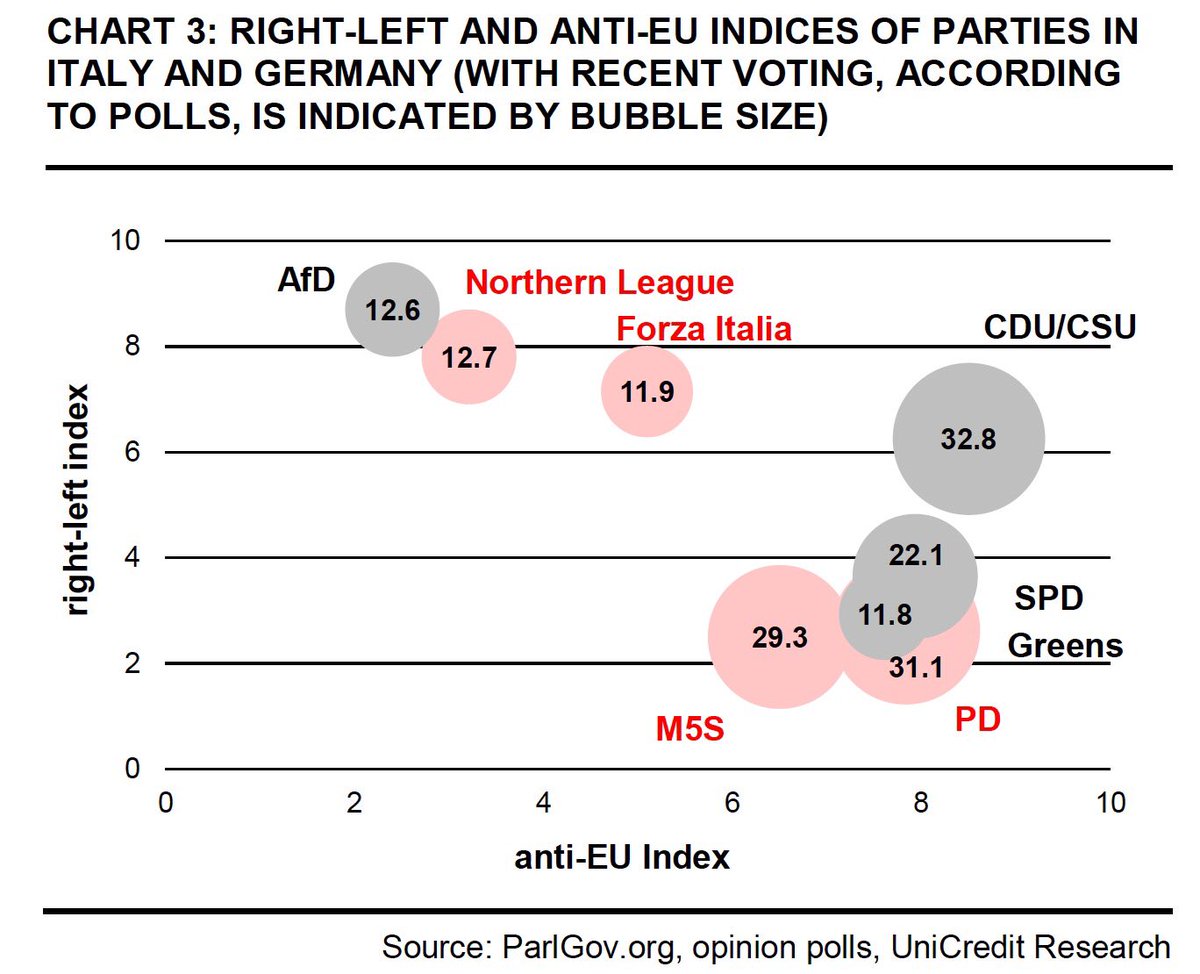

e l’Europa è unita:

Sperare che siano in minoranza ancora per molto, molto tempo… e che i food stamp (sussidi) vengano sempre più allargati come platea….

Per chi ragiona con una speranza di vita di 5/10 anni il denaro è solo da spendere, per chi vorrebbe vivere altri 40 anni il denaro serve, lo so che è relativo e che oggi è a rischio più che mai, ma purtroppo la realtà è questa…

E spendere tutto tanto poi da nullatenente lo stato mi darà la pensione sociale per sopravvivere (forse) non è civicamente responsabile.

Comunque qualche spesetta ce l’ho in programma, anche in funzione della probabile evoluzione del futuro.

Infine ti sbagli di qualche parsec sugli stati: le banche falliscono eccome e gli stati pure.

Essendo sovrano e avendo il controllo della moneta e della legge, teoricamente lo stato potrebbe non fallire mai, poi dipende da stato a stato, da cosa ha di solido e concreto, dalla dipendenza dall’estero, ecc. Ma il messaggio che volevo dare è questo: lasciando un attimo da parte il rischio sistemico, se una banca fallisce i suoi clienti vanno dalle altre banche e chi aveva crediti perde, se fallisce uno stato chi paga le pensioni, i medici e gli infermieri, gli autisti dei treni, i maestri e gli operai che costruiscono le strade? Per questo lo stato merita più rispetto di una banca.

元サーファー: Ps2: le Persone si dividono in due Classi: quelle di successo ed i falliti.

Le prime, vogliono il successo degli Altri; le seconde, vogliono il fallimento degli Altri.

In quegli Altri, Ci sono sempre Tutti!

Gli Italiani si dividono in due classi: i gay passivi e gli etero violentati, i secondi vogliono vendetta.

Tradotto: dal momento che la crisi economica italiana deriva prevalentemente da fattori esterni, e in particolare dal mancato rispetto degli accordi europei da parte della Germania e dall’imposizione dell’austerity recessiva e deflattiva da parte dell’UE a maggioranza filotedesca, se un bel suppostone se lo prendono anche loro, soprattutto se il suppostone si chiama Deutsche Bank con tutto il mafiame che si porta dietro nella sua storia più recente, sarebbe non solo vendetta, ma anche riscatto:

1. morale, perchè la verità sui luoghi comuni di cui sono impregnati gli Italiani forse vacillerebbero

2. economico, perchè la Germania in questa crisi si è rafforzata troppo, e in una competizione (come quella su cui si basa l’UE) se i membri sono tutti deboli o tutti forti è un conto, se ce n’è uno forte e tutti gli altri deboli dove vuoi che andiamo? E quindi ben venga qualsiasi cosa che possa indebolire la Germania, visto che rafforzare tutti gli altri è impossibile.

lampo: Sperare che siano in minoranza ancora per molto, molto tempo… e che i food stamp (sussidi) vengano sempre più allargati come platea….

E perchè? L’Europa è questa, non si può far finta che sia diversa solo perchè così non ci piace… Qualcuno voleva l’Europa dei popoli? Beh, i popoli sono questi, non gli agglomerati (=stati) attuali, è ora di buttar via le etichette (“francesi”, “italiani”, “spagnoli”) e guardare la realtà.

gainhunter

non hai memoria. Male – se Vuoi capire; La devi avere, per forza.

Non Mi deludere!

Riavvia – rileggi, insomma, attentamente. TUTTO.

“PIMCO’s Bodereau said that a further 50 billion euros of CoCos could be in the mix over the next two years as banks including HSBC, Barclays, Rabobank, BNP Paribas and Santander seek to raise the 1.5 percent of additional Tier 1 capital required by regulators”.

Da/il Tuo post – che era del 20 settembre, scorso:

http://intermarketandmore.finanza.com/trends-2-0-aumenta-la-percezione-del-rischio-finanziario-occhio-pero-alla-duration-78206.html/comment-page-1#comment-144122

Il Tuo. Occhio alle date, sempre.

Rammenta: tutto si tiene – ossia, è tutto un filo (con tappe – non solo temporali di mesi ed anni).

Le finestre, di solito, sono a febbraio (tra seconda e terza settimana), agosto (le ultime due settimane – a volte anche a settembre: la seconda settimana, sempre), ed a cavallo tra novembre-dicembre (fine-inizio).

Come un orologio – a stecchetta PRECISISSIMO.

Per determinati motivi – anche fiscali (quando Ci sono od esistono – in alcuni casi, se L’inventano).

Lampo

c’è una GUERRA in atto – solo in parte visibile [che Molti non vedranno o non conosceranno mai – e quindi, impossibile da spiegare qua; per tanti motivi (anche di/per mera ignoranza, non solo tecnica)].

Rammenta: ogni anno chiudono tra i 6.000-8.000 Hedge Funds – Molti dei quali “ignoti” (ma non per Tutti).

“C’è chi Li sa utilizzare o se ne serve” – al momento opportuno.

Anche tra GESTORI – le bandiere-divise e le nazionalità, non contano. Ho visto scannarsi AMICI ASSISI DI VECCHIA DATA – E DI COMPROVATA SALDEZZA (“per incroci, passati”: ossia, schivati).

Vediamo, ora – questa volta -, se saltano fuori – per davvero -, i “fuori-usciti/ignoti”. VERI.

Mio parere Personale: 70, no; 30, sì.

Da lì, capirai (nell’eventualità di quel 30) – il “giro” ed il perché (oltre che gli ASSISI al tavolo; di questo giro).

DB è visibile – sotto Tutti gli aspetti (non solo finanziari); ossia, NON PUO’ SALTARE.

Rammenta anche questo: è una delle poche Banche [sono TRE (3)] che mantiene “operativa” la sede in/PER Asia – dove Molti degli ASSISI vanno in pellegrinaggio (significa che “LI TIENE PER LE PALLE” – ossia, se salta, saltano anche Loro).

Anche Stati, Nazioni.

“Le bandiere-divise e le nazionalità, non contano”.

Saluti a Tutti.

Ps, aga-IN: le Persone si dividono in due Classi: quelle di successo ed i falliti.

Le prime, vogliono il successo degli Altri; le seconde, vogliono il fallimento degli Altri.

In quegli Altri, Ci sono sempre Tutti!

サーファー © Surfer

In 2008 Solvency was not a requirement for Fed assistance under Section 13(3)[*].

Lehman’s solvency is relevant, however, to the type of liquidity support the Firm needed -and to its long-term viability.

Solvency is also important because Fed Officials have emphasized the issue in explaining why they did not rescue Lehman.

Note: Lehman Brothers Holdings Inc. (LBHI) was at the top of the Corporate structure.

LBHI directly owned assets including Real Estate and Securities – and it had sixteen subsidiaries. These subsidiaries included broker-dealers in New York, London and Tokyo: Lehman Brothers Inc. (LBI), Lehman Brothers Inc. Europe (LBIE) and Lehman Brothers Inc. Japan (LBIJ).

Other important subsidiaries included the investment management Firm Neuberger Berman and Lehman Brothers Bankhaus, a German commercial and investment Bank.

The subsidiaries of LBHI had subsidiaries of their own.

For example, LBI owned Lehman Derivative Products Inc. and Lehman Commercial Paper Inc. Altogether, the Lehman enterprise included 36 Corporate entities in 2007.

LBHI and several subsidiaries issued long-term debt and commercial paper.

Repo financing occurred mainly at LBI and LBIE, the New York and London broker-dealers.

LBHI managed liquidity throughout its enterprise: it collected excess cash from subsidiaries and sent cash to subsidiaries with shortages.

l- – – – –

[*] § Federal Reserve [Board of Governors, FRB, the], “Federal Reserve Act – Section 13. Powers of Federal Reserve Banks – Section (3), Discounts for individuals, partnerships and corporations” – December 23, 1913 [September 17, 1978 and/with last update: May 23, 2013]

http://www.federalreserve.gov/aboutthefed/section13.htm

– – – – -l

サーファー © Surfer [“Ogni promessa è debito” -l- SEMPRE (COL SOTTOSCRITTO)]

Lampo

DB è visibile – sotto Tutti gli aspetti (non solo finanziari); ossia, NON PUO’ SALTARE.

Rammenta anche questo: è una delle poche Banche [sono TRE (3)] che mantiene “operativa” la sede in/PER Asia – dove Molti degli ASSISI vanno in pellegrinaggio (significa che “LI TIENE PER LE PALLE” – ossia, se salta, saltano anche Loro).

Anche Stati, Nazioni.

“Le bandiere-divise e le nazionalità, non contano”.

Indubbiamente DB non può saltare… ma ultimamente le banche centrali sono in evidente difficoltà (in termini di credibilità) a partire dal Giappone e, a seguire, gli USA (tra le più importanti, la più credibile rimane la BOE, grazie a Carney).

Certo, fra gli Hedge Funds è normale tale viavai… come è usuale anche che compiano delle movimentazioni di fine trimestre (anche se è strano che siano concentrate su DB) .

La differenza stavolta è che hanno voluto pubblicizzarlo sui media… soprattutto mainstream.

Ci deve essere un motivo, non lo fanno mai per caso: per cui credo che siamo soltanto all’inizio del movimento.

Se vogliamo scendere in dettaglio è interessante confrontare, in queste ultime giornate, il comportamento di Commerzbank con DB.

Commerzbank (in viola), a differenza di DB, non è riuscita a recuperare in maniera analoga.

Poi proprio giovedì, in casa (la più antica banca della Germania), hanno diminuito nettamente la sua valutazione… mantenendo un bel SELL (è cambiato il target… del 20% sotto la quotazione prima della comunicazione al mercato):

https://t.co/ZcuLGNMLA8

Ma anche DB, nel recupero (a seguito del rumor della riduzione della multa), mostra volumi nettamente più bassi che in discesa.

Quindi temo che siamo soltanto all’inizio (deve anche uscire la multa per Wolkswagen… che senso c’era a pubblicizzare che dev’essere la più grande possibile ma non eccessiva da far interrompere l’operatività dell’azienda).

Ritornando alle banche centrali, evidentemente devono far passare l’esigenza di implementazione di nuovi strumenti, più difficili da far digerire ai controllori (parte politica) e ai grossi partecipanti del mercato. D’altronde ci sarà pur un motivo per cui in quest’ultimo anno molti professionisti (HF e fondi d’investimento) abbiano deciso di interrompere la loro attività, perché il loro modello previsionale non funzionava più in un mercato oramai sempre più pilotato dalle manine invisibili delle banche centrali…

E in Germania sappiamo che c’è un osso duro… non per niente durante la settimana Draghi ha dovuto giocare in difesa davanti al Bundestag (n.b. a porte chiuse). Anche se è evidente il “giuoco delle parti”… in perfetto stile pirandelliano: ognuno era intento ad affermare la propria “verità”:

Bce: Il Qe della Bce ha fatto risparmiare 28 miliardi al ministero delle Finanze tedesco solo nel 2015.

Bundestag: i bassi tassi di interesse danneggiano le banche tedesche e sono un «salvataggio occulto» per paesi che non fanno riforme strutturali.

Non c’è ancora un punto d’incontro… ma probabilmente fra un po ci sarà… per forza.

BASTA SOLO SAPERLO … Mi fermo solo a questo – per carità cristiana, oltre che umana, a leggere certi commenti.

DAVVERO, PIETOSI.

COSI’ CI CAPIAMO BENE.

La Cassa Depositi e Prestiti S.p.A. (Cdp, nota), attualmente guidata dal duo degli scoppiati (Costamagna&Gallia, noti anche come Gianni e Pinotto), ha nel Suo “carnet di dealers”, sia sull’obbligazionari/o (mercati primari e secondari) che nella gestione di fondi (alcuni anche co-finanziati dall’Unione Europea e dalla Banca Europea per gli Investimenti – BEI) proprio la tanto vituperata DB.

Per non parlare delle cartuscelle mutuatarie e dei piani d’nvestimento (risparmio – Personali, Familiari, Aziendali – circa il 98% della struttura industriale-imprenditoriale del Suolo Italico è fatta-composta da Piccole e Media Imprese).

L’IGNORANZA E’ SEMPRE UNA BRUTTA BESTIA.

“La colpa è una Bella Donna che Nessuno se la piglia” – specie, gl’Italians: eterni LATRIN-LOVERS, noti.

[*] Società per Azioni finanziaria Italiana, partecipata per l’80.1% dal Ministero dell’Economia e delle Finanze, per il 18.4% da diverse Fondazioni Bancarie e per il restante 1.5% in azioni proprie.

サーファー © Surfer [Che il Signore Vi assista e Vi Benedica]

Standard Chartered?

CDP e assicurazioni farebbero bene a cambiare dealer e vendere azioni e obbligazioni non solo di DB ma anche tedesche (e portarsi a casa i profitti sulle obbligazioni prima che sia tardi), con la stessa prontezza che ha avuto DB a vendere titoli di stato italiani nel 2011.

Quando un anziano boss mafioso si ammala gli abitanti del paese sotto il suo controllo pregano che il santo patrono lo conservi, perchè altrimenti verrà il caos, ci saranno lotte tra gli aspiranti boss, non sarà più un paese tranquillo, e i posti di lavoro garantiti che fine faranno, ecc. ecc.

Chi è DB, il boss mafioso del paese Mondo? Ha truffato, ha manipolato, ha esagerato? Paghi, se necessario con la “morte”. O siccome ci andiamo di mezzo tutti allora sorvoliamo?

Se è vero che le banche too big to fail sono state messe in sicurezza, non dovrebbe essere un problema. E se non è vero, che sia bail out a carico della Germania e che l’Europa finisca a seguito dell’ennesima e clamorosa violazione delle norme europee da parte tedesca.

Se questa situazione fosse capitata prima del 2010/2011/2012, ovvero la politica suicida dell’Europa a danno di alcuni stati, sarebbe diverso, ma ormai l’hanno combinata grossa, e ripetutamente. Non si possono perdonare.

Indubbiamente non si può sorvolare… ma nemmeno far fallire un’azienda per un’eccessiva multa (poi se fallisce per altro… perché non è in grado di stare sul mercato, oppure nel caso di una banca, perché ha perso la fiducia dei clienti… è più che lecito).

La crisi odierna è conseguente a quella del 2008, nel senso che è il risultato delle politiche di aiuto all’economia attuate a seguito di tale crisi… da cui quindi non siamo mai usciti.

Poi DB come le altre banche sistemiche (troppo grandi per fallire) non si possono considerare appartenenti ad un Paese: sono l’equivalente di una multinazionale. Hanno però molte più interconnessioni finanziarie e soprattutto di fiducia a livello globale (mondiale).

Per cui qualsiasi soluzione… per quanto sia plausibile e fattibile, crea sempre degli squilibri che si ripercuotono su altri settori, con degli effetti a lungo termine difficilmente prevedibili (Mandelbrot docet).

Un esempio concreto: il recente calo a livello di commercio mondiale: per la prima volta negli ultimi 15 anni il suo aumento è inferiore a quello del PIL. Sia l’Organizzazione Mondiale per il Commercio sia il Fondo Monetario Internazionale sono convinti che ci sia una correlazione tra l’aumento del commercio mondiale e quello del PIL. Ma nessuno dei due conosce con precisione quale sia, al fine di compiere delle previsioni attendibili e sopratutto intervenire in maniera efficace.

Una lettura di approfondimento (ottimo sito):

https://geopoliticalfutures.com/slower-trade-and-gdp-growth-lead-to-more-protectionism-not-less/

1. Non si può far fallire un’azienda per una multa eccessiva, ma si può devastare uno stato (limitiamoci alla Grecia) con la scusa di un debito alto e di una gestione “poco accorta” dello stato (mentre sappiamo benissimo che il problema era il debito privato verso l’estero, conseguenza del malfunzionamento dell’UE); sai benissimo quante aziende greche, italiane, spagnole sono state fatte fallire.

2. …per una multa a cui ne seguirà un’altra e poi un’altra e un’altra ancora, viste le innumerevoli manipolazioni e attività illecite o al limite del lecito svolte da DB (e non solo). DB non è degna di esistere come azienda. Quindi sì, si può chiudere un’azienda come DB (e come tante altre). Il problema è come.

Lo so che non conviene che da un giorno all’altro DB dichiari fallimento, e che una multinazionale finanziaria come DB è molto peggio di una multinazionale industriale: una Coca Cola che chiude vedrà una Pepsi espandesi, invece un’istituzione finanziaria che costituisce parte dell’ossatura dell’intero sistema di transazioni mondiali è più difficile da sostituire ma soprattutto un fallimento improvviso può provocare un terremoto non indifferente in un mondo legato alle transazioni come il nostro. In un’ipotetica situazione del genere ci rimetterebbero tutti in diversa misura.

L’importante è essere consapevoli che qualsiasi “abbuono” o benevolenza in favore di DB “perchè è sistemica” non è molto diverso dall’atteggiamento degli abitanti del paesino in mano al mafioso.

La soluzione c’è, che la Germania faccia il bail out, non ci sarebbe nessun fallimento, ma la credibilità della Germania sarebbe (giustamente) compromessa. Ma il governo tedesco ha negato qualsiasi intervento perchè punta sul fatto che DB è “sistemica” a livello mondiale e non vuole sobbarcarsi il peso del salvataggio per le conseguenze politiche che avrà sull’UE. Bail in e bail out li hanno inventati apposta per le TBTF, che li usino!

Chiarisco a scanso di equivoci e mal interpretazioni, premesso che ogni critica è al concetto, all’idea, all’affermazione e mai alla persona (“al peccato, non al peccatore”), ovviamente sempre secondo il mio punto di vista.

Se l’idea è: la mafia finanziaria mondiale impedirà che DB salti perchè non le conviene, ok.

Se l’idea è: se saltasse DB i danni sarebbero ingenti per tutti, ok.

Se l’idea è: speriamo che DB non salti perchè non conviene a nessuno, confermo quanto scritto.

Condivido quanto hai scritto, soprattutto sulle ipotesi “ok”.

Il problema è che siamo anche nell’altra ipotesi, dato che le banche centrali vogliono comprare azioni (pensiamo già a quella svizzera che ha azioni della Apple).

È chiaro che abbiamo una distorsione allucinante del mercato. Ma la stessa l’abbiamo in Italia con la Cdp come spiegato egregiamente da Surfer.

Se poi aggiungiamo che oramai molte multinazionali vanno avanti grazie alla liquidità che permette loro di comprare piccole aziende innovative (che quindi portano utili) oppure grazie allo spionaggio industriale (vedi aumento delle cause in tal senso), comprendo che diventa difficile riformare il sistema economico attuale in modo che sia più sostenibile sul lungo termine.

Oramai c’è sempre meno sana selezione competitiva sul mercato, in particolare per il settore bancario. Poi ci si mettono anche le banche centrali a comprare azioni… e probabilmente alla fine, se continua così, compreranno anche quelle delle banche… alla faccia dell’indipendenza.

Non solo Apple, praticamente è un hedge fund:

http://www.nasdaq.com/quotes/institutional-portfolio/swiss-national-bank-913041

E in buona compagnia: Giappone, Israele, Korea, Rep. Ceca, Cina:

http://www.bloomberg.com/news/articles/2013-04-24/central-banks-load-up-on-equities-as-low-rates-kill-bond-yields

“23% of 60 central bankers said they own shares or plan to buy them” (articolo del 2013)

Un’altra cosa interessante sulla SNB:

http://www.businessinsider.com/the-swiss-national-bank-is-different-from-most-central-banks-in-one-critical-way-2015-1?IR=T

CDP, KFW e simili sono strumenti degli stati per far finta che gli stati siano liberisti e per nascondere parte del debito pubblico. E spesso sono diventate pattumiere.

“Il Regno dei Cieli si può paragonare ad un Uomo che ha seminato del buon Seme nel Suo Campo.

Ma mentre Tutti dormivano venne il Suo Nemico, seminò zizzania in mezzo al Grano e se ne andò. Quando poi la Messe fiorì e fece Frutto, ecco apparVe anche la zizzania.

Allora i Servi andarono dal Padrone di Casa e gLi dissero:

Padrone, non hai seminato del buon Seme nel Tuo Campo?

Da dove viene dunque la zizzania?

Ed Egli rispose Loro: un Nemico ha fatto questo.

Ed i Servi gLi dissero: Vuoi dunque che andiaMo a raccoglierLa?

No, rispose, perché non succeda che, cogliendo la zizzania, con essa sradichiaTe anche il Grano.

LasciaTe che l’una e l’altro crescano insieme fino alla Mietitura e al momento della Mietitura dirò ai Mietitori:

coglieTe prima la zizzania e legateLa in fastelli per bruciarLa; il Grano invece riponeteLo nel Mio Granaio”.

-§- Matteo (Vangelo, il): Capitolo XIII, versetti 24-30.

gainhunter

1- No – troppo scassata e compromessa.

2- Ognuno è Artefice del Suo Destino.

サーファー © Surfer [“Siamo Servi inutili. Abbiamo fatto quanto dovevamo fare” – Luca (Vangelo, il): Capitolo XVII, versetto 10 -: ossia, ho soltanto avvisato. Per i Bipidi Terrestri che hanno una Vita normale, standard, che non conoscono il Mondo e come Esso gira, e non vivono di/su teorie, di/su fedi, di/su passioni o di/su sé e ma – soprattutto!]

元サーファー: 1- No – troppo scassata e compromessa.

Ti riferisci a cosa? A Standard Chartered? -> e allora è Barclays?

la tua analisi va molto oltre la questione della finanza, e non sono assolutamente d’accordo sulla generalizzazione. è possibile prendere coscienza delle modalità attraverso le quali si attuano condizionamento e manipolazioni, così come è possibile essere consapevoli delle pulsioni originarie, ed è possibile cambiare idea su tutto, modificare il proprio orientamento e prendere altre decisioni. pertanto direi che una moltitudine di soggetti soccombe ai riflessi condizionati, ma non tutta la specie “homo sapiens” . naturalmente la massa critica che soccombe alle manipolazioni ha un peso determinante, su questo si fonda il fatto che la manipolazione di massa abbia effetto (da millenni). il rilievo non è inutile,, perché può spostare l’asse delle responsabilità da chi esercita la manipolazione, a chi non utilizza la facoltà di venirne fuori. persino i topi di laboratorio riescono a eludere i riflessi condizionati, ci sono studi in proposito. affermare che sia ineludibile, significa esentare dalle responsabilità i sottoposti che si fanno manipolare, e non sono per niente d’accordo

john_ludd@finanza: l’uomo è essenzialmente un pupazzo biologico governato in parte da pulsioni e comportamenti geneticamente determinati al di fuori della sua possibilità di controllo e per il rimanente da condizionamenti sociali ovvero da dove e quando è nato, anch’esso totalmente fuori dal suo controllo.

se nasci in un ambiente favorevole (data, luogo, famiglia, censo) hai qualche possibilità di comprendere alcuni dei meccanismi che portano a ciò che definiamo in senso ampio decisioni. Una volta noti possiamo cercare di resistere ai meccanismi che conosciamo (che sono comunque una modica parte) ma falliremmo. Questa tema compare più voltenel libro di daniel kahneman (pensieri lenti e veloci, tradotto in italiano). Gli psicologi/economisti comportamentali sottopongono anche i propri studenti e colleghi agli stessi esperimenti che attuano su un campione rappresentativo della popolazione. Ebbene malgrado questi siano studiosi della materia ottengono risultati solo marginalmente superiori relativamente ai principali schemi comportamentali. Lo spazio di un blog è estremamente angusto, posso solo limitarmi a qualche definizione che il lettore occasionale, ignorante in materia, trova sensazionalistico. Ti assicuro che non lo è, se non mi credi investi qualche mese del tuo tempo ad approfondire la materia. Dan Ariely professore emerito alla Duke Universityè anche autore di una serie di best sellers su questi argomenti. L’importante è che, prima di giungere a una opinione, per quanto lapidaria per limiti di tempo e spazio, si studi la materia, c’è ampia disponibilità di materiale adatto per il non specialista. Se invece uno è pigro (cioè si inventa scuse tipo non ho tempo per poi cazzaggiare su FB o twitter) allora può sì esprimere la sua opinione ma il suo fondamento è zero, puramente istintivo, come uno psicologo comportamentale potrebbe spiegarti. Ciao.

finché uno continua a leggere teorie invece di decidere chi vuole essere autonomamente sarà sempre un automa. comunque non mi sono spiegata forse bene. chi si fa manipolare è colpevole quanto il manipolato a rompere i coglioni agli altri che non ne vogliono mezza, banalmente era questo il concetto.per esasperare il concetto facendo l’esempio dell’integralismo il popolino musulmano nella mia ottica è responsabile di non aver cambiato idea. non dico come certuni poverini li hanno manipolati .siccome vivono in un ambiente x, chi se ne frega. a me non me ne frega proprio niente.m rompono uguale. e poi come la mettiamo coi manipolatori? sono esenti dal processo?o sono di un’altra specie umana? molto banalmente la mia opinione è che che hanno semplicemente capito come funziona e usano quello che hanno capito per i comodi loro con ogni mezzo a loro disposizione e i pirla beccano.amen.

john_ludd@finanza,

Godot passa a portare il conto

§ C. Chanjaroen (Bloomberg, com, the ), “Barclays private bankers defect before Oversea-Chinese Banking Corp. (OCBC) acquisition” – October 5, 2016

http://www.bloomberg.com/news/articles/2016-10-05/barclays-private-bankers-said-to-defect-before-ocbc-acquisition-itxee7lh

gainhunter

.Hong Kong x ^l°-°l^ x Singapore.

Rammenta cosa (Ti) scrissi – lasciando stare la “filosofia” e la solfa (N_O_N M’INTERESSANO – E NON SONO QUA da DT PER QUELLO):

l- sulla “fotografia” (pari al 2007-2008) – [era il 3 aprile (2016)];

l- “Londra e gl’Inglesi sono fuori – dai giochi; aspettano Come Tutti quelli che “erano” come o con Loro. Tutti” – [era il 24 agosto (2015)].

DB sta lavorando su TRE (3) front office (tO-Ols) – Lì-Là (exclus_IV_E).

サーファー © Surfer [BUSso quando esce (PUBBLICAMENTE – per TUTTI) – l’importante è ricordarsi dei fi_L_i -; SEMPRE. Ed aspettare (Io non Mi dimentico, MAI – sapendo-conoscendo il Padre Nostro e la TRINITA’, tra l’altro)]

UPDATE 1

§- S. Chatterjee, A. Daga, S. Azhar (Reuters, com, THE), “Deutsche Bank’s Asia Pacific wealth management head joining UBS (- source)” – HONG KONG/SINGAPORE: OCTOBER 11, 2016

http://www.reuters.com/article/deutsche-bank-wealth-ubs-group-idUSL4N1CH31T

(UPDATE-) 0 or 2

UBS Group AG, the World’s biggest Manager of Money for the Wealthy, is going downmarket in a bid to scale up.

Starting next month, the Swiss Bank will give some UNITED KINGDOM (UK) customers with as little as £15.000 pounds, or about USD $18.000, access to an online service that invests their money based on information they provide about themselves.

In time, other Countries will be included in the “SmartWealth” platform, with the full UK roll-out set for early 2017.

The project is part of a Global drive to expand the Bank’s Wealth-Management Business, in particular by taking advantage of advances in digital technology.

UBS manages USD$2 trillion of Client Assets, mainly for high net worth and ultra-high net worth People, typically those with at least USD$2 million and USD$50 million respectively to invest.

“This is a growing area for our Business and I see it increasing in relevance, as well as extending to other locations over time”, said Edmund Koh, Head of Wealth Management in the Asia-Pacific Region, who is leading the push.

UBS is also opening its doors to the merely affluent in Germany and Taiwan, through DIFFERENT programs.

Switzerland’s largest Bank is under pressure from record-low interest rates and the growing tendency of the Wealthy to hold cash rather than put their funds to work in trades or other Investments because of economic and political uncertainty.

The Bank’s Wealth-Management unit has repeatedly missed analyst profit estimates, forcing Chief Executive Officer Sergio Ermotti to step up cost cuts, including layoffs.

“UBS is growing mainly because of high and ultra high net worth Clients”, said Andreas Brun, an Analyst at Mirabaud Securities in Zurich.

“It’s little-known in the RETAIL and mass affluent segment OUTSIDE of Switzerland and has low penetration because of that”.

Unlike in traditional Wealth Management, Clients won’t be going into a branch and will be able to manage their Assets entirely online.

While British Customers with just £15.000 pounds will be able to use the platform – a nod to the particularities of the Country’s PENSION SYSTEM – ideally UBS wants to nab People with at least £100.000 pounds to invest.

Other Banks are turning to technology to reach Investors.

Deutsche Bank AG and Morgan Stanley are building Robo-Advisers, algorithms that help People build and manage portfolios with little or no human interaction.

At UBS, “the Investment decision is NOT ultimately made by a robot”, said Dirk Klee, Chief Operating Officer of the Wealth-Management unit.

“These are experts’ opinions delivered through a digital channel”.

Clients will pay more for that.

UBS said it will charge a fee of about 1.7% on Assets for an actively managed portfolio and about 1% for a PASSIVE STRATEGY, or one that MIRRORS MARKET INDEXES.

The fees decrease the more a Client invests.

Robo-Advisers typically cost less than half the fees of a traditional brokerage.

Let’s go on to swing … https://www.youtube.com/watch?v=KWZGAExj-es

サーファー © Surfer [ Sia, “Elastic heart feat” – 2015 °l° AS/LIKE “The salmon dance” (- The Chemical Brothers -) ]

Evvai che scoppia il primo vero bubbone del sitema marcio…la DB coi deliranti 54 MLD di derivati a fare da foglia di fico a 1.800 MLD di impieghi.

Prossimo e definitivo bubbone stramarcio che deve scoppiare é la Bank of England che stampando cartastraccia a go-go da tempo immemore fa da foglia di fico al piu marcio sistema economico del pianeta Terra (1100% di debito aggregato VS il PIL, banche come RBS e Barclay’s nazionalizzate e che fanno 5-7 MLD di perdite all’anno ogni anno ormai da 7 anni, una popolazione che al 70% vive di carte revolving con debiti che non ripagherà mai).