in caricamento ...

Borsa USA e BUYBACK azioni: non può durare per SEMPRE!

La crisi del 2008 ha cambiato molte cose tra cui il nome del principale acquirente di azioni sul mercato americano, che non è più l’investitore tradizionale ma…l’azienda stessa.

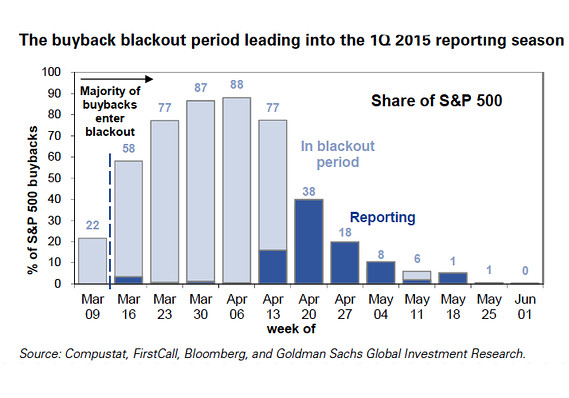

Infatti più volte ho parlato dell’importanza dei buy back per il mercato azionario USA, di come è stato condizionante l’effetto “blackout period” e di quanto peserà ancora per questo 2016 il volume degli acquisti di azioni proprie.

A dire il vero le previsioni portando ad avere un importo di buy back per il 2016 ancora maggiori rispetto al’anno scorso, ma diversi analisti iniziano a storcere il naso, sia perché ormai le aziende sono al top a livello di marginalità degli utili e sia perché i buy back non possono durare all’infinito.

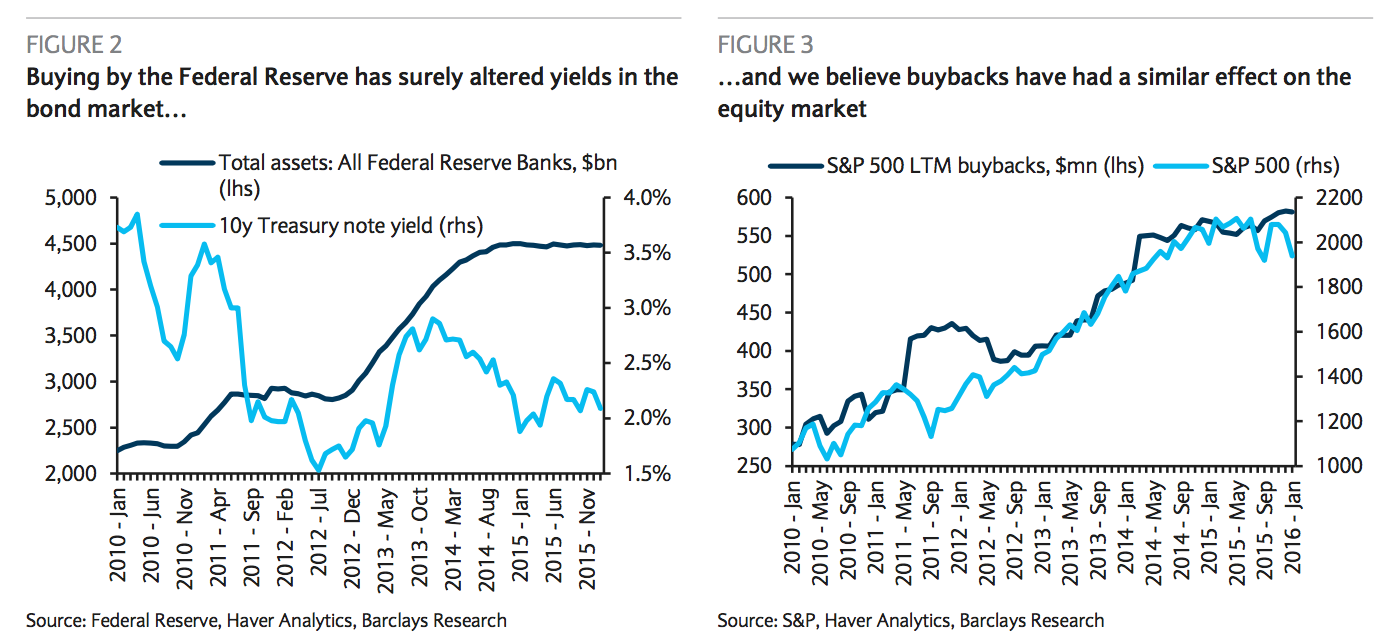

Pensate un po’ secondo una nota di HSBC, i buy back per ciascuno degli ultimi due anni sono stati pari a 500 miliardi di USD, per un importo complessivo dal 2010 pari a ben 2.100 miliardi di USD. Se poi il dato lo si prende dal 2008, l’importo arriva a 2.600 miliardi di USD.

Pensate un attimo quanto possono aver pesato questi acquisti sulle dinamiche della borsa USA e, viceversa, cosa sarebbe potuto succedere se non c’erano questi buyback!

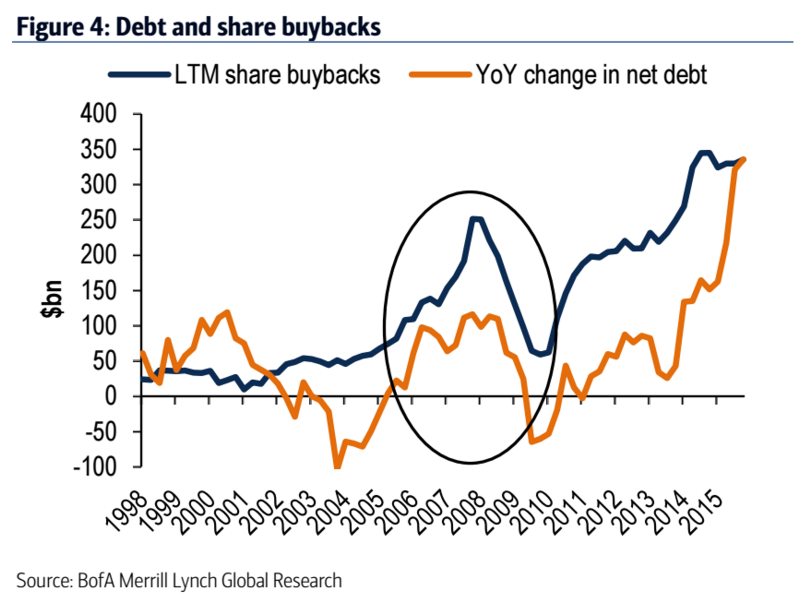

Ma soprattutto, secondo diversi analisti, tra cui quelli di Charles Schwab, questi buy back sarebbero finanziati in parte da cash, ma in parte anche dal debito. Quindi le aziende aumenterebbero la loro esposizione debitoria per comprare azioni.

CHART

Cambiando le condizioni dei finanziamenti, a causa dell’aumento dei tassi USA, potrebbe cambiare le carte in tavole. Da una parte le aziende si finanzierebbero meno per i buyback, anche se per quest’anno sono previsti ancora in crescita, e dall’altra parte, al fine di diminuire l’esposizione al rischio, ci sarebbero rimborsi di finanziamenti e conseguenti vendite di azioni. Non un buon quadro per il mercato azionario.

Inoltre, come ci ha ricordato un lettore in questi giorni (gainhunter), siamo di nuovo vicini ad un’area di BlackOut Period a causa delle trimestrali. Il tutto avviene proprio quando il listino USA si trova a contatto con importanti livelli tecnici. Sarà un caso? Chissà, intanto nel breve a far la differenza potrebbe essere la FED. E poi il resto verrà dopo.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

HOUSE OF CARS 2

Chevron continues to cut spending in order to keep its dividend. The California-based multinational just announced that it would cut its capex in 2017 and 2018 by another 36 percent, bringing annual spending down to between $17 and $22 billion.

JOKE OF THE CENTURY

The US is the new Saudi

OK nelle intenzioni era CARDS e non CARS ma considerando la smisurata bolla subrime sull’acquisto di auto dove i SUV spadroneggiano grazie al cheap oil VA BENE COSI !

Qual è la logica che c’è dietro ai buyback?

Capisco che se un’azienda ha cash in quantità, ora che i tassi sono a zero non ha senso parcheggiarla in titoli governativi, e quindi secondo il mantra “credi in te stesso” vada a investire questa liquidità nelle azioni proprie. Ma in realtà credere in se stessi vuol dire investire nella propria attività, cioè nella ricerca, nell’ampliamento, nella qualità, non nel comprare proprie azioni sui mercati finanziari.

Se scelgono la finanza invece dell’attività tipica (buyback vs growth) vuol dire che non vedono prospettive di ulteriori sviluppi della propria attività, e quindi le “aspettative” non possono essere di ulteriori incrementi degli utili (salvo quelli fatti giocando sul mercato con le proprie azioni).

Non capisco invece perchè alcune società si indebitano per fare i buyback, dov’è il razionale? Se fosse il socio di maggioranza a farlo avrebbe un senso: lo farebbe per ricomprarsi la sua società. Ma se a farlo è la società stessa? Questo mi sfugge…

P.S.: Ottimo post, come sempre

— ” Non capisco invece perchè alcune società si indebitano per fare i buyback, dov’è il razionale? Se fosse il socio di maggioranza a farlo avrebbe un senso: lo farebbe per ricomprarsi la sua società. Ma se a farlo è la società stessa? Questo mi sfugge… ” —

La sparo.

Chi propone i buyback ? Immagino i dirigenti e i componenti del consiglio d’amministrazione lautamente pagati in AZIONI PROPRIE che possono vendere solo dopo determinato tempo , per cui prendono in teoria due piccioni con l’azione. Ricevono il dividendo , che contabilizzano subito , e che ” sistematicamente ” aumenta di anno in anno e possono vantare , nel visualizzare la quotazione , di una plusvalenza al presente teorica. Probabilmente non hanno compreso come ha scritto Danilo nel titolo che l’azienda non è De Beers.

Ciao.

Torno su Philip Morris con un grafico che evidenzia la progressiva e crescita dell’indebitamento a fronte non di investimenti ma bensì di riacquisti di azioni proprie.

La sparo.

2° puntata.

Con parte dei dividendi incassati mi compro un opzione put sulla stessa azione che non posso vendere.

Ubi Amici, ibi opes – Ubi bene, ibi Patria – [Dove stanno gli Amici li stanno i nostri beni – La Patria è dove si sta bene]

Ubicumque dulce est, ibi et acidum invenies – Ubique medius caelus est [Dove c’è dolce troverai anche dell’amaro – Ovunque c’è in mezzo il cielo (Tutto il Mondo è Paese)]

Urticae proxima saepe rosa est [Spesso la rosa cresce vicino alle ortiche]

Ps: in Italia tutti silenti (e BEOTAMENTE plaudenti).

Nessuno ha fiatato, scritto od indagato ancora.

ANCORA!

TUTTI PAPPA E CICCIA, AMORE-VOL-MENTE (COME SEMPRE – inclusi chi si PROFESSA INDIPENDENTE).

[La pratica val più della grammatica – Utile quid nobis novit Deus omnibus horis – Dio conosce cosa è meglio per Noi in ogni momento]

サーファー © Surfer

Philip Morris è un esempio incredibile di politica di Buy Back effettuato attraverso il ricorso al capitale di debito. La figura che riporto ne evidenzia brillantemente la dinamica. In verde sono rappresentati i flussi di cassa operativi generati dalla società, in arancione il CAPEX (molto ridotto). Le colonne azzurre rappresentano le azioni riacquistate dalla società mentre le colonne viola sono i dividendi elargiti ai soci. In rosso l’apertura di nuovo debito. Al fine di finanziare il CAPEX la società non avrebbe nessuna necessità indebitarsi essendo il Cash Operativo ben maggiore del CAPEX. Nonostante ciò, la società ha lanciato negli anni scorsi una politica molto aggressiva di Buy Back azionario affiancata ad una generosa elargizione di dividendi. In tal modo, la società si è trovata costretta a doversi indebitare.