in caricamento ...

Ma la BCE allora a che serve? QE light in vista.

Il Quantitative Easing è atteso con apprensione giovedì prossimo. Ma ci sono limitazioni che potrebbero minare la fiducia nella Banca Centrale Europea e mettere fortemente in dubbio la sua indipendenza. Se il rischio emittente viene “rimandato” alle singole banche centrali, avremo una BCE poco credibile, molto debole e per nulla indipendente.

Il Quantitative Easing è atteso con apprensione giovedì prossimo. Ma ci sono limitazioni che potrebbero minare la fiducia nella Banca Centrale Europea e mettere fortemente in dubbio la sua indipendenza. Se il rischio emittente viene “rimandato” alle singole banche centrali, avremo una BCE poco credibile, molto debole e per nulla indipendente.

Giovedì è atteso da tutti gli operatori e dai risparmiatori con una certa apprensione. Ormai il mercato sconta un intervento della BCE di Draghi. E guai se il buon Mario non agirà in questa direzione. Ma tutti si interrogano sulle tre solite domande: COME, QUANTO, QUANDO.

QUANTO: Dopo mille calcoli ed analisi, come sempre si fanno i conti senza l’oste Draghi, si prevede un QE tra i 500 ed i 750 miliardi di Euro. Ovviamente più alto sarà l’importo e maggiori saranno gli stimoli (e la bolla che ne deriva).

QUANTO: Dopo mille calcoli ed analisi, come sempre si fanno i conti senza l’oste Draghi, si prevede un QE tra i 500 ed i 750 miliardi di Euro. Ovviamente più alto sarà l’importo e maggiori saranno gli stimoli (e la bolla che ne deriva).

QUANDO: il mercato vuole il QE ora, subito, non accetta rinvii, la situazione della deflazione in Eurozona preoccupa non poco (anche se enormemente influenzata dal fattore “petrolio”).

COME: e qui si aprono le più grandi discussioni? Come verrà fatto questo benedetto QE?

Dire che si prenderanno in considerazione SOLO titoli di Stato è da escludere. Sarà sicuramente un mix di diversi tipi di obbligazioni, anche se volumetricamente la parte del leone la faranno i “govies”.

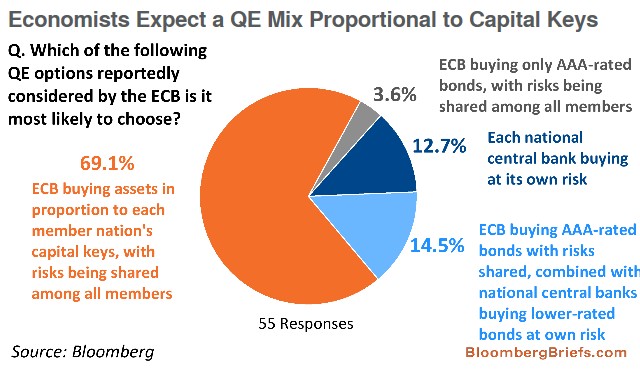

Ma quali saranno i criteri di acquisto? Un sondaggio di Blooomberg ha dato questo esito.

La risposta più gettonata, che è poi quella che anche secondo il sottoscritto è la più papabile, è la seguente: verrà fatta un’operazione tenendo in considerazione la percentuale di partecipazione nel capitale della BCE. Altre soluzioni vedrebbero acquisti proporzionali al volume del debito (il che comporterebbe, ovviamente, una maggiore esposizione sull’Italia) oppure acquisti che dipendono dal rating dell’emittente (e qui il nostro debito verrebbe castagnato di brutto).

La risposta più gettonata, che è poi quella che anche secondo il sottoscritto è la più papabile, è la seguente: verrà fatta un’operazione tenendo in considerazione la percentuale di partecipazione nel capitale della BCE. Altre soluzioni vedrebbero acquisti proporzionali al volume del debito (il che comporterebbe, ovviamente, una maggiore esposizione sull’Italia) oppure acquisti che dipendono dal rating dell’emittente (e qui il nostro debito verrebbe castagnato di brutto).

Quest’ultima ipotesi la scarterei, anche perché sembra ci sia un’ulteriore indiscrezione, che soddisferebbe soprattutto i tedeschi.

QE con limitazioni qualitative: per accontentare la Merkel

Innanzitutto tra gli acquisti verrebbe ESCLUSA la Grecia a causa della complessa situazione politica ed economica.

Ma la cosa più “grave” è che (indiscrezioni) vogliono accollare il rischio emittente sulle singole banche centrali dei paesi.

[…] Secondo una versione riferita ieri dal settimanale tedesco “Der Spiegel”, anzi, la banca centrale di ogni singolo Paese acquisterà e manterrà sui propri libri solo i titoli del proprio Paese: si tratterebbe della soluzione presentata da Draghi al cancelliere tedesco, Angela Merkel, in un incontro a Berlino mercoledì, di cui il Sole 24 Ore ha dato notizia giovedì e che ieri è stato confermato dal portavoce del governo tedesco. All’incontro ha partecipato il ministro delle Finanze, Wolfgang Schaeuble. Non è dato sapere se Draghi abbia fornito personalmente le stesse informazioni agli altri 18 capi di Governo dell’Eurozona. (IS24H)

Questo significherebbe “scaricare” il rischio emittente. E’ come se la Banca d’Italia, per certi versi, facesse il SUO QE sul nostro debito pubblico.

Quindi… a che serve la Banca Centrale Europea? Se così fosse sarebbe un enorme segnale di debolezza della BCE e del sistema Euro, un elemento di sudditanza imperdonabile nei confronti dei teutonici, oltre ovviamente alla totale perdita di quella caratteristica che veniva sventolata con grande orgogli da Draghi, ovvero l’indipendenza.

Ma oramai…vatti a fidare delle banche centrali (vedi il caso SNB).

Ma attenzione: se questa elucubrazione personale diventa un pensiero comune, apriti cielo. I mercati si sono , fino ad ora, fidati ciecamente della banche centrali. Se questo amore viene meno, i mercati finanziari potrebbero subirne pesanti conseguenze.

Mi spiego meglio. I mercati hanno capito che il famoso detto “don’t fight the FED” è assolutamente valido. Fino ad ora questa frase era “citabile” anche per la nostra BCE che con la forward guidance di Draghi ha detto molto ma nel concreto ha fatto MOLTO meno. Se però i mercati si rendono conto che la Bce non è più una guida dominante sui mercati, allora certi equilibri devono essere rivisti.

Poi, sull’efficacia del QE che è tutta da dimostrare in Eurozona, ho già detto.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La nuova guida per i tuoi investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Insomma ritengo che Draghi compia l’impensabile proprio per mantenere quel livello di fiducia necessario nelle banche centrali al fine di mantenere lo status quo.

Anche perché indubbiamente la mossa della banca centrale svizzera… non è stata assolutamente valida in tal senso (la stessa Lagarde si è meravigliata, come confermato da una sua dichiarazione).

Evidentemente non era stata concordata a priori fra banche centrali…

Ottime elucubrazioni Lampo.

Credo che da qui a giovedì ne sentiremo di tutti i colori. Non ci resta che attendere…

Infine bisogna tener conto che la BCE agirà già troppo tardi rispetto al trend deflattivo già in atto.

Per cui è necessaria proprio una scossa più decisiva (e quindi più ingente e a sorpresa) per invertire la rotta, ma soprattutto per ristabilire la fiducia, elemento essenziale per far fuoriuscire l’Europa dalla recessione.

Interessante notare che anche il consigliere della BCE si sia soffermata su questo aspetto:

http://www.advisorperspectives.com/commentaries/blackrock_011715.php

DT, Lampo and Friends:

?sono appesi al cappio o Li hanno appesi al cappio?

[Ps: O-ci-O_ (se)] _Passa il fifty-fifty – i.e., “CPs and FIs” = ECB (&+&) BANCHE NAZIONALI CENTRALI! – i NO-EURO sono definitivamente sterilizzati – ed affossati.

DEFINITIVAMENTE – (a prescindere da come La penso Io, da sempre)!

§_Les joueurs de cartes_§

Study for “The card players”, 1890–1892

Worcester Art Museum, Worcester, Massachusetts

http://www.worcesterart.org/collection/European/1931.104.html

Paul Cézanne

サーファー © Surfer [ http://www.barnesfoundation.org/collections/art-collection/object/6992/the-card-players-les-joueurs-de-cartes?searchTxt=Les+joueurs+de+carte&rNo=0 … 1, 2, 3, 4, 5 oppure 5, 4, 3, 2, 1 – ossia: con un solo “giocatore”, oppure con due “giocatori”, oppure con tre “giocatori”, oppure con quattro “giocatori”; oppure con cinque “giocatori” (e/o viceversa)]

Secondo ormai sono schiavi del mercato.

Secondo voi Draghi può permettersi di fare qualcosa che non sia un QE bello voluminoso nel prossimo meeting?

Immagiantevo la reazione del mercato se “rimarrà” deluso.

(quindi occhio che molto potrebbe già essere scontato).

Leggevo adesso che probabilmente passerà proprio il fifty fifty. Indubbiamente se fosse vera è un’ottima notizia che allontana ulteriormente potenziali speculazioni antieuro.

Ma soprattutto è buona per noi… visto l’ingente debito pubblico che abbiamo.

Intanto abbiamo la conferma dalla stessa Lagarde che non era stata informata della mossa della banca centrale svizzera:

https://mninews.marketnews.com/content/imf-lagarde-not-informed-prior-snb-move-currency

The Royal Family (State) of Qatar has purchased Cézanne’s “The card players” – (one version of the 1892-1893) for more than $250 mln in April 2011 -, from the private collection of the Greek shipping magnate George Embiricos; this is still the highest price ever for one work of art, today.

https://twitter.com/_s_U_r_f_E_r_/status/557336012012421120/photo/1

サーファー © Surfer [What did they play? What they’re playing? What did they’ll play?]

ci sono due punti che non mi convincono: dove è andata a finire l’indipendenza della Banca Centrale se Draghi va a cercare consensi e …. compromessi.. dalla Merkel e Hollande? Se una parte dei titoli comprati da BCE dovrà essere garantito dalle singole banche nazionali (fermo restando che tipo di garanzia potranno dare i periferici ??) non si genera automaticamente un ulteriore deprezzamento del valore dei titoli a più basso rating??

interessanti tutti questi commenti.

sulle decisioni di giovedì di Mr Draghi si è detto di tutto e di più. Mi convince l’analisi di Lampo, ma in ogni modo….. ” chi vivrà vedrà”.

A Surfer : mi hai fatto venire la voglia di visitare il Barnes, dal vivo ! :))

Mi permetto di sbilanciarmi e fornire un altro scenario sulla base di alcuni eventi odierni.

Da indiscrezioni di stampa pare che Draghi abbia avuto un incontro “segreto” (giusto per dar maggiore valore alla soffiata!) con la Merkel e (anche) Hollande in cui abbia fornito dettagli precisi sulla voglia di fare un QE ingente, molto al di sopra di quello che si aspetta il mercato.

Ciò in via indiretta sarebbe confermato da alcune vicende odierne:

1) Hollande si è lasciato scappare la seguente dichiarazione:

HOLLANDE SAYS ECB TO PROVIDE SIGNIFICANT LIQUIDITY TO ECONOMY

Traduzione: la BCE fornirà abbondante liquidità all’economia.

Poi nel pomeriggio, dopo una evidente tirata di orecchi dalla BCE (tale notizia infatti minerebbe l’indipendenza della BCE vista la contrattazione politica con la Germania e perfino la Francia…) si è corretto con un’altra dichiarazione:

HOLLANDE WAS REFERRING TO ‘HYPOTHESIS’ ON ECB QE DECISION

Traduzione: faceva riferimento soltanto ad “ipotesi” sul QE della BCE

In pratica ha fatto peggio, perché, di fatto, ci ha detto tra le righe che il QE è già stato deciso e quindi verrà annunciato. In tal modo la smentita conferma ancora di più la precedente affermazione. Altrimenti che bisogno c’era di sottolineare che erano ipotesi?

– La Bundesbank nella stessa giornata ha affermato che sta usando tutte le sue pressioni per evitare che venga varato un massiccio QE, cercando almeno di ottenere che il rischio degli acquisti dei titoli di stato ricadano sulle rispettive banche centrali e non sulla BCE.

Altro errore perché ci conferma la dichiarazione di Hollande ma ci fornisce anche qualche informazione di più sul QE, ovvero che la BCE avrebbe già deciso di assumersi (in parte o totalmente) il rischio degli acquisti… contrariamente alle aspettative della Bundesbank (ottima notizia per i mercati, visto che non se l’aspettavano, dato che nei giorni scorsi era dato per certo che, in caso di varo, il rischio sarebbe ricaduto principalmente sulle locali banche centrali).

Quest’ultimo è il fulcro del QE per la reazione dei mercati, assieme all’ammontare del QE (l’ideale sarebbe non fornire cifre sull’ammontare ma legarlo al ritorno al target di inflazione del 2% ottimale).

Entrambe le notizie quindi sono molto bullish… e vedremo nei prossimi giorni se sarà così fino a giovedì… dopo probabilmente sulla notizia ci sarà lo storno… anche se mi aspetto che sia minimo, visto l’eccezionalità della notizia rispetto alle aspettative iniziali.

Infine tale scenario sarebbe ulteriormente confermato dalla mossa della banca centrale danese che ha abbassato anche lei il tasso di sconto (mossa simile a quella svizzera), probabilmente per difendersi in vista dell’annuncio del QE e pertanto tentando di indebolire la sua valuta, in vista di una successiva rivalutazione futura per gli acquisti operati della BCE, al fine di non far rallentare troppo la propria economia.

Molto probabilmente domani e dopodomani assisteremo a mosse simili da parte di altre banche centrali… confermando l’ipotesi di un massiccio QE.

Nel frattempo un membro della FED stasera ha dichiarato che probabilmente il rialzo dei tassi USA avverrà più in là nel tempo, visto le mosse delle altre banche centrali (temono una troppo forte rivalutazione del dollaro, causa forte divario che si innescherebbe a livello di tassi)… nei prossimi mesi la tiritera USA continuerà… e pian pianino arriveremo al 2016.

Incomincio sempre più a pensare che l’annuncio di un QE massiccio sia necessario anche per distogliere l’attenzione dall’esito greco… dove Fitch considera improbabile una seconda tornata elettiva dovuta ad un mancato accordo di coalizione al governo (ovviamente per concordare un patto con la Troika).

Se lo scenario descritto è giusto… domani dovremmo assistere ad un forte rialzo negli USA… perché i mercati inizieranno a scontare il rinvio del rialzo dei tassi… e il più ingente QE che significa ancora molta liquidità nei mercati (anche in USA… visto che mi aspetto che la BCE compri anche titoli di stato USA sostituendosi a quello che Russia e Cina non comprano più)