in caricamento ...

WALL STREET: è la normale reazione al primo aumento dei tassi FED?

Abbiamo assistito al sell off finale di questa correzione, oppure siamo solo all’inizio di una correzione ancora peggiore? A conti fatti, sembra solo una reazione analoga a quella già registrata in occasione di ogni precedente primo aumento dei tassi ad opera della FED. . Analisi del COT Report del CFTC. [Guest post]

Cari amici, anche nella settimana appena trascorsa, i mercati finanziari internazionali, come temevamo, hanno palesato ancora un’elevata volatilità, che alimenta e suffraga le infauste previsioni di molti circa le prospettive future degli stessi e dell’economia mondiale.

Lo scenario intermarket, in particolare, ha registrato a sorpresa una marcata correzione delle quotazioni del dollar index, stornato del 2,6 %, ed il rapporto EURUSD è improvvisamente schizzato sino a quota 1,12. Uno sviluppo davvero imprevisto, visto che dopo il primo aumento dei tassi deciso dalla FED molti si attendevano un rapporto di parità tra le due monete. La svalutazione della valuta Usa ha inoltre acuito e reso più evidente l’ormai cronica debolezza delle quotazioni delle commodities, stornate nell’ultima ottava del 4,7 % in termini reali. Ed è proprio lo storno di quest’ultime, pari a circa il 25 % negli ultimi 9 mesi, ad alimentare le ipotesi di una riedizione imminente di quanto già visto nel 2008. Personalmente, non condivido tale ipotesi. Rammento infatti che all’epoca i rendimenti sui bond decennali Usa viaggiavano intorno al 5 %, e la conseguente fuga dal rischio li fece crollare sino a quasi il 2 %. Oggi, invece, dopo anni di quantitative easing, i rendimenti dei bond sono già all’1,86 %, pertanto una nuova fuga dal rischio azionario dovrebbe portare i rendimenti del decennale Usa addirittura sotto zero. Ma è credibile tutto ciò ? A mio avviso, assolutamente no. A differenza del 2008, non vi sono, pertanto, oggi via di fuga dal rischio azionario, a meno che non si voglia ipotizzare l’arrivo dell’apocalisse. In realtà la correzione cui stiamo assistendo sui mercati azionari, altro non è che la reazione dei mercati al primo aumento dei tassi deciso dalla FED nello scorso dicembre. Reazione convulsa, ma molto simile, come dimostra il seguente grafico, a quella registrata in precedenti analoghe occasioni.

Ciò premesso, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 47.537

Large Traders : – 42.374

Small Traders : – 5.163

Dopo l’ultima convulsa settimana, direi che c’era da aspettarselo. Muta, infatti, consistentemente la configurazione del mercato dei derivati azionari Usa. In quest’ultima ottava le movimentazioni sono state, infatti, davvero ingenti, pari a ben 38.865 contratti. In particolare, sia i Large Traders, che cedono ben 27.608 contratti long, che gli Small traders che cedono, a loro volta, 11.077 contratti long, e che passano nuovamente nell’insolita posizione Net short, dopo molte settimane d’incertezza, si arrendono all’evidenza liberandosi di gran parte della loro residua dotazione long. I Commercial Traders, invece, come sempre accade in queste occasioni, fanno incetta di tutti i titoli svenduti loro dagli altri impauriti operatori, ed assumono una marcata e pingue posizione Net Long. Le ingenti movimentazioni di quest’ultima settimana, sembrano davvero esprimere il sell-off finale di questa particolare fase dei mercati azionari. Le mani deboli hanno ormai venduto, credo tutto il vendibile, e pertanto mi attendo che in quest’ottava il mercato azionario Usa confermi e consolidi il doppio minimo di breve in formazione sull’ S&P 500, in attesa che si chiariscano meglio le prospettive future dell’economia mondiale, e che ritorni maggiore fiducia tra gli operatori.

Momento, pertanto ancora difficile ed incerto, che cercherò di tradare con il mio originale trading system, fondato sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima pesante settimana anche il mio portafoglio, denominato “ Azioni Italia – LTM “, ha accentuato le proprie perdite, oggi pari all’ 8,6 %. Perdite consistenti, ma nettamente inferiori a quelle registrate, dal nostro benchmark di riferimento, costituito dal Ftse All Share, pari nel contempo al – 19,04 %. Una sovra- performance del 10,44 %, che anche in un difficile periodo, conferma, a mio avviso, la bontà del nostro approccio. In perfetta coerenza con la vision generale, sopra esposta, in quest’ottava chiudo le residue posizioni short e riporto al 100 % la mia esposizione long sull’equity italiano. Chi desidera approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se lo vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

SP500 crolla per diversi motivi e l’ultimo in ordine di importanza è l’aumento dei tassi di dicembre

al primo posto c’è RECESSIONE UTILI dovuta soprattutto a: forza dollaro! + comparto oil

ridotto male – ricordo che SP500 è ancora molto caro rispetto al P/E atteso 2016

al secondo c’è SENTIMENT RISK OFF (attese ribassiste) alimentato dalla paura cinese, da quella di una recessione economica USA a breve e dalla certezza che la FED non è assolutamente in grado di dare stabilità ai mercati (mai visto un governatore così non-credibile come quello attuale) il tutto condito anche dal timore che possa riveder la luce qualche crack di banca eccellente o simile

ci sono tutti gli ingredienti per l’avvio di un bear market degno di questo nome con storno dai massimi storici di SP500 di almeno il 30% per cui ora potremmo essere solo a metà dell’opera

va da sè che i listini europei che stanno triplicando le perdite di WS ritoccheranno i minimi del 2012 se WS entrasse in bear market conclamato

i listini europei sono già in bear market e ci resteranno per parecchio e meglio non farsi illusioni sulle nuove misure di Draghi

e i grafici della FRED postati da Dream mi sembrano coerenti col sentiment attuale

Rerating dei multipli (gia’ detto..), overcapacity globale e scorte (gia’ detto) inefficacia delle politiche monetarie e fiscali (strastradetto), esposizione all’oil del sistema (gia’ detto) etc etc.

Prima o poi il conto si paga. In Italia aggiungi la disillusione dal sogno renziano e i contenziosi bancari (gia’ detto..a proposito..ma qualcuno si è chiesto come avrebbero fatto le banche ad accantonare e/o spesare 100 mld in 5 anni?) e i venti di guerra….Già ce ne sarebbe per un bear convinto di qualche mese….Ma due opinioni (personali ed opinabili) ovvero un vero rischio ed una opportunità. Il vero rischio riprende una osservazione che feci un annetto fa’. Derivati e compagnia vengono contabilizzati solo per saldo netto delle posizioni e semplicemente si tralascia il rischio controparte……in caso di crisi sistemica lehman sembrerà un gadget. Ci sarà un motivo per cui deutsche b si lamenta tanto. Opportunità: Cheasepeak va a gambe all’aria e ne seguiranno tante altre penso abbastanza in fretta. Almeno nel settore del mining/oil l’overcapacity stà per terminare. Watch the index.

Tutti i fattori e gli squilibri da Voi ricordati ed elencati sono comunque presenti da anni nello scenario economico globale…….e pervicacemente ignorati dai mercati sino a 2 mesi orsono…….il fatto nuovo e scatenante è comunque il primo aumento dei tassi deciso dalla FED dopo ben 9 anni……..diciamo che la signora Yellen ha sbagliato timing…..e tuttavia se ciò serve a toglier dal sistema aziende decotte ed inefficienti…..sopravvissute in questi anni grazie ad una politica monetaria ultra accomodante….ben venga anche questo aumento dei tassi Usa. !!!!

Forse il mercato stà prezzando qualcosa che noi ancora non riusciamo a comprendere…..o forse si….!!! e che si chiama DB!!!! IL rialzo dei tassi,secondo me, ora come ora c’entra ben poco!

la recessione utili non è presente da anni nello scenario economico globale

i mercati ne hanno avuto la certezza solo dal mese scorso

Danilo DT,

Ciò io penso è di scarsa rilevanza….conta molto di più ciò che esprime il prezzo….(molto debole negli anni di salita del dax e anticipatore del ribasso attuale)….in AT è il prezzo che conta…in AC è il tempo che conta. Da un attenta analisi esse combaciano…nuovi minimi dal 2008-09 e i panzer tremano!!!! Cosa penso a scopo puramente didattico…..Lehman II…a tempo debito…

omnia_funds@finanza,

Anche con la perdita di stasera, l’S&P è ancora nel range di correzione dei precedenti aumenti dei tassi Usa……. se andrà oltre allora diventano plausibili anche altre ipotesi…….e presto scopriremo quale altro bubbone cova sotto la cenere.

Solo a parziale sostegno di Lukas dico che chi conta veramente ha già impostato pesanti acquisti ai livelli correnti o poco sotto, ogni mercato ha i suoi, ma non è detto che riescano ad arginare il calo provocato da loro stessi…..basta poco a questo punto per assecondare la corrente….NON sono invece in sintonia con il tuo ragionamento…ma il mio punto di visto conta poco!!!

Se è per questo….anche il mio di punto di vista conta poco……stiamo, mi pare, solo confrontando, peraltro molto cordialmente, le nostre diverse opinioni.

ora è BEAR MARKET secolare, non nel 2010-11-12-13-14-15… al lupo al lupo alla fine è arrivato il lupo. Ciao Lukas e un saluto anche a DT…

Caro Pasolo,mi pare che tu cambi opinione molto frequentemente…….sino a poche settimane fa eri ultra-bullish…..stasera invece parli addirittura di BEAR MARKET SECOLARE

Fino ad aprile, forse maggio tira male…

Poi vedremo!

Ragazzi, permettetemi, è profondamente inutile fare a gara chi è più bravo, chi l’aveva detto, chi ci rimette la strada ad andare a casa.

Credo che sia giusto, per un corretto e costruttivo confronto, cercare di ragionare “da qui in avanti” per poter disegnare quello che potrebbe essere il futuro.

Domani uscirà un post con il mio parere su cosa sta accadendo a livello globale, un parere ci mancherebbe che potrebbe essere sbagliato ed è quindi criticabilissimo.

Credo che le cose che bisogna cercare di scoprire sono:

1) cosa sta realmente accadendo

2) cosa succederà nei prossimi mesi

3) quando arriverà la fine della correzione

4) e se veramente il sistema finanziario è a rischio

Proviamoci….

con rispetto Lukas , ma se guardi il grafico fino a settembre sono stato sempre iper bullish poi lanciai un allert proprio quando quelle due medie si “sfiorarono” in autunno ed in passato il mancato taglio è sempre stata un’occasione per forti ripartenze. Ora finalmente il segnale è scattato e con umiltà seguo il segnale. Dire che spesso cambio idea è intellettualmente provocatorio, ma non fa niente se penso che c’è gente che ha chiamato il bear market dal 2010 o chi profettizzava il petrolio a 200 dollari con la fine della civiltà sempre dal 2010 🙂 un sincero abbraccio perchè mi sei sempre cmq simpatico 🙂

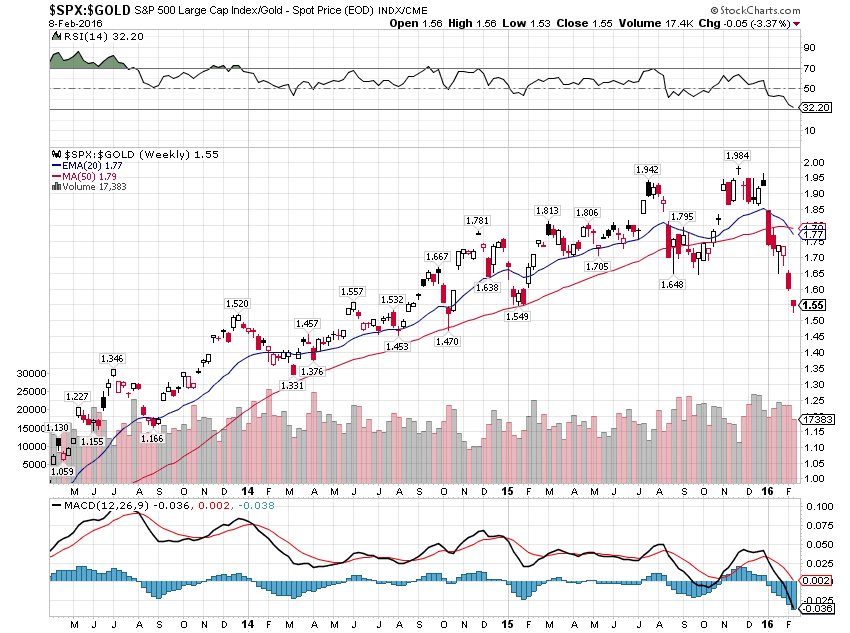

seguo un segnale razionale caro buffet, l’oro è sempre stato il bene rifugio nei periodi di bear market e rapportandolo all’sp500 su un time frame settimanale è sempre stato una buona stella polare. E’ un discorso banale, ma proprio la persona da cui hai preso il nome ama ripetere che nei mercati finanziari si devono fare cose semplici e razionali. Ovviamente se sei più bravo ti invito ad esporti o a non giudicare chi ha coraggio e dice nettamente che prospettive vede. ( dal 2012 fino all’estate scorsa long, settembre short, ottobre long e ora short = 4 posizioni in 6 anni non mi sembrano poi tante…) 🙂

era solo una simpatica battuta la mia…..non certo una provocazione.

Peraltro la simpatia è reciproca.

Ciao Pasolo

l’accetto e cmq è anche il rialzo della media nella richiesta dei sussidi di disoccupazione usa (altro ottimo indicatore) che “sembra” ( stavolta faccio attenzione ) indicare la possibilità di una recessione e forse il petrolio è caduto proprio in previsione di una nuova recessione globale come nel 2000-2003 ( più volte ho scritto che stavamo come nel 1998 o come nella bolla degli anni ’20 e questo riconoscetemelo ). La mia più grande preoccupazione è proprio il binomio recessione-deflazione che ci farebbe piombare nella depressione degli anni ’30 con fallimenti e debiti inesigibili ( banche italiane vendute a tutta forza nell’ultimo mese piene di debiti privati e titoli dell’indebitata italia ). Signori se sono fastidioso scrivetemelo così autorizzo il padrone di casa a non pubblicare più i miei commenti. Un saluto a tutti.

Rispettiamo le posizioni di tutti

Bravi a tutti

Grazie a tutti

e

soprattutto

ragioniamo sul futuro e sui possibili trade vincenti (come DT propone)

Sarebbe molto interessante intavolare una bella discussione sull’argomento.

Al grafico di Lukas, per chi è un po’ più pessimista come me, potrebbe essere contrapporto innanzitutto il concetto di “esperimenti di politica monetaria” (in passato le banche centrali non hanno mai osato tanto, arrivando a certi livelli assurdi di sostegno al mercato… e poi sui fondamentali, aggiungiamo questo grafico che sintetizza bene il problema, tratto da ZeroHedge…

Ovviamente ognuno può dire la sua….