in caricamento ...

RISTRUTTURAZIONE del debito. Ora si va OLTRE le CACs

Sul mio blog avrete letto tanto tempo fa delle clausole CACs, quando nessuno le conosceva e nessuno ne parlava, per ovvie motivazioni. Poi la cosa è uscita fuori progressivamente e oggi è (abbastanza nota). E oggi un nuovo passaggio deve essere commentato.

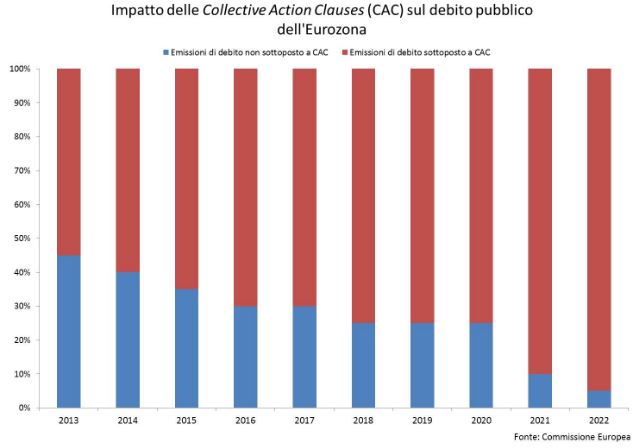

Rinfrescatina sulle “CACs” (Clausola di Azione Collettiva). Una procedura che permette una semplificazione al percorso di ristrutturazione del debito pubblico. Un percorso che può essere applicato solo ai bond emessi DOPO il 2013 e che, comunque, resta abbastanza articolato, rigido e complesso.

In altri termini, anche se venisse applicata, non sarebbe facile renderla efficace in quanto si necessita di una maggioranza dei a favore. Quindi o si pilota l’operazione o diventa difficile trovare risparmiatori che accettano serenamente una ristrutturazione, vi pare?

Bene. E per venire incontro a questo problema, ecco che l’UE trova la soluzione e trova il modo di rendere tutto più agevole. Ma tranquilli, non subito.

LUXEMBOURG (Reuters) – European Union finance ministers are on Thursday discussing new rules that would make it easier to restructure euro zone sovereign bonds, a draft document shows – a move that could drive up yields of high-debt states.

Under the measure, part of a set of reforms that could be approved at Thursday’s meeting, holders of debt issued by one of the 19 euro zone countries would find their power to block bond restructuring or haircuts vastly reduced.

If approved, it would apply to bonds issued on or after Jan. 1, 2022 and with maturities above one year, the confidential document seen by Reuters says. Its proposed “single-limb aggregated voting” structure would allow decisions over bond restructuring to encompass all bonds issued by a state.

Infatti, diventerà possibile arrivare alla ristrutturazione del debito convocando un’unica assemblea degli obbligazionisti (definita “single-limb aggregation voting”), che quindi sarà valida per TUTTE le emissioni (con le CACs ogni singola emissione dovrebbe arrivare alla propria assemblea. Capite che diventa assai macchinoso).

Diventerebbe molto più semplice prendere iniziative invasive su valore nominale, cedola e scadenza. ATTENZIONE: tutto questo dal 2022.

Data che diventa una “dead line” per i nostri BTP? Iniziate a segnarla in agenda.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

IMPORTANTE:

scusate le CACS riguardano solo il debito pubblico italiano o anche quello degli altri stati aderenti all’euro??? germania, francia, spagna ecc ecc (chiaro che a loro non capitera’ mai la misura sembra studiata apposta per i paesi PIGS italia, grecia, malta cipro ecc ecc

GRAZIE a chi mi risponde

kociss01@finanza,

le CACS riguardano tutti gli stati europei ma si sa che i più indebitati sono i pigs

Esatto, CACs per tutti. MA ovviamente avranno impatti diversi a seconda degli emittenti

….puzza tanto di “patrimoniale” …… se passa la legge, probabile fuga dalle obbligazioni….