in caricamento ...

Exit Strategy

Prima di entrare in un trade sono due i livelli che si devono stabilire : lo stop-loss nel caso in cui il mercato ti remi contro e un target al rialzo. In questo modo si può calcolare il rapporto tra rischio-ricompensa.

Ma quando si è dentro ad un trade oltre a stabilire questi due livelli è meglio inserire una specie di rete dii sicurezza che salvi i punti di gain accumulati se il mercato ti gira contro prima di raggiungere il tuo obbiettivo.

.

Per far questo una possibilità è costituita dall’usare i trailing stop, ma questo tipo di stop a me non soddisfa completamente.

Sopratutto se uno vuole provare a testare un trading system meccanico questo non è il mezzo ideale. Ed è per questo motivo che con ProRealTime ( un software gratuito ) ho creato un indicatore chiamato Safe Zone Stop.

Indicatore trovato sul libro di Elder in formato Excel, ( per chi vuole la formula in formato excel basta chiedere ) ne ho convertito la formula in formato Probuilder.

.

Questo indicatore ha due varianti, una per quando si entra short e una per quando si entra long.

Per un giusto utilizzo si devono testare due variabili : il periodo di tempo ( che varia tra i 10 e i 22 giorni ) e il coefficiente ( tra 2 e 3 ).

I valori messi tra parentesi sono quelli più probabili, comunque si possono ( e si devono ) testare anche altri valori, che variano in base alla volatilità del titolo e all’orizzonte temporale del trade.

.

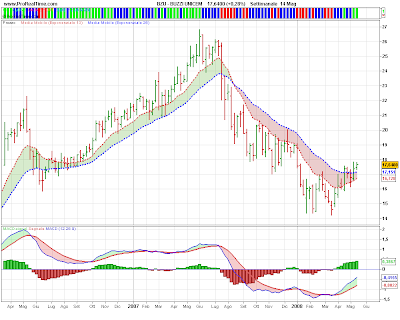

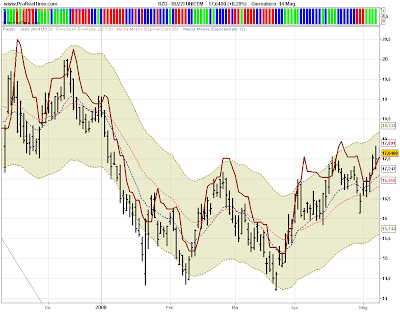

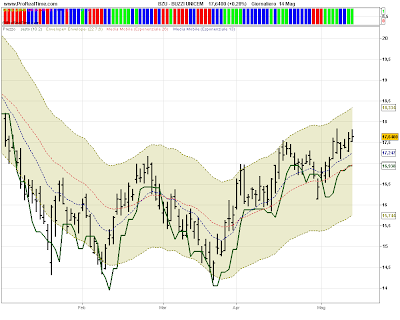

Ora per meglio dare una idea di come si presenta questo indicatore ecco qua sotto 3 grafici di Buzzi Unicem( titolo non scelto a caso ).

.

Questo qui sotto è uno dei possibili utilizzi per questo indicatore.

.

Tipo di trading : swing trading

Orizzonte temporale : breve ( da 1 a 3 settimane )

Titolo Buzzi Unicem : per questo tipo di trading vanno utilizzati titoli liquidi ( meglio se blue-chips ) e inseriti all’interno di una canale ben definito, la cui larghezza è meglio se superiore ai 10 punti percentuale. Nel caso di Buzzi Unicem il canale è di 15 punti percentuali.

.

Segnale di entrata su grafico weekly: per sapere se andare long o short sul titolo si và al grafico weeky e si guarda all’inclinazione dell’EMA a 26. Se inclinata verso l’alto si và long, mentre se inclinata verso il basso si va short.

C’è solo un caso in cui il segnale fornito dall’inclinazione dell’EMA viene snobbato e cioè quando si forma una divergenza bullish ( o bearish ) nel MACD-Histogram, come è successo nel titolo in questione. Dove si può vedere una tripla divergenza rialzista.

.

Segnale di entrata ed uscita su grafico daily : se il grafico weekly da segnali long, si và al grafico daily per decidere quando entrare.

Io quando mi pongo obbiettivi nel breve uso le envelope bands : se il grafico weekly è long si entra quando il prezzo è compreso tra le 2 EMAs e si esce quando il prezzo colpisce la banda superiore, per poi rientrare quando il prezzo ritorna verso le medie mobili.

Mentre se il grafico weekly da segnali short, si entra quando il prezzo è compreso tra le 2 EMA e si copre quando il prezzo colpisce la banda inferiore.

.

Però non sempre i prezzi riescono a colpire la banda superiore o inferiore, ed in altri casi se il trend è forte i prezzi possono restare a contatto con le bande per più tempo.

E per ovviare a questo problema entra in gioco il Safe Zone Stop, che dà segnale di vendita se colpito nel caso in cui il prezzo inverta il corso prima di andare a contatto con le bande.

.

Grafico Weekly

.

Grafico Daily Safe Zone Stop versione Short

Grafico Daily Safe Zone Stop versione Long

.

Formula per ProRealTime:

.

Vai su indicatori e clicchi su nuovo e quindi incolli le due formule creando due indicatori diversi che sovrapporrai sul prezzo.

.

Ecco qui sotto le due formule :

– per quando si và long :

Prima parte :Da inserire nel punto 1 :

_____________________________________________

REM punto secondo

a=DLow(1)

b=DLow(0)

if a>b then

K=a-b

endif

if a<b then

K=0

endif

REM punto quarto

d=DLow(1)

f=DLow(0)

if f<d then

p=1

endif

if f>d then

p=0

endif

REM punto sesto

e=summation[n](k)/summation[n](p)

REM punto settimo

o=DLow(1)-alfa*e

REM punto otto

z=highest[3](o)

return z

_________________________________________________

Seconda parte : Da inserire nel punto 2 dove c’è ottimizzazione variabili : le due variabili, n che è il tempo preso in considerazione ed alfa che è il coefficiente. Basta che vai su aggiungi per inserirle.

Io come predeterminate ho messo n=10 e alfa=2

________________________________________________________________________

_________________________________________________________________________

Per quando si và short:

Parte prima :

_____________________________________________________________________

REM punto secondo

a=DHigh(1)

b=DHigh(0)

if b>a then

K=b-a

endif

if b<a then

K=0

endif

REM punto quarto

d=DHigh(1)

f=DHigh(0)

if f>d then

p=1

endif

if f<d then

p=0

endif

REM punto sesto

e=summation[n](k)/summation[n](p)

REM punto settimo

o=DHigh(1)+alfa*e

REM punto otto

z=lowest[3](o)

return z

____________________________________________________________________

Seconda parte : Da inserire nel punto 2 dove c’è ottimizzazione variabili le due variabili, n che è il tempo preso in considerazione ed alfa che è il coefficiente. Basta che vai su aggiungi per inserirle.

Io come predeterminate ho messo n=10 e alfa=2