in caricamento ...

SVB e SILVERGATE: il sistema bancario messo alla prova del BANK RUN

Ieri sera Wall Street si sono ritrovate in pochissimo tempo a subire una violenta inversione di tendenza perché qualcosa nel sistema girava più a dovere. E quel qualcosa era niente poco di meno che il sistema bancario USA che, in due appendici (sia ben chiaro), ovvero la Silicon Valley Bank e la Silvergate Bank, ha dato segni di grande instabilità.

SILICON VALLEY BANK (SVB)

SVB Financial Group è crollata di oltre il 60% dopo che la banca ha annunciato un aumento di capitale di 2,25 miliardi di dollari dopo aver rivelato una perdita netta di 1,8 miliardi di dollari e aver fornito una guidance annuale e per il primo trimestre negativa a causa dell’impatto dell’aumento dei tassi di interesse.

A differenza della maggior parte delle banche, che sono favorite dall’aumento dei tassi, la SVB ne è “generalmente danneggiata”, afferma Oppenheimer, poiché la sua base di depositi è “generalmente costituita da clienti commerciali che sono sensibili ai tassi”.

Il crollo della SVB ha ulteriormente inasprito il sentiment sui titoli bancari, che sono stati messi sotto pressione da una più profonda inversione della curva dei rendimenti. – foriera di una recessione. (Source)

SILVERGATE BANK

(…) Silvergate Bank ha annunciato che chiuderà.(…) nell’ultima trimestrale presentata a gennaio, la banca aveva evidenziato un’enorme perdita da oltre un miliardo di dollari, frutto anche di una corsa agli sportelli dei correntisti. Nel trimestre in questione, i correntisti spaventati avevano infatti ritirato più di 8 miliardi di dollari dai loro conti correnti (…) Silvergate Bank imputa la chiusura ai “recenti sviluppi normativi e del settore” delle cripto-valute. (Source)

Silvergate Bank chiuderà anche il suo exchange Silvergate Exchange Network, ed ha già approntato una corsia preferenziale per trasferire le cripto-valute verso altri exchange, come Coinbase, Gemini e Kraken.

Vogliamo dare la colpa ad un regime contabile molto favorevole che a volte può rivoltarsi contro di loro? Facciamolo pure. Intanto però il sistema è questo. Troppo accomodante per anni per alimentare la ripresa ed ora, quanto la situazione di complica, tutti i nodi vengono al pettine con le complicanze del caso.

Nell’effettivo che è successo? Dopo la Grande Crisi Finanziaria, alle banche commerciali è stato chiesto di mantenere un Liquidity Coverage Ratio (LCR) superiore al 100%. Ciò significa che devono sempre disporre di attività liquide di alta qualità (HQLA) sufficienti per soddisfare i deflussi di depositi in uno scenario di forte stress.

Ovviamente l’elemento bomba è stato che entrambe le banche hanno dichiarato lo stato di difficoltà nello stesso momento, il che ha generato timori per tutto il sistema bancario USA. Ma è veramente così? Oppure stiamo parlando di due fenomeni marginali del mercato?

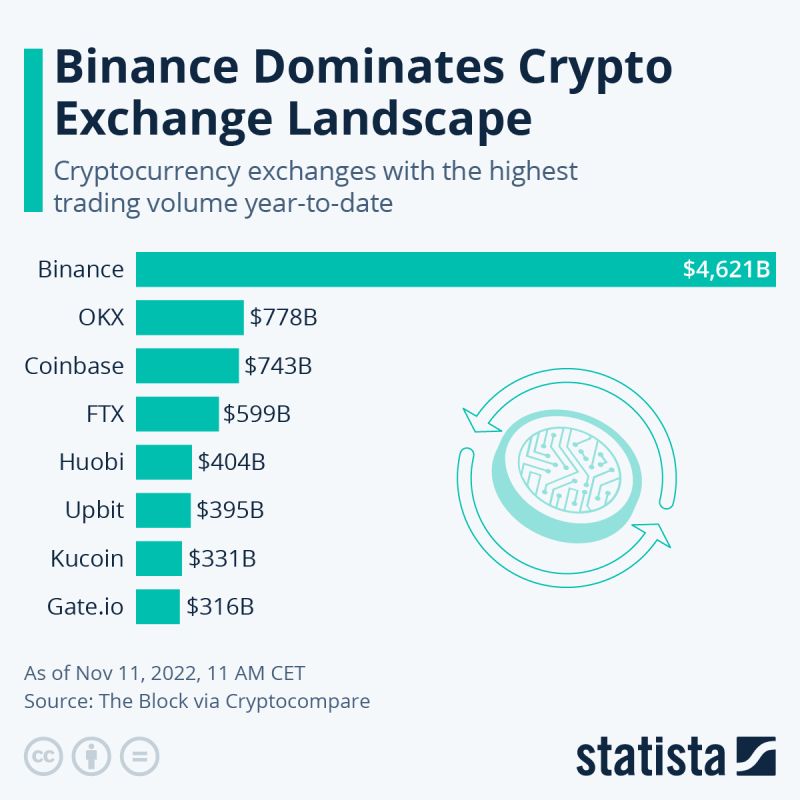

Se guardiamo a Silvergate, possiamo solo dire che FTX aveva tutto un altro peso.

E invece SVB? Eccovi la slide che ve lo spiega

Qui la situazione è decisamente più complessa. E’ la banca nr. 18, e questo potrebbe essere un problema come “effetto contagio”. Ma siamo sicuri che sia veramente a rischio default? Questa banca commerciale ha subìto violentemente l’effetto rialzo tassi come dicevo prima. L’aumento di capitale dovrebbe risolvere tutti i problemi ma l’emotività del momento potrebbe anche generare un “bank run”. E’ questo il problema. Ovviamente SVB ha rassicurato tutti sulla solidità aziendale. Ma si sa, era ovvio che arrivasse questa comunicazione. Quello che occorre adesso è un intervento di sostegno degli organismi centrali che devono entrare a difesa del sistema. Powell, la palla a te. Obiettivo: evitare il bank run.

STAY TUNED!

–