in caricamento ...

Imposta di bollo: arrivano finalmente i chiarimenti!

Lo scorso gennaio avevo scritto due post che cercavano di chiarire i cambiamenti dell’imposta di bollo introdotti dal decreto “Salva Italia” ({1]):

Lo scorso gennaio avevo scritto due post che cercavano di chiarire i cambiamenti dell’imposta di bollo introdotti dal decreto “Salva Italia” ({1]):

Imposta di bollo 2012: novità, dettagli e approfondimenti

Imposta di bollo attività finanziarie: cosa cambia?

Prima di continuare, ricordo brevemente a quanto ammonta l’imposta di bollo da pagare.

La norma recita ([1])

“L’imposta e’ dovuta nella misura minima di euro 34,20 e, limitatamente all’anno 2012, nella misura massima di euro 1.200.”

Secondo le seguenti aliquote:

– 1 per mille annuo per il 2012;

– 1,5 per mille a decorrere dal 2013.

Tali modifiche hanno creato molti dubbi in fase di applicazione, vista anche la complessità della materia.

Infatti la norma stessa rimandava all’emanazione di un decreto attuativo da parte del Ministero dell’Economia e delle Finanza ([2]), varato lo scorso 24 maggio. Chiarisce alcuni aspetti ma lascia ancora diversi dubbi.

Perciò, pochi giorni fa, l’Agenzia delle Entrate ha emanato una circolare esplicativa con l’intento di fornire chiarezza sull’argomento.

Perciò, pochi giorni fa, l’Agenzia delle Entrate ha emanato una circolare esplicativa con l’intento di fornire chiarezza sull’argomento.

La circolare è di ben 46 pagine!

Provo a riassumerne alcuni aspetti, riguardanti la tassazione sulle persone fisiche.

Modalità di applicazione dell’imposta rapportata al periodo di rendicontazione.

La norma ([1]) stabiliva che:

L’estratto conto o il rendiconto si considerano in ogni caso inviati almeno una volta nel corso dell’anno anche quando non sussiste un obbligo di invio o redazione. Se gli estratti conto sono inviati periodicamente nel corso dell’anno, l’imposta di bollo dovuta è rapportata al periodo rendicontato.

Nella circolare viene finalmente chiarito che:

Per il calcolo dell’imposta, come precisato con il DM 24 maggio 2012, occorre fare riferimento all’anno civile.

…

L’imposta relativa agli estratti di conto corrente e alle rendicontazioni di periodi inferiori all’anno deve, quindi, essere determinata in considerazione dei giorni rendicontati.

…

… deve essere effettuato anche per gli estratti e le rendicontazioni emesse in sede di chiusura dei rapporti e per i rapporti aperti nel corso dell’anno.

Ulteriore precisazione:

… qualora, per effetto della commisurazione dell’imposta a giorni, l’importo applicabile sul documento sia inferiore ad un euro il tributo applicabile sarà, comunque, pari a tale importo (1 euro).

Infine:

… in caso di più rapporti di conto corrente o libretti di risparmio intestati al medesimo soggetto, l’imposta deve essere applicata con riferimento a ciascun rapporto.

Vediamo di chiarire, con alcuni esempi tratti dalla stessa circolare, le varie casistiche.

Premetto di fare attenzione alla periodicità della rendicontazione, visto che è un aspetto fondamentale per comprendere le modalità di calcolo della tassazione.

Esempio 1.

Pinco Pallino possiede due conti A e B (con medesima intestazione) presso la Banca del Risparmio. Nel corso dell’anno entrambi hanno avuto un valore di giacenza media pari a € 5.600. La rendicontazione applicata è:

Pinco Pallino possiede due conti A e B (con medesima intestazione) presso la Banca del Risparmio. Nel corso dell’anno entrambi hanno avuto un valore di giacenza media pari a € 5.600. La rendicontazione applicata è:

– trimestrale per il conto A;

– semestrale per il conto B.

L’imposta di bollo viene quindi applicata nel modo seguente:

Esempio 2.

La moglie di Pinco Pallino, Clarabella Apuà, è più ricca del marito. Detiene presso la Banca Sicura due rapporti di conto corrente, A e B, entrambi con rendicontazione trimestrale. Nel corso dell’anno il conto A ha un valore medio di 10.000 euro, mentre il conto B è stato aperto soltanto il 20 novembre, con un valore medio di giacenza pari ad euro 25.000

L’imposta di bollo viene quindi applicata nel modo seguente:

Come avrete notato, l’imposta del conto B viene calcolata, come previsto dalle spiegazioni della circolare, proporzionalmente ai giorni in cui nell’ultimo trimestre il conto è stato aperto.

Esenzione per estratti e libretti con giacenza media non superiore a 5.000 euro.

Il decreto “Salva Italia” ha previsto una soglia di esenzione dall’imposta qualora il valore medio di giacenza, risultante dagli estratti e dai libretti, non sia complessivamente superiore a euro 5.000.

A tal riguardo il decreto attuativo dello scorso maggio ([2]) ha precisato che:

Se il cliente è persona fisica, l’imposta non è dovuta per gli estratti conto e i rendiconti il cui valore medio di giacenza non supera euro 5.000. A tal fine, sono unitariamente considerati tutti i rapporti di conto corrente e i libretti di risparmio identicamente intestati, intrattenuti con la medesima banca, con Poste Italiane spa o emessi da Cassa depositi e prestiti”.

Leggete bene: “sono unitariamente considerati… identicamente intestati… medesima banca…”.

La circolare ([3]) infatti chiarisce:

Ai fini dell’applicazione dell’esenzione, occorre valutare, al termine del periodo rendicontato, la giacenza complessiva dei conti correnti e dei libretti intestati al medesimo soggetto, persona fisica.

A tal fine, devono essere considerati unitariamente tutti i rapporti detenuti dal cliente rispettivamente:

– con la medesima banca;

– con Poste Italiane;

– con Cassa Depositi e Prestiti.

Si precisa che per giacenza media deve intendersi la media dei saldi contabili giornalieri di ciascun rapporto nel periodo oggetto di rendicontazione.

Un esempio chiarisce tutto.

Esempio 3.

Pinco e Clarabella hanno un figlia, di nome Rosa, che frequenta il liceo scientifico “Vercingetorige”. Per le sue piccole esigenze, i genitori le hanno aperto un conto presso la Banca dello Studente, con rendicontazione trimestrale.

Rosa nei primi tre trimestri ha avuto una giacenza media pari a euro 2.000. Grazie alla vincita di una borsa di studio, nel quarto trimestre la giacenza è aumentata, attestandosi ad una media di euro 5.001.

In questo caso l’imposta di bollo risulta:

E’ chiaro che nei primi tre periodi di rendicontazione, essendo il saldo medio inferiore alla soglia di esenzione, non genera il pagamento dell’imposta.

E se Rosa avesse posseduto più conti presso lo stesso intermediario? Come veniva applicata l’esenzione?

Ci aiuta la circolare:

In presenza di più rapporti di conto corrente o libretti di risparmio intrattenuti con la medesima banca, con Poste Italiane spa o con Cassa depositi e Prestiti, con medesima periodicità di rendicontazione, occorre cumulare i valori di giacenza media di ciascun rapporto; se tale valore è superiore a 5.000 euro l’imposta deve essere applicata per ciascuna rendicontazione.

Quindi se Rosa avesse avuto un altro conto, con giacenza uguale al precedente e stessa frequenza di rendicontazione, l’imposta pagata per ciascun conto sarebbe stata uguale al primo. Difatti il cumulo della giacenza media nei primi tre trimestri non avrebbe superato la soglia di esenzione.

Adesso proviamo a complicare un po’ la faccenda (visto che è già così semplice!).

E se la frequenza di rendicontazione fosse stata diversa?

Chiedete al vostro intermediario di cambiarla… perché siete stanchi ed afflitti di perdervi nei meandri del calcolo dell’imposta di bollo! 😳

Sono quasi sicuro che vi comprenderà… visto che anche lui perde parecchio tempo (e risorse), a capire ed applicare la normativa! 🙄

Se ciò non fosse possibile… vediamo cosa dice la circolare ([3]):

Se i rapporti intrattenuti con il medesimo intermediario hanno, invece, diversa periodicità di rendicontazione, al fine di verificare se possa trovare applicazione l’esenzione disposta dal legislatore, occorre valutare, al momento in cui si procede alla rendicontazione di uno dei rapporti, la giacenza media complessiva degli altri rapporti detenuti, determinata in considerazione del medesimo periodo temporale, ancorché per gli altri rapporti non si proceda alla rendicontazione.

In sostanza, ai fini dell’applicazione dell’esenzione, occorre sommare il valore di giacenza medio del rapporto per il quale si procede alla rendicontazione al valore medio di giacenza degli altri rapporti, determinato in considerazione del medesimo periodo temporale, ancorchè per questi ultimi non si proceda alla rendicontazione.

Per i periodi di rendicontazione inferiori all’anno, la misura dell’imposta deve essere rapportata al periodo rendicontato.

Tutto chiaro, vero?

Sono sicuro che non credevate che fosse così semplice! 🙄

Vediamo di capire con un esempio.

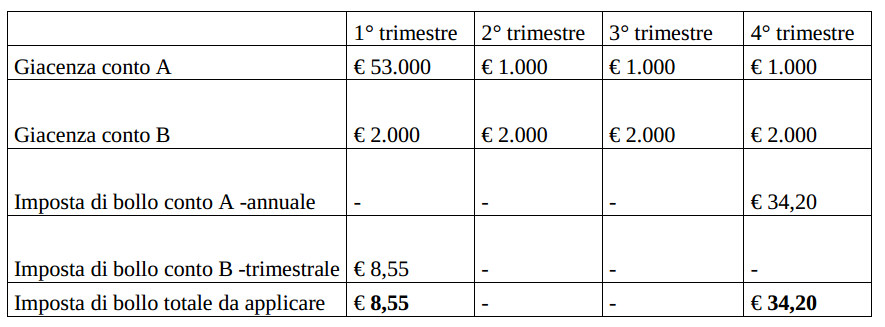

Esempio 4.

Il cugino di Rosa si chiama Fortunato Bollo. Possiede due conti correnti presso la Banca Solida.

Il conto A, con periodicità annuale della rendicontazione, nel primo trimestre ha avuto una giacenza media di euro 53.000, mentre nel resto dell’anno soltanto 1.000 euro. Il conto B, con periodicità trimestrale, ha avuto una giacenza media pari ad euro 2.000 durante tutto l’anno.

L’imposta di bollo verrà applicata nel seguente modo:

Notate che per il conto A, essendo la rendicontazione annuale, paga l’imposta intera, pari a 34,20 euro. Infatti la giacenza media supera la soglia di esenzione (se la rendicontazione fosse trimestrale, sarebbe simile a quella riportata nell’esempio n. 3).

Nel conto B bisogna considerare, come giacenza media, la somma dei rapporti presso lo stesso intermediario nel periodo di rendicontazione più breve: il trimestre nel nostro caso.

Per cui nel primo trimestre la giacenza media ha superato i 5.000 euro: ecco perché il conto B paga un’imposta di bollo (l’importo annuale rapportato al trimestre). Negli altri trimestri, la somma non supera la soglia di esenzione, per cui il Conto B è esonerato dall’applicazione dell’imposta.

Cosa succede se ho il conto in rosso?

A parte gli interessi da corrispondere al vostro intermediario, il fisco vi esonera dall’imposta di bollo.

C’è un però… vediamo cosa dice la circolare:

L’articolo 2, comma 6, del DM 24 maggio 2012 precisa, inoltre, che l’imposta di bollo non è dovuta con riferimento ai conti correnti intestati a persone fisiche qualora il valore della giacenza media risulti negativo. Per tali conti correnti resta comunque fermo l’effetto sostitutivo previsto dalla nota 3-ter all’articolo 13.

Tali conti correnti intestati a persone fisiche, inoltre, non concorrono a formare il valore medio di giacenza ai fini dell’esenzione di euro 5.000.

A tal fine, occorre valutare la giacenza media del periodo rendicontato. Se tale valore è negativo, il conto corrente non deve essere assoggettato all’imposta e non concorre alla determinazione della giacenza media complessiva.

Sono sicuro che avete capito tutto!

Aiutiamoci con l’ennesimo esempio.

Esempio 5.

Il vicino di casa di Pinco Pallino, di chiama Franco Debitore. Presso la Banca del Mutuo Facile detiene due rapporti di conto corrente, con rendicontazione annuale. Il conto A ha una giacenza media annuale negativa pari a euro 3.000. Il conto B invece è in attivo, con un saldo medio pari a 6.000 euro.

L’imposta di bollo che dovrà pagare sarà la seguente:

Quindi per il conto A non paga niente, ma tale giacenza passiva non concorre a diminuire il saldo medio complessivo presso l’intermediario (come spiegato nell’esempio 4).

Ecco perché nel conto B, superando la soglia di esenzione, scatta l’imposta!

Buoni postali fruttiferi.

La circolare ovviamente conferma il loro assoggettamento all’imposta di bollo (era già chiaro).

Ricordo che anche qui è prevista una soglia di esenzione. Il valore complessivo di rimborso non deve superare 5.000 euro.

Importante quanto riportato in circolare:

Si precisa che, ai fini della verifica del limite di esenzione, deve assumersi il valore effettivo di rimborso, al netto quindi degli oneri fiscali, riconosciuto al cliente alla scadenza del titolo.

In parole povere come valore effettivo di rimborso, dovete considerare quanto effettivamente incassate vendendoli (esclusa quindi la ritenuta fiscale, attualmente pari al 12,5%). Altrimenti avremmo una doppia imposizione fiscale (un parte del bollo tasserebbe la ritenuta fiscale).

Il decreto ministeriale dello scorso maggio ([2]) ha inoltre aggiunto quanto segue:

Ai fini dell’esenzione da imposta per valori e buoni postali fruttiferi non superiori ad euro 5000 sono unitariamente considerati tutti i buoni di cui il cliente risulti intestatario presso Poste italiane S. p. a., esclusi i buoni postali fruttiferi emessi in forma cartacea prima del 1° gennaio 2009.

Cosa succede ai buoni antecedenti a quella data?

Non vengono conteggiati per l’esenzione. Infatti la circolare fornisce il seguente chiarimento:

Il valore dei buoni postali fruttiferi emessi in forma cartacea prima del 1° gennaio 2009 non deve essere considerato, dunque, ai fini della verifica del limite complessivo dei 5.000 euro, previsto per l’applicazione dell’esenzione.

Per tali buoni, anche se il valore complessivo è inferiore a 5.000 euro, l’imposta di bollo è comunque dovuta al momento del rimborso e deve essere calcolata, per ciascun anno, applicando al valore nominale del singolo buono, l’aliquota proporzionale dell’1 per mille per il 2012 e dell’1,5 per mille, a decorrere dal 2013. L‘imposta da applicare al momento del rimborso non può comunque essere inferiore all’importo di euro 1,81 e, non trova, pertanto, applicazione la misura minima di euro 34,20.

In pratica, soltanto per i buoni emessi prima di tale data, viene in ogni caso applicata l’imposta di bollo, calcolata in rapporto al loro valore nominale (ovvero sommando il valore riportato su ciascun buono).

Inoltre viene applicato il limite minimo dell’imposta di bollo ordinaria, pari a euro 1,81.

Facciamo un esempio.

Esempio 6.

Pinco Pallino chiede il rimborso dei buoni postali fruttiferi emessi il 1 gennaio del 2008 (antecedenti quindi a tale data). Il loro valore nominale, ovvero la somma del valore stampato su ciascun buono, è pari a euro 2.000.

A seconda di quando si recherà a chiedere il rimborso dovrà pagare quanto segue:

Quindi 2 euro se ne chiede il rimborso quest’anno, 5 euro se aspetta il prossimo (2 euro del 2012 e 3 euro del 2013, visto che il prossimo anno l’imposta aumenta del 50%!), ecc.

E se fossero stati soltanto 1000 euro (oppure 500 euro) di valore nominale?

L’imposta di bollo sarebbe risultata inferiore all’imposta ordinaria di € 1,81.

Per cui per ciascun anno si applica, a decorrere dal 2012, tale imposta minima.

Assenza di rendicontazione.

I buoni postali rientrano nella casistica, prevista dalla normativa, di prodotti finanziari con assenza di rendicontazione.

Infatti, attualmente, non viene inviata alcuna comunicazione alla clientela da parte dell’intermediario (Poste Italiane).

In questo caso la circolare ribadisce quanto già riportato nella normativa:

In assenza di rendicontazioni, l’imposta deve essere applicata al 31 dicembre di ciascun anno e, comunque, al momento dell’estinzione del rapporto.

Per cui, ritornando al caso dei buoni postali, la circolare specifica:

In considerazione di tale previsione, si precisa, dunque, che l’imposta relativa ai buoni postali fruttiferi deve essere determinata con riferimento all’ammontare dei buoni in essere al 31 dicembre di ogni anno. Ne deriva che per i buoni che scadono, ad esempio, nel corso del 2012, non deve essere applicata alcuna imposta mentre per i buoni posseduti al 31 dicembre 2012 e acquistati nel corso dello stesso anno l’imposta è dovuta in misura piena.

Rapporti che iniziano o terminano nel corso dell’anno.

Riguardo ai prodotti finanziari, capita a tutti di aprire/interrompere un rapporto con un intermediario nel corso dell’anno.

In questo caso come viene calcolata l’imposta di bollo?

La circolare dice:

In presenza di rendicontazioni periodiche ovvero di rapporti che iniziano o terminano nel corso dell’anno, l’imposta proporzionale così determinata deve essere rapportata ai giorni del periodo rendicontato.

Quindi, come dicevamo all’inizio, tenendo conto dei giorni dell’anno solare rispetto al periodo di rendicontazione in cui il rapporto è iniziato/cessato.

Per quanto riguarda gli arrotondamenti vale quanto previsto dal DPR n. 641 del 1972 (art. 3):

Le frazioni degli importi dell’imposta di bollo dovuta in misura proporzionale sono arrotondate ad euro 0,10 per difetto o per eccesso a seconda che si tratti rispettivamente di frazioni fino ad euro 0,05 o superiori ad euro 0,05.

rammentando quanto dice la circolare:

... qualora il tributo dovuto sulla singola rendicontazione sia di importo inferiore a 1 euro, l’imposta da applicare deve essere comunque pari a tale importo.

con le dovute eccezioni previste dalla normativa (cambiali, vaglia, ecc. ).

Proviamo a chiarire con un esempio.

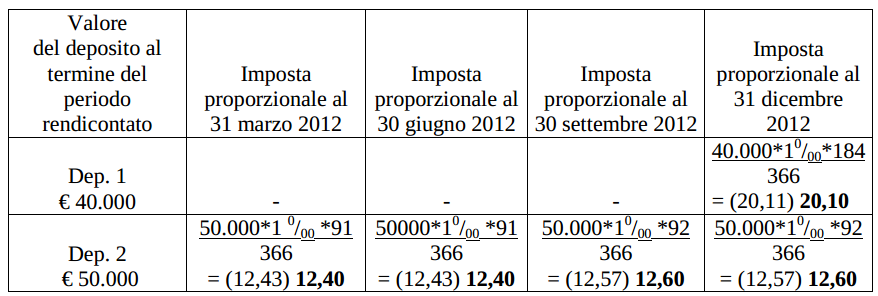

Esempio 7.

Pinco Pallino ha presso il suo intermediario due rapporti di conto titoli.

Il deposito 1, con rendicontazione semestrale, è stato aperto il 1° luglio del 2012. L’ultimo giorno di rendiconto (quindi il 31 dicembre 2012) il valore dei titoli era pari ad euro 40.000.

Il deposito 2, con rendicontazione trimestrale, è stato in essere tutto l’anno, con valore nell’ultimo giorno rendicontato (ultimo giorno di ciascun trimestre) pari ad euro 50.000.

L’imposta di bollo viene applicata così:

Risulta chiaro che il deposito 1, essendo stato aperto solo per il secondo semestre, paga l’imposta in maniera proporzionale ai giorni di tale semestre.

Notare gli arrotondamenti.

Infine è importante ricordare quanto ha previsto il decreto ministeriale ([2]):

Se, in costanza di rapporto, sia all’inizio che al termine del periodo rendicontato non sono presenti prodotti finanziari né sono state registrate movimentazioni nel corso del periodo stesso, l’imposta non è dovuta.

Quindi se avete un conto titoli vuoto (oppure con prodotti finanziari che valgono zero!) e non avete fatto alcuna movimentazione, l’imposta di bollo non è dovuta.

Mi fermo qui con i chiarimenti. Potete approfondire leggendovi la circolare.

Conclusione.

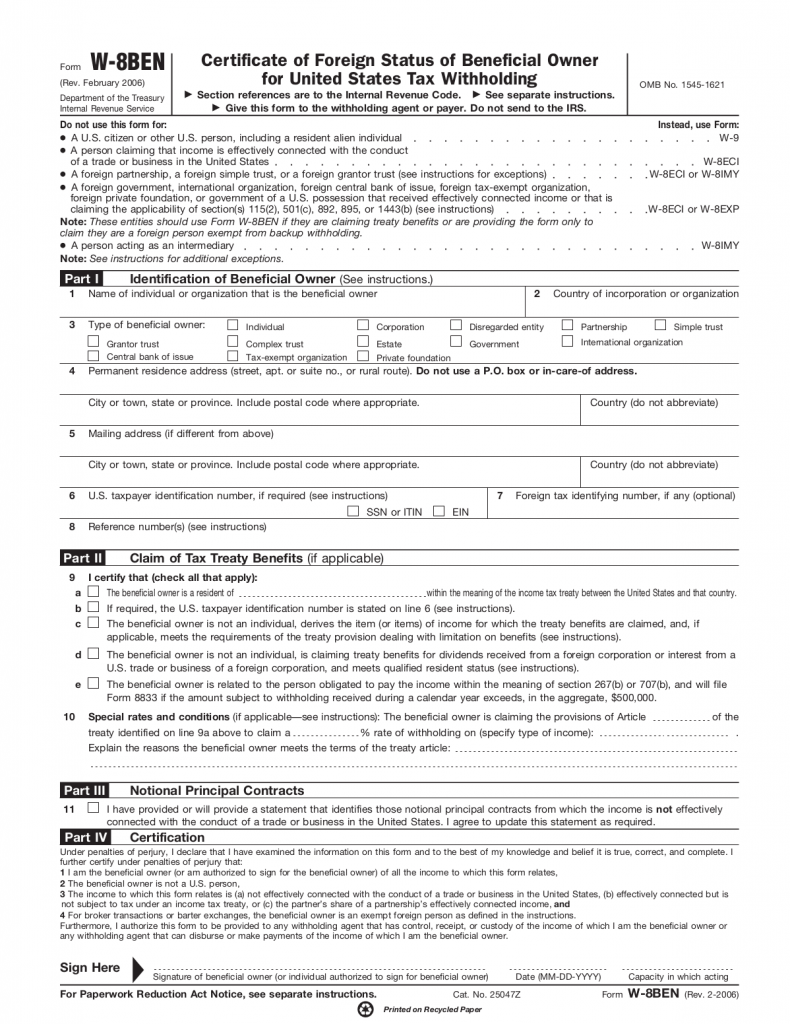

Prima di lasciarvi, vorrei mostrarvi un modello fiscale USA, oltretutto già noto a chi opera sul mercato americano: si tratta del W-8BEN ([4]).

Non preoccupatevi… non voglio spiegarvi a cosa serve.

Volevo farvi notare che consiste in una sola pagina (facciata).

Però le istruzioni per la compilazione sono più lunghe: si tratta di ben 7 pagine!

In fondo all’ultima pagina trovo questa dicitura (la traduco dopo):

The time needed to complete and file this form will vary depending on individual circumstances. The estimated average time is: Recordkeeping, 5 hr.,58 min.; Learning about the law or the form, 3 hr., 46 min.; Preparing and sending the form to IRS, 4 hr., 2 min.

If you have comments concerning the accuracy of these time estimates or suggestions for making this form simpler, we would be happy to hear from you. You can email us at …

Traduco:

Il tempo necessario per compilare e presentare il modulo varia a seconda della situazione personale. Il tempo medio stimato è: Tenuta della contabilità, 5 ore, 58 min, Comprendere la normativa ed il modulo, 3 ore, 46 minuti, Compilazione ed invio del modulo all’IRS, 4 ore, 2 minuti.

Se avete osservazioni relative alla precisione delle tempistiche suindicate o suggerimenti per rendere questo modulo più semplice da compilare, saremo lieti di essere contattati. È possibile inviare un’e-mail a …

Pensate: ci sarà una commissione che calcola tale tempistica, in maniera da far perdere meno tempo possibile al cittadino… e, al contempo, disincentivando l’evasione fiscale.

Visto che è Natale permettetemi di esprimere un desiderio per Babbo Natale (sì lo so: sono un po’ grandicello…  ):

):

Quando avremo anche noi un fisco così, con moduli semplici, istruzioni chiare?

Ma soprattutto assenza di circolari di decine di pagine (dopo ben quasi un anno dall’entrata in vigore di un provvedimento)?

Buona riflessione.

Lampo

P.S.

I nomi delle persone e degli intermediari sono di pura invenzione.

Sostieni I&M. il tuo contributo è fondamentale per la continuazione di questo progetto!

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI| e seguici su TWITTER per non perdere nemmeno un flash real time! Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Fonti e approfondimenti:

[1] Decreto-Legge 6 dicembre 2011, n. 201, convertito, con modificazioni, dalla Legge 22 dicembre 2011, n. 214. In particolare l’art. 19 avente titolo “Disposizioni in materia di imposta di bollo su conti correnti, titoli, strumenti e prodotti finanziari nonche’ su valori “scudati” e su attivita’ finanziarie e immobili detenuti all’estero”, che ha modificato l’art.13 della tariffa allegata al decreto del Presidente della Repubblica 26 ottobre 1972, n. 642 denominato “Fatture, note, conti ed estratti di conti”.

[2] Ministero dell’Economia e delle Finanze – Modalita’ di attuazione dei commi da 1 a 3 dell’articolo 19 del decreto-legge 6 dicembre 2011, n. 201, in materia di imposta di bollo su conti correnti e prodotti finanziari (decreto del 24 maggio 2012 pubblicato sulla G.U. n. 127 del 1 giugno 2012).

[3] – Agenzia delle Entrate – Circolare n. 48/E (21 dicembre 2012).

[4] – Department of the Treasury Internal Revenue Service – W-8BEN e Istruzioni compilazione (febbraio 2006).

“L’Italia è una repubblica democratica, fondata sul lavoro”.

Lavorate e… zitti!

domanda: un” fortunato” o “sfortunato” (dipende dai punti di vista!!!) ha € 800000 in una banca e altrettanti in un’altra banca ( presupponiamo un mix di titoli, conti deposito, PCT, fondi, Etf, etc); ognuna delle due banche applica il bollo, per cui lo” sfortunato” va a pagare più dei € 1200 previsti come tetto massimo o mi sbaglio?

Come è evitabile una situazione del genere?

Premettendo che non sono un fiscalista, la norma è chiara e applica l’imposta per ciascun rapporto presso lo stesso intermediario. Quindi per usufruire della soglia massima, che vale solo per il 2012 (il prossimo anno, fra qualche giorno, non c’è più e, contemporaneamente, l’imposta aumenta del 50%!) dovrebbe concentrare i soldi presso uno stesso intermediario (con il rischio che ne consegue, con somme così ingenti, puntare su un unico interlocutore… ma per fortuna non è un mio problema!).

Chi invece ha pochi soldi investiti, dovrebbe fare il contrario, suddividendoli presso più intermediari in modo che presso ciascuno di essi abbia meno di € 5.000 investiti. Il problema è che, quasi sempre, le commissioni e costi per aprire più rapporti costano di più rispetto all’imposta di bollo scampata.

Non c’è dubbio che, sotto questo punto di vista, la norma l’abbiano pensata bene.

Non mi meraviglierei infatti se il prossimo anno, inseriscano una soglia massima (come per il 2012 per intenderci) per agevolare i più ricchi (che sono sicuro la spingeranno), visto che poi ci sarà l’ulteriore tobin tax che inciderà non poco.

Io mi aspetto il prossimo anno una bella fuga di capitali (regolari), simile a quello che sta avvenendo in Francia. Preciso che lo dico in maniera neutrale.

Però, visto che tengo costantemente la contabilità del mio piccolo portafoglio investimenti, mi rendo conto anche di quante tasse quest’anno ho pagato sui guadagni realizzati a fatica (e per fortuna che si tratta di guadagni!) e quanti ne ho anticipati (visto che ho anche accumulato minusvalenze), superando di gran lunga le commissioni. Se poi aggiungo che si tratta di un portafoglio nato da risparmi pluriennali, quindi reddito già tassato (e sudato), penso sempre più che sarebbe meglio investirlo in altro (beneficenza compresa… che già svolgo nel mio piccolo).

Ma il fisco probabilmente non comprende quanto sia difficile per un piccolo investitore, riuscire a rimanere in attivo, eliminate commissioni, costi bancari, tasse sul capital gain, imposta di bollo, tobin tax (dal prossimo anno), ecc.

specialmente con il rischio che spesso si assume avendo pochi strumenti di difesa a disposizione e mille sirene che urlano di comprare il loro “prodotto”. Se poi teniamo conto della minuscola percentuale di persone che guadagnano dai propri investimenti… ha anche molta probabilità a sfavore (a tal proposito provate a vedere le percentuali di rendimento degli hedge fund del 2012 per crederci… e loro hanno mezzi molto superiori ai nostri).

Quindi, per farla franca, deve perdere anche parecchie risorse ad aumentare le proprie conoscenze economiche, tecniche analitiche dei mercati, ecc. impegnando un sacco di energie e soprattutto tempo, che potrebbe dedicare ad altro (ad esempio alla famiglia). Io spesso la sera, invece di guardare la televisione o leggere… programmo indicatori, leggo report finanziari (spesso per capire cosa non fare), oltrepassando spesso la mezzanotte. E il mattino dopo devo andare comunque a lavorare e tornato dal lavoro, cucinare (un’altra mia passione)… e vivere.

Per fortuna che eliminando del tutto la televisione… rimane molto tempo!

Quando avremo anche noi un fisco così, con moduli semplici, istruzioni chiare?

quando i commercialisti cesseranno di essere una lobby… il governo Monti ha richiesto commenti in merito alla semplificazione fiscale proprio ai commerciaisti, che vivono sopra la complicaione dele norme, non ai cittadini o ai contribuenti. se si fosse rivolta ai contribuenti, io credo almeno avrebbero potuto dire:vorrei essere in grado di farmi un 730 autocompilato, senza spendere i soldi del caf . pochi cittadini italiani avrebbero potuto andare oltre questo, ormai l’ignoranza aministrativa ha raggiunto livelli abissali,ma spererei almeno che non si sia diffusa la rassegnazione. Befera ha detto : vorrei una dichiarazione di (una pagina?non ricordo il commento esatto) .perchè dove stava durante l’altra legislatura?di chi è la colpa?se la colpa non è sua,e non decide un c…o, allora i soldi che piglia, cosa li piglia a fare?questo per dire,per inciso, che hanno aumentato a dismisura le remunerazioni dei dirgenti pubblici,ma rispetto a40 anni fa,quando erano remunerati poco più dei livellati, cosa è cambiato?

Mi fa piacere che hai compreso la mia provocazione: infatti hai centrato il punto! 😉

La risposta alla tua domanda finale la trovi nel “Gattopardo”. Il problema, come evidenziato dal post, è che oramai non riusciamo neanche più a star dietro alle norme che varano, figurarsi farle rispettare…

C’è voluto un anno per avere i chiarimenti su qualcosa di così apparentemente semplice… e tieni conto che, vista la complicazione della norma sul bollo, ci sarà sempre qualche caso che non è chiaro come risolvere… poi gli intermediari dovranno aggiornare i software, e per farlo, ci vorranno mesi, poi, nel frattempo, la norma potrebbe cambiare, poi, poi poi… e appunto “bisigna cambiare tutto per non cambiare nulla” 🙄

BANCA A 80000 € bollo dello 0,10% per mille = 80 €

BANCA B 80000 € bollo dello 0,10% per mille = 80 €

UNICA BANCA 160000 € bollo dello 0,10% per mille = 160 €

Il calcolo cambierebbe se il sig. rossi mario disponesse di valori oltre il 1 mln di €

BANCA A 1000000 € bollo 1000 €

BANCA B 300000 € bollo 300 €

Totale dovuto all’erario 1300 € contro 1200 € dovuti come tetto massimo.

Ok

complimenti Lampo per questo dettagliato lavoro.

purtroppo ho sentito anch’io del possibile tetto e/o soglia massima di pagamento per l’anno venturo…. a beneficio dei più ricchi.

in ogni modo avere qualcosa al giorno d’oggi è diventato penalizzante: una gabella dietro l’altra, e per i “medi” non ci sono vie d’uscita di sicurezza. Si paga!

le uscite di sicurezza sono ad esclusivo uso dei super paperoni.

non è un lamento, è solo una constatazione. 👿

Il tetto secondo me non viene messo a beneficio dei più ricchi, ma per cercare di evitare l’esportazione di valuta tramite societa estere, penserete mica che i vari personaggi noti come maglioncino o un noto editore di giornali di pseudo sinistra non sappiano bene come funziona. chi ha milioni di eur non è scemo da non diversificare in più banche e in più stati. Perfino il geab 70 indica di avere conti in più banche e almeno due stati, non per motivi fiscali ma per diversificazione del rischio.

Ma per i conti esteri dichiarati valgono le stesse regole?

La circolare dice:

“Rilevano, ai fini dell’applicazione dell’imposta di bollo, di cui all’articolo 13,

comma 2-ter della Tariffa anche i prodotti finanziari detenuti all’estero che siano

oggetto di un contratto di amministrazione con una società fiduciaria residente o

che siano custodite, amministrate o gestite da intermediari residenti. In relazione

a tali prodotti, non trova dunque applicazione l’imposta sulle attività finanziarie

detenute all’estero in quanto tali attività non si considerano detenute all’estero.”

Babbo Natale… quando porti “Don’t tread on me!!!” anche in Italia???

Buon Natale… a quelli buoni!!!