Il modello intermarket descritto da Martin Pring cerca di classificare il ciclo economico in più fasi, ognuna caratterizzata da una precisa impostazione, rialzista o ribassista, del mercato obbligazionario, azionario e delle materie prime. Si può trarre beneficio da questa classificazione, modificando nelle diverse fasi l’asset allocation dei propri investimenti.

La fase 1, classificata “di inizio contrazione economica” prevede un’inversione rialzista del mercato obbligazionario evidenziando l’attenuazione delle pressioni inflazionistiche ed una prosecuzione della fase ribassista dell’azionario e dei prezzi delle materie prime.

La fase 2 “di massima intensità della recessione economica” vede l’inversione rialzista del mercato azionario, grazie alla riduzione dei tassi di interesse ed il miglioramento delle condizioni economiche, mentre il mercato obbligazionario continua la fase rialzista cominciata nella fase precedente. L’unico mercato a proseguire nel ribasso è quello delle materie prime.

La fase 3 “di inizio della ripresa economica” mostrano l’inversione rialzista anche del mercato delle materie prime; a questo punto tutti e tre i mercati risultano orientati al rialzo.

La fase 4 “di espansione economica”, a causa della ripresa dell’inflazione, vede la prima inversione ribassista che riguarda il mercato obbligazionario, a causa dell’intensificazione delle pressioni inflazionistiche. Il mercato azionario e delle materie prime continuano nella loro corsa rialzista.

La fase 5 “di massima intensità dell’espansione economica” prevede un’inversione ribassista anche del mercato azionario, anch’esso sensibile all’andamento dei tassi di interesse e scontando il peggioramento delle condizioni economiche. A questo punto solo il mercato delle materie prime resiste al rialzo.

L’ultima fase 6 “di rallentamento della crescita economica” evidenzia un orientamento al ribasso di tutti e tre i mercati.

La “vita media” del ciclo economico sopra descritto si estende a circa 4 anni. Si sottolinea, inoltre, che l’oro, anticipatore delle materie prime (come descritto più avanti), tende a svoltare verso il basso, e verso l’alto, subito dopo il mercato azionario.

Vediamo ora, negli 8 cicli economici completi vissuti tra il 1948 ed il 1990 di quanto i 3 mercati hanno anticipato i punti di svolta :

– il mercato obbligazionario ha anticipato in media di 27 mesi i punti di svolta superiori e di 7 mesi quelli inferiori;

– l’indice azionario S&P 500 ha anticipato in media di 9 mesi i punti di svolta superiori e di 5 mesi quelli inferiori;

– il mercato delle materie prime ha anticipato i punti di svolta superiori in media di 8 mesi e di 2 mesi quelli inferiori.

Quanto sin qui descritto mette in evidenza come nelle fasi di espansione economica l’aumento dei prezzi delle materie prime contribuisce alla crescita dell’inflazione con la conseguenza di un aumento dei tassi di interesse e dei rendimenti obbligazionari che provocano un’immediata “svolta” ribassista nelle quotazioni obbligazionarie che a loro volta contribuiscono ad un ribasso del mercato azionario; al contrario nelle fasi di contrazione economica i prezzi delle materie prime tendono al ribasso contribuendo ad una diminuzione dell’inflazione e provoca una politica ribassista dei tassi di interesse (con conseguente ribasso dei rendimenti obbligazionari) con chiare immediate implicazioni rialziste nelle quotazioni obbligazionarie ed azionarie.

Dunque le materie prime provocano un movimento analogo dei rendimenti obbligazionari ed opposto delle quotazioni obbligazionarie mentre le quotazioni obbligazionarie e quelle azionarie tendono invece ad esprimere andamenti analoghi. Ogni significativa divergenza deve essere interpretata come un segnale di possibile inversione di tendenza delle quotazioni azionarie.

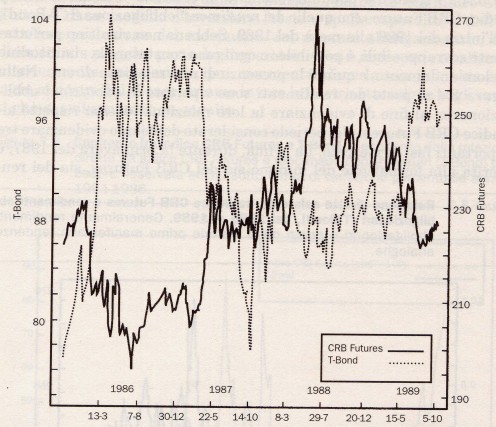

La relazione più importante fra quelle individuate responsabile delle tendenze che poi via via si sviluppano altrove è quella tra quotazioni obbligazionarie (ad esempio utilizzando come riferimento il future sul titolo trentennale T-Bond) ed il mercato delle materie prime (ad esempio utilizzando come riferimento il future CRB). Inoltre il mercato delle obbligazioni spesso svolge un ruolo anticipatore nei confronti dei corsi azionari (ad esempio utilizzando come riferimento l’indice azionario Dow Jones Industrial Average).

Volendo utilizzare queste relazioni si può affermare che ogni segnale d’acquisto sul future CRB dovrebbe quindi esser confermato da un opposto segnale di vendita sul T-Bond che potrebbe anticipare un successivo segnale di vendita sul Dow Jones.

A comprova ed esempio di quanto sin qui affermato si può rilevare come la crescita dei prezzi delle materie prime degli anni settanta provocò un aumento dell’inflazione e dei tassi di interesse con conseguente ribassi nelle quotazioni obbligazionarie ed azionarie.

I due minimi ciclici delle quotazioni obbligazionarie nel 1970 e 1974 anticiparono analoghi minimi del mercato azionario.

Nel 1980 i prezzi delle materie prime raggiunsero il loro massimo ciclico anticipando di circa un anno il minimo del 1981 del mercato obbligazionario. Questi due eventi furono la base della creazione del contesto favorevole alla crescita del mercato azionario che nel 1982, dopo un minimo ciclico, iniziò una rilevante e continua fase rialzista culminata nei massimi del 1987.

Anche gli avvenimenti di quest’anno, infine, sono una prova dell’interdipendenza tra i diversi mercati con :

– un minimo del future CRB e, dunque, la sua successiva inversione rialzista avvenuta a metà del 1986;

– una successiva caduta delle quotazioni obbligazionarie e contemporanea continua crescita del future CRB durante il primo semestre del 1987;

– la successiva caduta del mercato azionario nell’ottobre 1987 (dove in un solo giorno, il 19 ottobre, l’indice Dow Jones registrò un crollo di circa il 23%.

FIG.1: Confronto fra indice Dow Jones e T-Bond dal 1982 al 1989 : entrambi manifestano andamento analogo sebbene il mercato obbligazionario tenda ad anticipare quello azionario – da notare la caduta nel 1987 prima del T-Bond e solo dopo qualche mese, del Dow Jones.

FIG.2: Relazione inversa tra future CRB e quotazioni obbligazionarie (T-Bond) dal 1986 al 1989.

Si può anche notare che, come dimostrato dai mesi precedenti il crash del 1987, la tendenza primaria dei due mercati azionario ed obbligazionario è destinata a proseguire fino a quando l’andamento delle quotazioni obbligazionarie, tendenti ad anticipare il mercato azionario, non conferma più il movimento in atto.

Altra relazione da non tralasciare è quella tra i tassi di interesse ed il mercato azionario : dopo l’innalzamento per 3 volte consecutive del tasso di sconto, negli ultimi 70 anni, nelle 12 volte in cui tale avvenimento è accaduto, ha sempre provocato entro breve un ribasso del mercato azionario.

Dal dopoguerra ad oggi gli indici azionari hanno svoltato verso il basso in media 6 mesi prima dell’inizio della fase recessiva ed invertito dai minimi mediamente sempre con 6 mesi di anticipo sul termine della recessione. I massimi del mercato obbligazionario, che generalmente anticipano la fase recessiva, risultano associati in genere ad una fase di rialzo delle materie prime. Nei periodi di recessione, viceversa, la caduta dei prezzi delle materie prime si verifica in corrispondenza del minimo ciclico delle quotazioni obbligazionarie.

Anche il dollaro influisce (ci vuole comunque molto tempo) il mercato obbligazionario ed azionario: infatti, una sua diminuzione di valore, contribuendo ad accentuare le pressione inflazionistiche attraverso l’aumento dei prezzi delle materie prime, provoca un effetto ribassista sui mercati mobiliari (obbligazionario ed azionario); al contrario l’aumento della valuta statunitense esercita un effetto rialzista sui mercati mobiliari nel momento in cui i prezzi delle materie prime si orientano verso il basso.

Tra tutte le materie prime, l’oro è quella che risulta più sensibile all’andamento del dollaro: un’inversione di tendenza della valuta statunitense produce quasi contemporaneamente un’inversione di tendenza dell’oro nella direzione opposta. L’oro, inoltre, possiede l’importante caratteristica di anticipare l’andamento dell’intero mercato delle materie prime.

L’oro, infatti, tende ad anticipare di circa 4 mesi i prezzi delle materie prime nei punti di svolta intermedi e di circa un anno nei punti di svolta primari rappresentando l’anello di congiunzione tra l’andamento del dollaro e quello dell’indice Future CRB; l’oro, inoltre, misura il livello delle aspettative inflazionistiche degli operatori (non reagisce alle condizioni correnti dell’inflazione) : i suoi minimi si verificano in occasione della crescita delle tensioni inflazionistiche mentre i massimi si sviluppano in occasione dell’attenuazione delle aspettative inflazionistiche.

L’andamento dei prezzi delle materie prime, quindi, si ripercuote dopo alcuni mesi sul livello generale di beni e servizi, sia alla produzione, sia al consumo.

Si può constatare, infine, la generale somiglianza degli andamenti dell’inflazione di ciascun paese industrializzato tanto da far emergere una sua tendenza “globale” : essa tende ovviamente ad influenzare la tendenza globale dei rendimenti obbligazionari e di conseguenza del mercato azionario globale.

In genere, riassumendo le relazioni sin qui segnalate, è possibile individuare una sequenza precisa dell’andamento dei diversi settori finanziari nei punti di svolta primari :

– l’aumento dei tassi di interesse provoca la svolta verso l’alto del dollaro;

– l’oro svolta verso il basso;

– l’indice future CRB delle materie prime svolta verso il basso;

– i tassi di interesse raggiungono il proprio massimo svoltando quindi verso il basso; i corsi obbligazionari raggiungono il proprio minimo svoltando quindi verso l’alto;

– il mercato azionario svolta verso l’alto;

– la diminuzione dei tassi di interesse provoca la svolta verso il basso del dollaro;

– l’oro svolta verso l’alto;

– l’indice future CRB delle materie prime svolta verso l’alto;

– i tassi di interesse raggiungono il proprio minimo svoltando quindi verso l’alto; i corsi obbligazionari raggiungono il proprio massimo svoltando quindi verso il basso;

– il mercato azionario svolta verso il basso;

– l’aumento dei tassi di interesse provoca la svolta verso l’alto del dollaro e così via.

Per quanto riguarda l’azionario si sottolinea che le inversioni di tendenza espresse dal settore bancario/finanziario e delle utility (settori legati alle obbligazioni e tassi di interesse) anticipano generalmente quelle dell’intero mercato (hanno la funzione di raccordo tra settore obbligazionario e azionario).

Si può dunque affermare l’esistenza di una relazione inversa tra settore azionario bancario/finanziario/utility e materie prime ed una relazione diretta tra indice azionario bancario/finanziario/utility e quotazioni obbligazionarie.

Altra relazione che si può osservare è quella tra DJ Industrials Average e DJ Transportation Avarage; la Dow Theory stabilisce che i due indici debbano esprimere la medesima tendenza, lo sviluppo di eventuali divergenze indicherebbe l’inversione della tendenza primaria del mercato azionario.

Altra interessantissima analisi include l’indice di forza relativa tra due mercati; possiamo notare in particolare 2 grafici :

1) CRB future e Tbond con il loro indice di forza relativa : se l’indice scende significa che i prezzi delle materie prime è in diminuzione e le quotazioni obbligazionarie sono in aumento (i rendimenti obbligazionari viceversa in calo) a causa dell’attenuazione delle pressioni inflazionistiche. Viceversa l’indice in crescita implica l’aumento dei prezzi delle materie prime e la diminuzione delle quotazioni obbligazionarie (rendimenti obbligazionari viceversa in aumento).

I minimi dell’indice corrispondono a dei massimi delle quotazioni obbligazionarie e dei minimi dei prezzi delle materie prime (da quel momento si può presupporre un’intensificazione delle pressioni inflazionistiche) e viceversa; le inversioni possono essere individuate mediante l’analisi tecnica (es.trendline) dell’indice stesso.

2) CRB future e S&P 500 con il loro indice di forza relativa : un andamento crescente dell’indice suggerisce un contesto inflazionistico caratterizzato da una discesa del mercato azionario ed una salita di quello delle materie prime (dovuto ad aumenti dei tassi di interesse); viceversa un andamento decrescente denota un contesto deflazionistico, caratterizzato dalla diminuzione di materie prime e tassi di interesse e favorevole ai corsi azionari.

L’andamento dei due indici di forza relativa descritti sopra risulta positivamente correlato; l’1) anticipa il 2) per cui prestare molta attenzione ad eventuali divergenze. Le svolte verso l’alto (e la successiva crescita) dell’1) hanno sempre anticipato l’indebolimento dei corsi azionari mentre le svolte verso il basso (e la successiva diminuzione) dell’indice 1) hanno sempre anticipato la stabilità o la crescita dei corsi azionari.

Infatti, concludendo, si ripete che l’aumento dei prezzi delle materie prime (anticipato in genere dall’oro) esercita il medesimo effetto negativo sia nei confronti dei titoli obbligazionari (prima) che azionari (successivamente).

RIEPILOGO DELLE RELAZIONI PREDOMINANTI :

1) il dollaro statunitense esprime generalmente un andamento OPPOSTO a quello dell’oro ed a quello dell’indice CRB delle materie prime (l’andamento dell’oro anticipa quello dell’indice CRB);

2) l’indice CRB esprime generalmente un andamento OPPOSTO a quello delle quotazioni obbligazionarie;

3) le quotazioni obbligazionarie esprimono generalmente un andamento ANALOGO ed anticipatore del mercato azionario;

4) l’andamento dell’indice DJ Utilities segue quello delle obbligazioni ed anticipa anch’esso quello del mercato azionario;

5) l’andamento di alcuni settori azionari (petrolifero, aurifero, ecc.) risulta influenzato da quello delle rispettive materie prime; l’andamento di altri settori (finanziario, bancario e utilities) invece risulta particolarmente influenzato da quello delle quotazioni obbligazionarie.

Fonte: Interdipendenza Lombardo Veneto, Analisi Tecnicna Intermarket, Analisi Tecnica dei mercati Finanziari (M. Pring)