TASSI REALI: benzina per i mercati del 2021

OUTLOOK 2021: uno sguardo ai mercati del prossimo anno

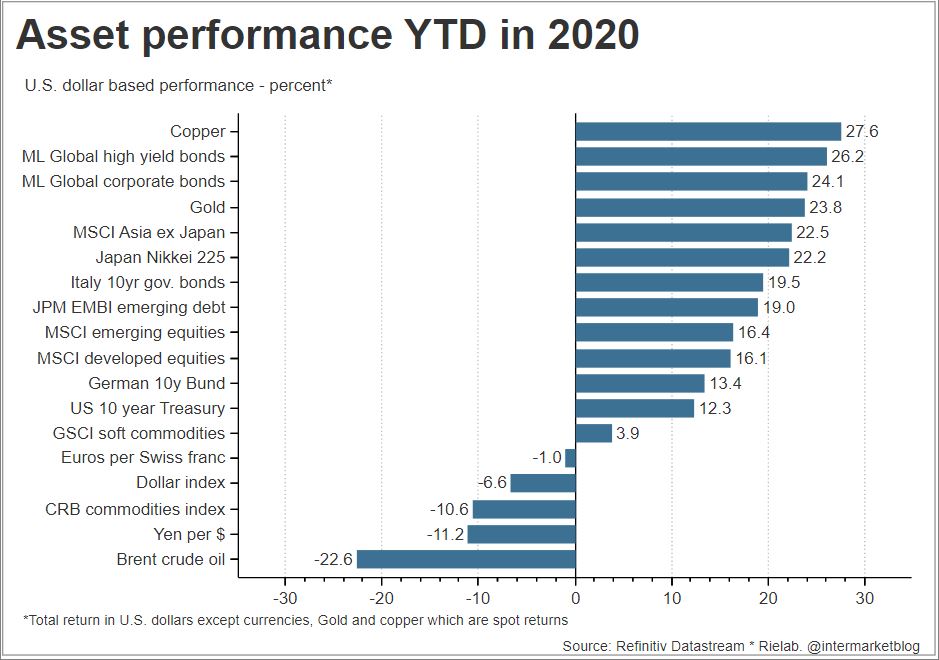

Il 2020 ha visto nel post Covid una unidirezionalità senza precedenti. Provate a buttare un occhio al trend di obbligazioni, azioni, materie prime, euro.

Si, perchè solo il forex è un mercato dove c’è sempre chi vince e chi perde (parliamo di LONG only). E in ambito forex è l’USD l’asset perdente. Ma a parte questo è evidente che la valanga di liquidità non ha fatto altro che gonfiare la bolla da asset. Tutto su, alla grande, senza paura tanto che l’asset anche più rischiosa sembra diventata risk free. Ma questa è un’altra storia.

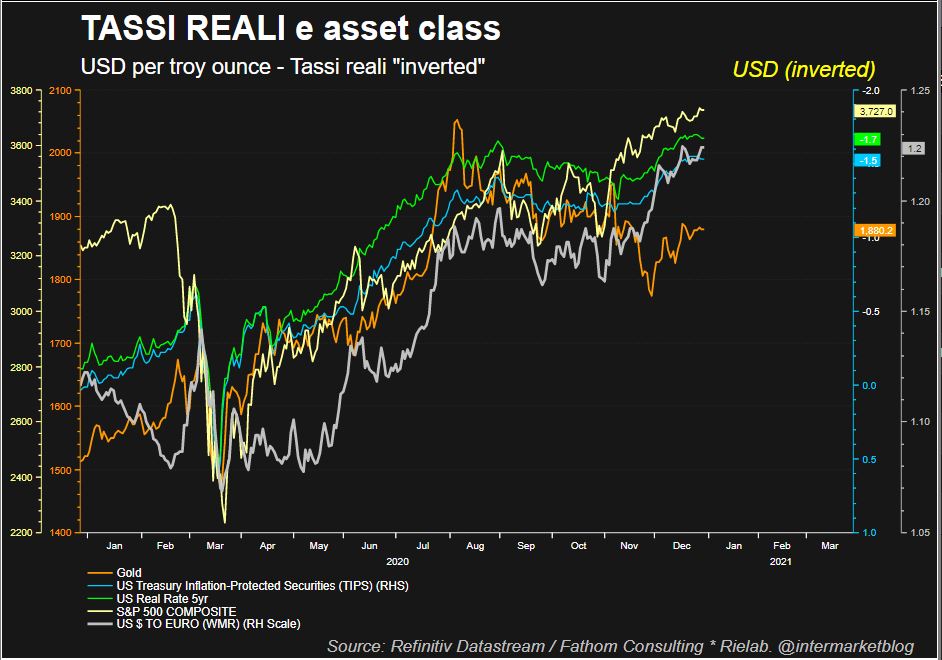

Intanto però è chiaro il filo conduttore che lega i mercati. Un filo conduttore che fa salire tutto e scendere tutto in modo quasi sincrono. In passato ho parlato molte volte di questo argomento. Domanda: come possiamo renderlo “reale” questo filo? Prendendo in considerazione uno degli elementi chiave dell’analisi intermarket, che (ripeto per l’ennesima volta) per molti ha perso la sua importanza ma che invece ha subìto un’evoluzione senza precedenti, a causa dell’interventismo di banche centrali e politica fiscale: i tassi di interesse. Ma attenzione, non parlo dei tassi nominali ma dei tassi REALI.

TASSI REALI: il motore dei mercati

I tassi reali e la liquidità sono stati due elementi fondamentali per alimentare questo grande rally, o preferirei definirla “bolla da asset” o bolla della liquidità. Una bolla senza precedenti perchè è stata fortemente voluta dal sistema per evitare una recessione devastante in un contesto di debito tecnicamente insostenibile. Sulla sostenibilità di queste condizioni di mercato ci sarebbe da aprire un capitolo che abbiamo già discusso in altre sedi e quindi vi rimando ai post precedenti.

Per il 2021 non avremo novità in questo senso, perchè il “sistema” mira a continuare la sua corsa, senza dimenticare appunto il ruolo dei tassi reali che DOVRANNO essere mantenuti negativi. Per il bene dei mercati, per il bene delle borse e di Wall Street. Si, perchè è proprio Wall Street e le borse le prime beneficiarie del crollo dei tassi reali.

Da marzo siamo a circa +70% a Wall Street, +50% in Europa ma non solo. Mercati unidirezionali e quindi Crb (commodity) a +50% circa con l’oro grande protagonista.

Una citazione la merita il RAME, asset fondamentale nell’analisi intermarket che dopo un minino ciclico, riparte e da +70%. E fate BEN ATTENZIONE: se veramente il 2021 sarà l’anno della ripresa ciclicla, non sottovalutate proprio il settore delle commodity.

Ma parlavamo dei TASSI REALI. Si parla di un rialzo di un altro tasso, il tasso INFLAZIONE: se l’inflazione dovesse risalire e i tassi delle banche centrali restare fermi, sarà quindi cosa voluta che i tassi dei titoli obbligazionari restino sempre ai minimi e che non salgano comunque più dei tassi nominali. Se la matematica NON è un’opinione, così facendo i tassi reali resterebbero negativi. Terreno fertile per azioni e materie prime, scenario già visto in questo complesso 2020.

Inutile dirlo che la chiave di tutto sarà ancora lei, la LIQUIDITA’ che il sistema apporterà al mercato. Non dovrà mancare e di certo, con Recovery Fund e sostegno fiscale del Governo Biden (tanto per citare i due casi più eclatanti) continuerà ad essere abbondante. Facendo sempre attenzione, ovviamente, all’andamento degli utili aziendali ed ai numeri macroeconomici che dovranno essere alimentati dalla suddetta liquidità immessa dal sistema. E se questa bomba di liquidità risultasse non efficace? Molto bene Houston, we should be have a problem…

Ma al momento il problema sembra non esserci. Tassi reali sempre molto negativi, con solo l’oro che al momento non risponde proattivamente dopo la forte correzione dei mesi scorsi. Ma come vi dicevo, non sottovalutate proprio le materie prime (oro compreso). Il 2021 potrebbe regalare a questa asset class ancora molte soddisfazioni.

STAY TUNED!

–

Riprendo:

Ma parlavamo dei TASSI REALI. Si parla di un rialzo di un altro tasso, il tasso INFLAZIONE: se l’inflazione dovesse risalire e i tassi delle banche centrali restare fermi, sarà quindi cosa voluta che i tassi dei titoli obbligazionari restino sempre ai minimi e che non salgano comunque più dei tassi nominali. Se la matematica NON è un’opinione, così facendo i tassi reali resterebbero negativi. Terreno fertile per azioni e materie prime, scenario già visto in questo complesso 2020.

https://tradingeconomics.com/china/inflation-cpi

https://tradingeconomics.com/china/inflation-cpi

E’ probabile che importeremo deflazione …. se poi dovesse calare il prezzo del petrolio …. o l’€ continuare la sua corsa