in caricamento ...

MERCATI FINANZIARI: acclamati a gran voce, arrivano i pompieri!

Siamo onesti. Dopo l’incendio che sui mercato ha “bruciato” i soliti inquantificabili miliardi di USD, tutti si aspettavano l’intervento dei pompieri. Si, i pompieri, quelli che hanno gestito per anni la situazione e che oggi iniziano a difettare soprattutto di argomenti. I pompieri possono solo essere loro: i banchieri centrali. Ed ovviamente i due pompieri principali sono il Governatore della FED e della BCE.

Due persone sedute su due poltrone caldissime. Solo che uno dei due, Mario Draghi, ormai è un navigato pompiere conosciuto molto bene dalla collettività. Il secondo, invece rappresenta ancora un’incognita. Ma era necessario quanto prima sentire la sua voce.

Partiamo dal primo.

L’Europa ha conseguito “significativi progressi” per sanare debito pubblico e privato troppo alto, poca competitività, un sistema bancario troppo fragile e un’unione economica e monetaria incompleta. A dirlo è il presidente della BCE, Mario Draghi, in un video pubblicato sul sito web della banca centrale, affermando che ormai l’Unione ha superato ampiamente la recessione, è più preparata ora contro la crisi, ma c’è ancora spazio per migliorare. (…)

Mario Draghi cerca di spronare e soprattutto rassicurare il mercato.

(…) Oggi – ha detto Draghi – “molte economie sono più competitive, i debiti pubblici sono scesi, anche se dovrebbe essere fatto molto di più, e così anche i debiti privati. Il sistema finanziario e bancario ha regole più stringenti e c’è una vigilanza unica. Le cose sono cambiate – sottolinea il banchiere – ma dobbiamo proseguire sul fronte della competitività, del debito e dell’unione economica e monetaria dove occorre approfondire l’integrazione. I governi sono decisamente sulla strada giusta”. (…) [Source]

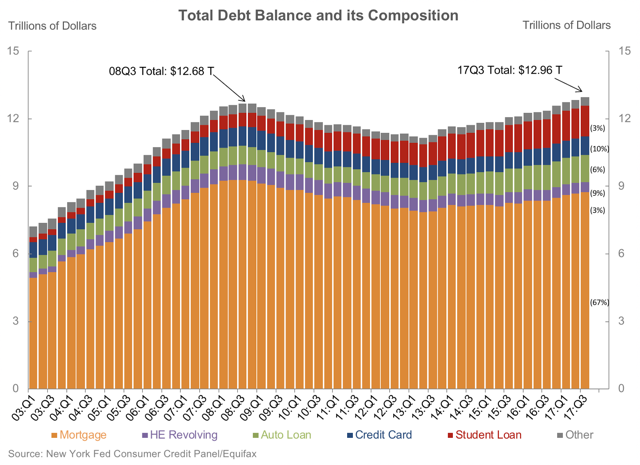

Beh, è evidente che il buon Mario Draghi sta cercando di tenere alto il morale della truppa anche perché quando parliamo di debito, mi viene il diabete…Guardate questo grafico. Vero, parliamo di debito USA ma questo discorso può essere ripreso anche con altre realtà. Vi sembra che sia diminuito? E poi con l’ausilio della riforma fiscale di Trump, secondo voi potrà mai scendere?

Ma più che Draghi era atteso un discorso di Jerome Powell. E non si è fatto attendere. Che poteva dire secondo voi?

La Federal Reserve “resterà attenta” ad eventuali rischi per la stabilità finanziaria. Lo ha detto il neo presidente della Federal Reserve, Jerome Powell, durante la cerimonia di giuramento come nuovo numero uno della banca centrale USA, nel tentativo di cercare di rassicurare i mercati finanziari. “Mentre le sfide che fronteggiamo si evolvono sempre, l’approccio della Fed resterà sempre lo stesso”- ha aggiunto. (…)

Parla come da copione, dicendo le cose che teoricamente servono a tranquillizzare il mercato. Il mantenimento di una certa linea di continuità, la vigilanza sui mercati, insomma proseguire il lavoro fatto dai precedenti Governatori. Peccato che per Powell lo scenario potenziale è molto diverso rispetto a quanto hanno dovuto gestire i suoi predecessori. Se non lo avete ancora fatto, cliccate QUI e leggete questo articolo.

(…) Siamo nel processo di “normalizzare gradualmente i tassi di interesse e il bilancio” con l’obiettivo di allungare la ripresa e centrare i nostri obiettivi. La politica monetaria continua a sostenere la “piena ripresa sul mercato del lavoro e il ritorno dell’inflazione” al target del 2%. [Source]

Frasi già sentite che hanno solo un obiettivo: cercare di far tornare la serenità sui mercati. In realtà c’era bisogno di qualcosa ben più forte. Anche perché è chiarissimo che mantenere questa “rete di protezione” serve a poco e lo abbiamo visto la settimana scorsa. Quindi il garantire lo “status quo” non è certo la soluzione ai problemi attuali dei mercati. Per certi versi quindi è stata una presa di posizione, da parte di entrambi, potenzialmente neutra e quindi…pericolosa. Come se si volesse dire: le protezioni le conoscete, il quadro macroeconomico pure, noi andiamo avanti per la nostra strada e tutto andrà bene. Già, peccato che qualcosa intanto è cambiato e tutte quelle certezze e quella tranquillità (con un vix a 10) oggi non ci sono più. Forse di questo le banche centrali dovrebbero prendere atto e comportarsi di conseguenza. Sempre se ci sia la volontà di farlo e (magari) non si preferisca che il mercato “faccia il suo corso” magari in modo più traumatico e meno progressivo, ma pur sempre con un obiettivo che poi è quello delle banche centrali. NORMALIZZAZIONE. La forma, però ad oggi, è tutta da definire.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Se il debito è troppo elevato è sempre peggio farne ancora. Per via che pagarne gli interessi strangola come uno strozzino. In realtà fare debito pubblico dovrebbe essere una facoltà, una riserva che uno Stato si tiene per i momenti di crisi, come una recessione. Durante una recessione le banche centrali abbassano i tassi per permettere di fare debito più facilmente. In USA i tassi non sono alti, ma comunque sono in crescita dal minimo (che significa dal massimo degli acquisti di titoli col QE), e non è agevole ridurli di molto. C’è un’altra rete di salvataggio in caso di emergenza: la politica fiscale. In USA Trump ha già sparato anche questa cartuccia. Sostanzialmente se ci sarà (come mi sembra) una recessione, non ci sono molti margini di manovra per salvare la faccenda.

L’oro sale, i tassi americani salgono, lo yen sale, l’inflazione sale: ma come mai salgono anche le borse?

Recessione ?, a dire il vero la FED di ATLANDA prevede un PIL in crescita per il primo trimestre del 3,2 %……

L’inflazione sale ? …….Ma dove?…. Negli Usa è pari al 2,1 % annuo, uguale al dato di dicembre…..mentre nel gennaio di anno fà era pari al 2,5 %.

https://www.zerohedge.com/news/2018-02-14/unwind-consensus-trade-one-flow-chart

Se nel primo trimestre ci fosse una recessione, stai sicuro che le borse non sarebbero ancora così in alto: se la borsa ora calasse del 30% allora ci sarebbe una recessione nei prossimi 6-8 mesi. Mi sembra che nei cicli economici quando si giunge a voler contenere l’inflazione, allora si alzano i tassi, cioè si dà una stretta (altrimenti perché mai dovresti dare una stretta?). Dare una stretta significa anche diminuire gli acquisti di titoli di stato, fino ad annullarli, per poi giungere ad alzare i tassi: dipende da dove si parte; in questi anni si partiva da sottozero col QE. Se i tassi americani (quelli a lungo, perché quelli a breve sono controllati dalla Fed) si alzano, mi viene da pensare che ciò accada perché c’è quantomeno una preoccupazione, un’aspettativa di maggiore inflazione. Nei cicli precedenti, rispetto all’aumento dei tassi solitamente il calo delle borse è iniziato dopo un certo tempo (minimo 6 mesi) dall’inizio dell’aumento dei tassi: ma i cicli erano differenti, questo è allungato. In ogni caso, personalmente, se devo guardare quando ci sarà una recessione, guardo quando sono iniziati ad aumentare i tassi (e, ovviamente, quando l’aumento finisce).

Per l’inflazione, è vero che non è alta (sicuramente non come in Argentina o Venezuela o come negli anni ’80), ma il dato di ieri è a un livello più alto delle attese degli analisti.

oggi abbiamo pure il dato sull’inflazione americana. Sarà un Buondì !???….