WALL STREET: incurante del rischio in aumento sui mercati?

La crisi Greca ancora non ha trovato una soluzione e anche se il rischio di Grexit aumenta considerevolmente, il COT Report sembra quali annunciarci il superamento della stessa. Vedremo nei prossimi giorni come andranno le cose. [Guest Post]

Cari amici, le contraddittorie vicende finanziarie di queste ultime, davvero pazze, settimane, che rischiano, peraltro, di prolungarsi ulteriormente, hanno ingarbugliato ancor più il già poco decifrabile scenario economico globale, ponendo gli investitori in condizione di grave incertezza circa le decisioni d’investimento da assumere. Lo scenario intermarket, nella scorsa ottava, ha, infatti, registrato, una stabilizzazione delle quotazioni del dollar index ed un sorprendente apprezzamento del rapporto di cambio EUR/USD, risalito nuovamente nei pressi di quota 1,12. Inoltre, a differenza di quanto accaduto nelle precedenti settimane, nell’ultima ottava abbiamo dovuto registrare un nuovo consistente storno delle quotazioni delle commodities, deprezzatesi del 2,5 %. Storno ingente, che ripropone nuovi interrogativi circa le prospettive di crescita futura dell’economia mondiale. Incertezze di prospettive, che invece sembra non avere il mercato obbligazionario. I rendimenti sui titoli decennali Usa sono infatti risaliti a quota 2,42, e quelli della Germania a quota 0,89 % , e su entrambi i grafici si segnala un evidente e preoccupante death cross. I mercati azionari, infine, registrano già da alcune settimane, soprattutto in Europa e Cina, movimentazioni ingenti, di carattere erratico e contraddittorio, che pongono a grave rischio le coronarie degli investitori. Più stabili, invece, i mercati azionari Usa, costretti comunque a subire anch’essi i riflessi delle turbolenze europee e cinesi.

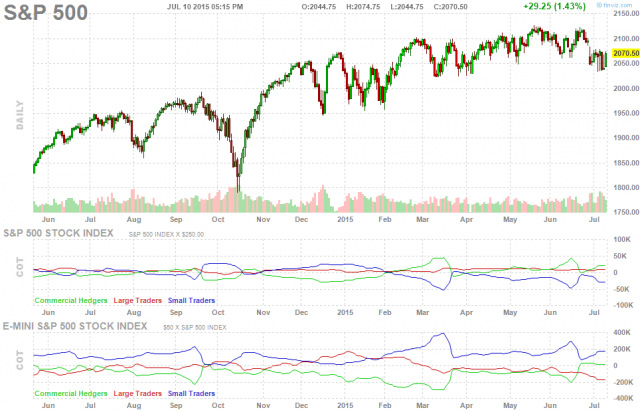

Dopo tale premessa, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle

Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 12.449

Large Traders : – 19.175

Small Traders : + 6.726

Dopo molti mesi di stabilità , in perfetta concomitanza con le tensioni emerse in Europa e Cina, da alcune settimane registriamo continui mutamenti nella configurazione generale del mercato dei derivati azionari Usa.

Anche in quest’ultima ottava, si sono infatti registrate movimentazioni ingenti, pari a ben 16.025 contratti. In particolare, i Commercial Traders, le vere “ mani forti “ del mercato, perfettamente consci del difficile e decisivo momento, rompono ogni indugio ed acquistano l’intero lotto dei 16.025 contratti long, e dopo ben 3 anni abbandonano la loro abituale e prudente posizione di copertura, passando decisamente in posizione Net Long. I Large Traders, invece, dopo molti mesi di evidente incertezza, gettano definitivamente la spugna e vendono altri 9,034 contratti long, passando definitivamente ad una consistente posizione Net Short. Gli Small Traders, infine, dimostrano, a ragione credo, una crescente paura, vendono ben 6.991 contratti long, e riportano la loro abituale posizione Net Long ai livelli più bassi degli ultimi 3 anni. Le significative movimentazioni di quest’ultima settimana, unitamente alle evidenziate incertezze dello scenario intermarket, segnalano la gravità dell’attuale momento sui mercati finanziari internazionali. Il deciso intervento delle “ mani forti “, che disegna la configurazione statisticamente più rialzista sul mercato dei derivati azionari, se confermata anche nelle prossime ottave, mi fa comunque presagire che anche questo difficile momento sarà nelle prossime settimane superato, ed i mercati riprenderanno ben presto un andamento più lineare e tranquillo.

Prospettive, pertanto, allo stato, davvero molto incerte e difficili, che cercherò di tradare con il mio originale trading system che, come ormai noto, si propone di valorizzare l’effetto “LONG TERM MOMENTUM“, individuato nelle pregevoli ricerche condotte dai professori Jegadeesh e Titman, ed i cui presupposti scientifici sono illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo l’ultima pazza settimana borsistica, il mio portafoglio “ Azioni Italia – LTM “, poco volatile grazie ad una ridotta esposizione, registra una performance annua ancora pari al + 21,87 %, ancora superiore a quella conseguita dal nostro benchmark nazionale, rappresentato dal Ftse All Share, pari nel contempo al + 21,38 %. Una sovra-performance limitata , conseguita comunque in condizioni molto particolari, che ci conferma della bontà del nostro approccio operativo. In attesa di una definita schiarita sui mercati, questa settimana assumo tatticamente un atteggiamento ancor più prudente portando la componente short del mio portafoglio all’ 80 % . Per ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ gli eventuali interessati possono, se lo desiderano, consultare direttamente il mio sito. Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Riproduzione riservata

Lukas

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Caro Lampo, in realtà io parlo di POSIZIONE NETTA ( contratti long – contratti short ), che per i commercial è quasi sempre negativa, poiché gli stessi usano i derivati come strumento di copertura di posizioni aperte sul mercato primario.

In questo momento, invece, la stessa risulta positiva ( l’ammontare dei contratti long detenuti supera quello dei contratti short )…….situazione verificatasi solo altre 7 volte negli ultimi 5 anni……durante le quali i mercati azionari sono sempre saliti.

Ora bisogna vedere quanto dura questa favorevole configurazione……potrebbe infatti trattarsi solo di un intervento estemporaneo teso a sostenere il mercato in questo difficile momento….se invece la stessa si confermerà anche nelle prossime settimane…..è altamente probabile che assisteremo a SORPRESA ad un’estate molto positiva per l’azionario.

Ciao Lukas, potresti postare un link ben fatto su come interpretare il COT Report o eventualmente delineare a grandi linee qual è l’approccio al tema? Pur leggendoti tutti i lunedì, non ho capito qual è la chiave di lettura.. spesso e volentieri negli ultimi anni Small Traders e Large Traders hanno aumentato l’esposizione long, e i Commercial intervenivano “garantendo” liquidità al mercato e assumendo una posizione net short, il che è stato +/- vero lungo tutto il bull market 2010-2015. Ora che son diventati net long lo interpreti come un segnale positivo, perciò non capisco bene quali sono i pilastri angolari su cui si basa l’analisi del COT. Ti ringrazio.

Salutoni,

Michi

Di interpretazioni del cot report ne esistono diverse…..quella che leggi ogni lunedi è la mia personale di interpretazione.

T’invito pertanto ad approfondire il tema……che ti aiuterà molto nell’interpretare i mercati.

Non dimenticare che nel mercato dei derivati girano somme molto più ingenti che nel mercato primario…in pratica i veri giochi avvengono li.

Hai qualche consiglio sulla letteratura da usare per approfondire? Grazie.

intanto comincia a consultare il sito ufficiale della CFTC che ogni venerdì provvede alla pubblicazione dei dati…..

Senza un metodo interpretativo che mi supporti, senza una letteratura che mi aiuti a valutarne la bontà e senza una prova che l’approccio non abbia delle basi d’argilla preferisco investire il mio tempo in altre letture.

Vediamo se ho capito bene: la movimentazione di questa settimana dei Commercial Traders è stata indotta per ottenere un certo “controllo” nella correzione e volatilità del mercato USA, visto che manca la fiducia dei piccoli nel partecipare in maniera massiccia nel mercato.

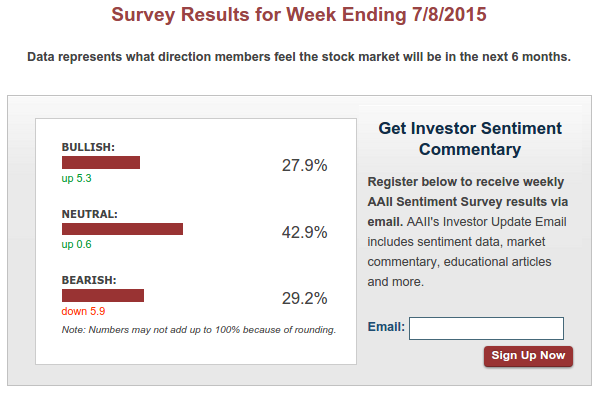

Ciò sarebbe confermato anche dal AAII, dove c’è ancora forte scetticismo, con solamente il 28% bullish.

Ciò dovrebbe confermare che avremo almeno una o due settimane di mercati tranquilli… probabilmente in rialzo… mentre entra una parte della mandria da mandare come sempre al mattatoio, man mano che i commercial traders cederanno i contratto acquisiti in questa ottava (aggiungendone magari di ulteriori in loro possesso).