STRESS TEST: the day after

Dopo i risultati dei vari stress test, arrivano già le prime risposte. Per l’Italia son 2 le banche che devono prendere rapidamente delle iniziative (le altre 7 hanno già rafforzato il loro patrimonio nel corso del 2014). La prima a muoversi è Banca Carige, che parte subito in tromba con un aumento di capitale da 500 milioni di Euro garantiti da Mediobanca.

Il consiglio di amministrazione di Banca Carige ha approvato all’unanimità il Capital Plan che sarà sottoposto all’approvazione Bce dopo la“bocciatura” da parte della Banca centrale Europea : prevede la copertura dello shortfall tramite un aumento di capitale per un importo non inferiore a 500 milioni garantito da Mediobanca, oltre ad altre operazioni di “asset disposal”, come la dismissione delle attività del gruppo nel comparto assicurativo, nei settori del private banking e del credito al consumo, oltre a “economie di scala” da realizzarsi con l’aggregazione delle controllate. (XIX)

Però la Bce ha comunicato uno shortfall pari a 813 milioni… Mah, vedremo come andrà a finire. Sempre su Carige, intanto, gira voce che possa giungere in sposa, dopo la “ripulita” ad UBI. Se sono rose…

L’altra bocciata, ovvero Monte dei Paschi di Siena, con uno shortfall pari a 2,1 miliardi, ha comunicato l’incarico a Ubs e Citi come adviser per le azioni sul capitale e la valutazione di tutte le opzioni strategiche a sua disposizione. E visto che di aumenti di capitale ne hanno già fatti a pioggia ultimamente, non si esclude assolutamente che, agli azionisti stremati, non venga più chiesto denaro ma che si alzi bandiera bianca. No, non il fallimento, bensi si potrebbe accettare anche una proposta di “merger”, ovvero di fusione.

E se qualcuno piange (ovviamente MPS e Carige, quelle che devono in fretta e furia prendere le dovute contromisure) altre invece si sentono lodare. E’ il caso delle due super BIG italiane, ovvero Unicredit e Intesa SanPaolo.

Il surplus di capitale di 25,5 miliardi da parte delle 13 banche che a settembre hanno superato il comprehensive assessment è sostenuto in gran parte dalle due big Intesa Sanpaolo e UniCredit che superano il test già al 31 dicembre 2013 e presentano eccessi di capitale rispettivamente di 10,9 miliardi e 8,75 miliardi. Segue UBI Banca con un surplus di 1,76 miliardi.

Le altre tre banche promosse in prima istanza sono Mediobanca con un eccesso definitivo di 765 milioni, Credem, che termina il test con un surplus di 463 milioni e Iccrea Holding (256 milioni). (RTRS) .

Il confronto con gli altri stress test

Se andiamo a confrontare gli altri stress test finora fatti, risulta evidente che lo scenario ottenuta da questo stress test non è certo rassicurante. Chi credeva che il sistema finanziario europeo fosse realmente fuori pericolo dal rischio sistemico deve risvegliarsi dal sogno. E poi, come già detto ieri, mi sorprende l’esito per le banche tedesche, in particolare le Landesbanks. Promosse malgrado le news in arrivo da Berlino che le davano in difficoltà. Ma quanto saranno stati pesati certa fattori e quanti altri? Quanto avrà pesato il peso politico della Merkel? E quanto saranno attendibili questi stress test?

Concludo l’argomento ITALIA solo con un’ultima slide che spiega molte cose, anche se prende in esame l’Europa intera. Il problema per la ripresa non sta solo nella solidità del sistema bancario, ma nella carenza di richieste di finanziamenti. Le imprese NON investono, anche se la liquidità c’è ed è abbondante. La storia è vecchia, occorrono riforme ma non solo a livello governativo locale, ma soprattutto EUROPEO. Ecco perché ci vuole una NUOVA Europa Unita.

Concludo l’argomento ITALIA solo con un’ultima slide che spiega molte cose, anche se prende in esame l’Europa intera. Il problema per la ripresa non sta solo nella solidità del sistema bancario, ma nella carenza di richieste di finanziamenti. Le imprese NON investono, anche se la liquidità c’è ed è abbondante. La storia è vecchia, occorrono riforme ma non solo a livello governativo locale, ma soprattutto EUROPEO. Ecco perché ci vuole una NUOVA Europa Unita.

E la Germania? Il grande paradosso

Sulla Germania ho già scritto ieri. Ma oggi sul Sole 24 Ore, Maisano “chiude il cerchio” facendo due contiin tasca alle banche teutoniche:

Tutte promosse, solo la piccola o meglio minuscola quanto a dimensioni, Munchener Hypothekenbank non ha passato gli esami della Bce. Le banche tedesche escono a pieni voti dal test della verità. Tutte anche quelle Landesbank, le banche regionali, su cui molti analisti nelle simulazioni condotte prima della prova da sforzo erano dubbiosi sulla reale solidità finanziaria. (…) Ma c’è un ma in tutto ciò. Le banche tedesche non solo godono di un’economia tra le più salde, ma sono di fatto le meno esposte. È infatti il credito l’attività considerata più a rischio per una banca. Le attività finanziarie, comprare e vendere azioni, bond e commodity sono considerate meno pericolose, tanto più se gli asset finanziari, come è accaduto in questi ultimi anni salgono a dismisura. Quel capitale, calcolato dalle autorità per stabilire la solidità patrimoniale, non è parametrato all’intero bilancio ma alle sole attività a rischio, i cosiddetti Rwa. E qui il sistema tedesco ha tutti i vantaggi dalla sua parte. Gli Rwa, le attività ponderate per il rischio, sono infatti relativamente più basse delle altre banche commerciali, in particolare quelle del Sud Europa. Le banche germaniche cioè fanno, in proporzione, meno credito e più trading finanziario.

Tutto questo mette a nudo la limitatezza degli stress test. Un “crash di mercato” quindi, con violenta svalutazione degli asset, non viene contemplato. Vorrà dire che la BCE è una fiducia estrema nel fatto che il “sistema” regga all’infinito?

Basti vedere i bilanci della Deutsche Bank, la più grande banca dell’eurozona e il colosso tedesco per eccellenza. Il suo bilancio complessivo è di 1.580 miliardi di euro. Ma quello considerato a rischio (Rwa) e che determina il rapporto con il capitale necessario è di soli 353 miliardi. Poco più del 20% dell’intero bilancio vale per la determinazione del capitale necessario a rendere solida la banca. Tanto per fare un confronto, la Deutsche è grande oltre due volte banche come Intesa e UniCredit, ma ha attività a rischio che sono meno delle italiane.

Beh, forse allora sarebbe meglio dire ai signori della BCE che questi stress test li avrebbe passati senza problemi anche la Lehman Brothers. Il che la dicue lunga sulla bontà dell’analisi.

Basta quindi avere come nel caso di Deutsche solo 47 miliardi di capitale per superare i requisiti di forza patrimoniale. Con un rapporto tra capitale e attivo totale di solo il 3% Deutsche appare una banca più che solida. Ma solo perché oltre 1.200 miliardi di attività di bilancio sono di fatto escluse dal computo per determinare quanto capitale occorre per superare i test della Bce. Il quadro di Deutsche Bank è esemplificativo dell’intero sistema bancario tedesco.

E’ esemplificativo non solo per le banche tedesche. Lo stesso dicasi per quelle francesi, tanto per fare un esempio. E la Francia, misembra, non se la passa molto bene…

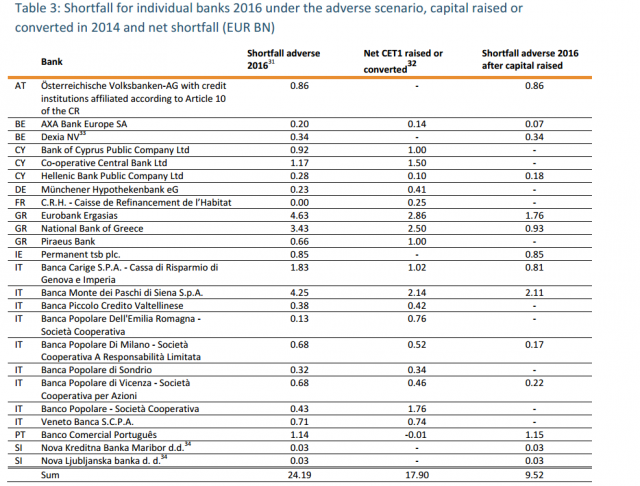

REMIND: risultati stress test

(Nella colonna di destra troverete gli importi necessari per le ricapitalizzazioni. Notare che molte banche italiane sono già in regola anceh se non hanno passato gli stress test)

(Nella colonna di destra troverete gli importi necessari per le ricapitalizzazioni. Notare che molte banche italiane sono già in regola anceh se non hanno passato gli stress test)

L’altro big la Commerzbank, ha attivo a rischio per poco più di 200 miliardi, ma ha un bilancio doppio pari a 561 miliardi. E anche qui con solo 20 miliardi di capitale, la seconda banca tedesca appare più solida di banche del Sud Europa. Come se azioni, bond, derivati siano esenti dal rischio di perdite e quindi di erosione di capitale.

Una delle Landesbank considerate più in bilico dagli analisti prima degli stress test, la Hsh Nordbank ha capitale per soli 3,8 miliardi che bastano a farle superare il test, perché parametrati su un attivo a rischio (Rwa) di 38 miliardi. Peccato che l’intero bilancio della banca sia di ben 110 miliardi.

Fantastico, il rischio è il credito. Il resto invece non è pericoloso, non è sistemico, non mette in pericolo i soldi dei risparmiatori. Ma veramente Lehman Brothers non ha insegnato nulla!!!

Quel che lascia perplessi è che le attività di trading finanziario siano di fatto considerate meno pericolose. Finché i mercati salgono nessun problema per i bilanci di banche come le tedesche imbottite di Bund, azioni, titoli strutturati.

Ma i mercati non possono salire sempre. Siamo poi così sicuri che banche più propense alla speculazione finanziaria che al credito all’economia reale non siano anch’esse una minaccia sistemica? (Sole)

Credo non occorra commentare oltre.

Per avere un quadro completo vi consiglio di vedere anche i due approfondimenti precedenti, cliccando QUI (analisi ante risultati) e successivamente cliccando QUI (analisi post risultati, con alcuni ragionameni su scenario economico DEFLATTIVO ignorato dall’analisi della BCE).

I need you! Sostienici!

STAY TUNED!

Forse farsi troppe domande è dannoso per il fegato. Dopo Lehman il grandioso dibattito sulla reintroduzione di una sorta Glass Steagall si è talmente impoverito ( è inutile chiedersi perchè..) che il risultato è stato di ‘obbligare’ gli Stati sovrani a farsi carico dei rischi di insolvenza anzichè obbligare il sistema bancario a provvedere del caso. Dal tuo grafico sugli stress test desumo:

I primi, nonostante l’enfasi, effettuati ‘ad cazzum’, due anni di negoziazioni per scaturire regole che non distruggessero la credibilità della Bce che nel frattempo metteva a disposizione un trilione di liquidità, poi un altro lunghissimo faticosissimo esercizio dall’esito ormai datato e ugualmente inutile in quanto fortemente parziale. Un rating qui, uno la’, un’aggiustatina qui una la’, ed ecco che un lunedì mattina tutte la Banche Centrali a sciacquarsi la bocca con la ‘solidità del sistema’, tralasciando di sottolineare che gli incagli continuano a crescere ovunque, che l’economia rallenta ovunque, che in Europa, ad esempio, ci sono più sportelli bancari che farmacie o benzinai…

Poi basta…perchè al fegato ci tengo.