CREDIT CRUNCH: quando VALORE fa rima con DOLORE

Ormai sono anni che aspettiamo il ritorno della grande crisi o se preferite il grande tracollo del mercato. Per carità, io sono il primo, e chi mi conosce da più tempo lo sa benissimo, che continua a sostenere un dato di fatto. In tutti questi anni abbiamo generato una bestia paurosa, ovvero una bolla come mai si era vista in passato: la bolla della liquidità.

Tutti sono seduti a guardare con apprensione il cielo dei mercati e aspettano il momento in cui la bolla esploderà. Già, ma la bolla non scoppia… Come mai?

Secondo il mio modesto e discutibilissimo (come sempre) parere ci sono delle motivazioni molto chiare. Intanto bisogna fare un salto indietro. Come vi ho spiegato in QUESTO POST, il momento chiave è stato il primo G20 a Washington, correva l’anno 2008, era appena scoppiato il bubbone dei subprime ed i potenti del globo, in quella sede, hanno messo le basi per una vera rivoluzione. Un sostegno incondizionato al mercato, al fine di evitare un credit cruch devastante che avrebbe generato più danni di una guerra nucleare.

Dopo 10 anni possiamo dire che la Mission Impossible è stata realizzata.

Il sistema adesso è “condannato” da una serie di meccanismi che devono essere collegati e correlati, ed ecco il motivo per cui l’attenzione è sempre massima su qualsiasi elemento che va a turbare la tranquillità e ad incrementare la volatilità. Ovvio, in questa sede non vi voglio tediare, sapete benissimo che la storia è MOLTO lunga. Però è chiarissimo che in questo momento i nodi vengono al pettine in quanto le banche centrali hanno concluso il loro “esperimento espansivo” e stanno tornando a drenare liquidità dal mercato. Allo stesso tempo però i governi, dove hanno potuto, hanno già aperto il borsellino con una politica fiscale espansiva (con conseguente aumento del debito pubblico). Malgrado tutto però, anche solo per motivazioni fisiologiche, il ciclo economico tende ad esaurirsi e quindi saltano fuori i primi segnali di indebolimento, con tutti i timori per una possibile futura recessione.

STOP.

Ho fatto un super sintetico quadro ma credo sia condivibile quanto banale, ma realistico.

Veniamo ai giorni nostri.

E’ noto a tutti il braccio di ferro tra il governo USA, nella fattispecie Donald Trump, e la FED, ovvero Jerome Powell. Confronto che all’apparenza ha visto vincitore proprio il buon vecchio Donald.

(…) I tassi d’interesse sono “appena sotto” il livello neutro. Lo ha detto Jerome Powell, il presidente della Federal Reserve, nel suo discorso all’Economic club di New York. “I tassi d’interesse sono ancora sotto gli standard storici, e rimangono appena sotto il livello considerato neutro per l’economia, ovvero che non stimolano o rallentano la crescita economica”. (…) “Non c’è un percorso prestabilito” sulla politica monetaria, “faremo molta attenzione a quello che ci dicono i dati economici e finanziari. Come sempre, le nostre decisioni sulla politica monetaria saranno prese per tenere l’economia sui binari, alla luce del diverso outlook relativo a posti di lavoro e inflazione”, ha detto Powell in versione ‘colomba’, secondo cui i tassi d’interesse sono “appena sotto” il livello neutro. Lo scorso mese, invece, aveva detto che gli Stati Uniti erano “probabilmente molto lontani da un livello neutro”. (…) [Source]

La FED difende a spada tratta la sua indipendenza e dice che, con un’economia che frena e con essa anche l’inflazione, ci sarà un atteggiamento meno aggressivo sui tassi USA. Quindi non è una vittoria di Trump. E’ più che altro un mercato che rallenta e che permette a Powell maggiore flessibilità. Guardate qui il Dot Plot dell’ultimo FOMC e i tassi che oggi i mercati stanno scontando, a confronto con quanto previsto a settembre.

La parola ora passa alla FED che a dicembre ci dovrà raccontare che vuol fare. Intanto però il mercato con i Fed Funds Futures ha preso una direzione ben diversa. Guardate lo spread tra la mediana del Dot Plot e il future. C’è un gap di oltre 50 bp.

DOMANDA: come mai Trump continua ad essere così belligerante con la FED? Per quale motivo i tassi USA in aumento possono diventare molto pericolosi per l’economia USA? Potrebbero potenzialmente essere un elemento deflagrante di una nuova crisi economica?

In effetti qualcosa di marcio c’è eccome. E ve lo spiego come spesso faccio con dei grafici, proprio perchè in questo modo, quanto dico è documentato, discutibile ma senza dubbio reale. Quanto è accaduto è fin troppo semplice. Fase monetaria espansiva super dovish, tassi che crollano a terra (e diventano pure negativi, vedi la Germania ancora oggi) e quindi aziende che si trovano davanti agli occhi un’occasione più unica che rara: poter rinegoziare il loro debito con nuove emissioni, a condizioni ridicole (vedi ad esempio l’emissione obbligazionaria della Apple che di certo non ha bisogno di soldi. Intanto però ha emesso un bond allo 0%).

La grande bolla del debito corporate USA

Questo scenario ha fatto si che ci sia stato negli ultimi anni, all’interno di una chiara reflazione, una forte espansione del debito corporate USA. Un’espansione veramente notevole.

Quando VALORE fa rima con DOLORE

Il grafico parla da solo. Signori, dal famigerato 2008, il debito US corporate è aumentato di ben 2,5 trillioni di USD, percentualmente parlando si tratta di un 40%. Una cifra monster. Ma il mercato non se n’è preoccupato. Anzi, la liquidità era tantissima, occorreva “carta” su cui investire, e quindi ben venga tutto quello che arrivava. E se poi c’era un po’ di valore (si, lo chiamano valore il rischio ben retribuito. Ma il valore quando la ruota gira, fa rima con DOLORE) ancora meglio, scattava la corsa all’acquisto e in un amen il prezzo della neo emissione decollava.

Però attenzione, tutta questa carta per essere sostenibile ha bisogno di una crescita economica importante, di un PIL sempre brillante e di certo il rallentamento economico può rappresentare un problema.

Ricordate quanto ho scritto sulla CINA e sul suo debito corporate MONSTRE? Beh, tutto il mondo è paese e facendo le dovute proporzioni, il ragionamento vale anche per gli USA. Ed un rallentamento oggi, per gli USA, sarebbe un rischio mica da ridere. Come mai? Ecco perchè…

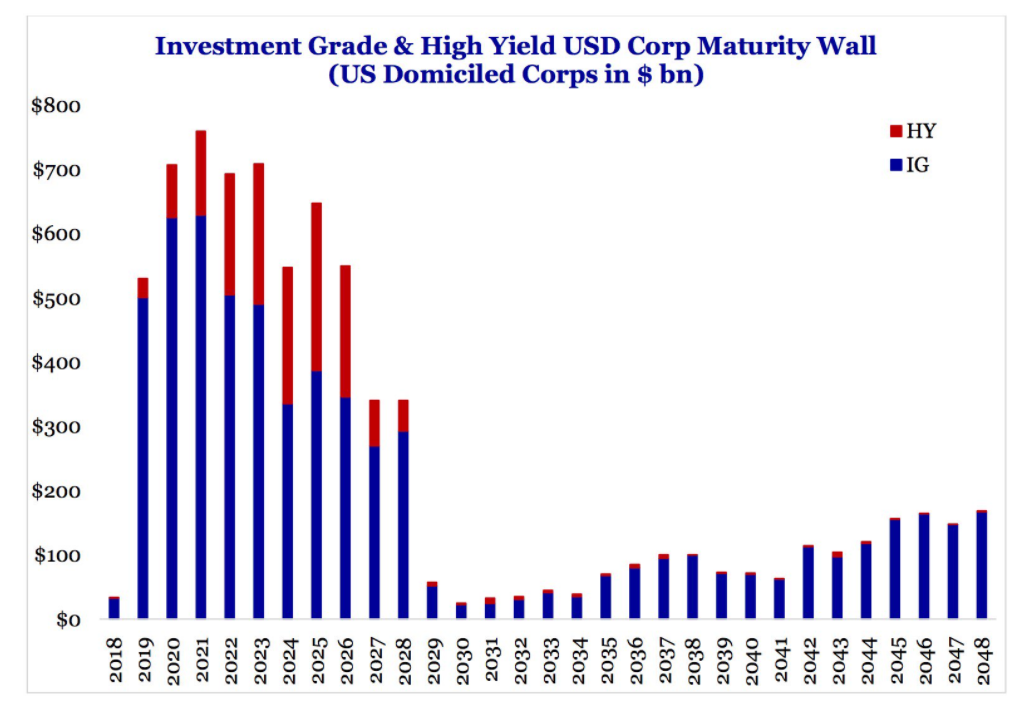

IG & HY corporate maturity Wall

Guardate che succede nei prossimi due anni? Scadono bond per 1,25 trillioni di USD. Bond che devono essere ovviamente rifinanziati, rinnovati, rinegoziati. Ma a quali condizioni? Certo è che se i tassi aumentano, le emissioni dovranno essere più onerose per le aziende. E per quelle che non brillano più di tanto, potrebbe essere un pericolo.

Ma attenzione a questa altra chart.

Parliamo della qualità di queste emissione. Cosa potete notare? Che col passare degli anni, la carta emessa è diventata sempre di qualità peggiore. E notate bene, il tutto all’interno di un mercato “virtuoso” con forte crescita economica. DOMANDA: che succede se tutta questa carta deve essere rinegoziata in un momento di tassi in crescita, magari timore di recessione e fuga dal rischio? RISPOSTA: credit crunch.

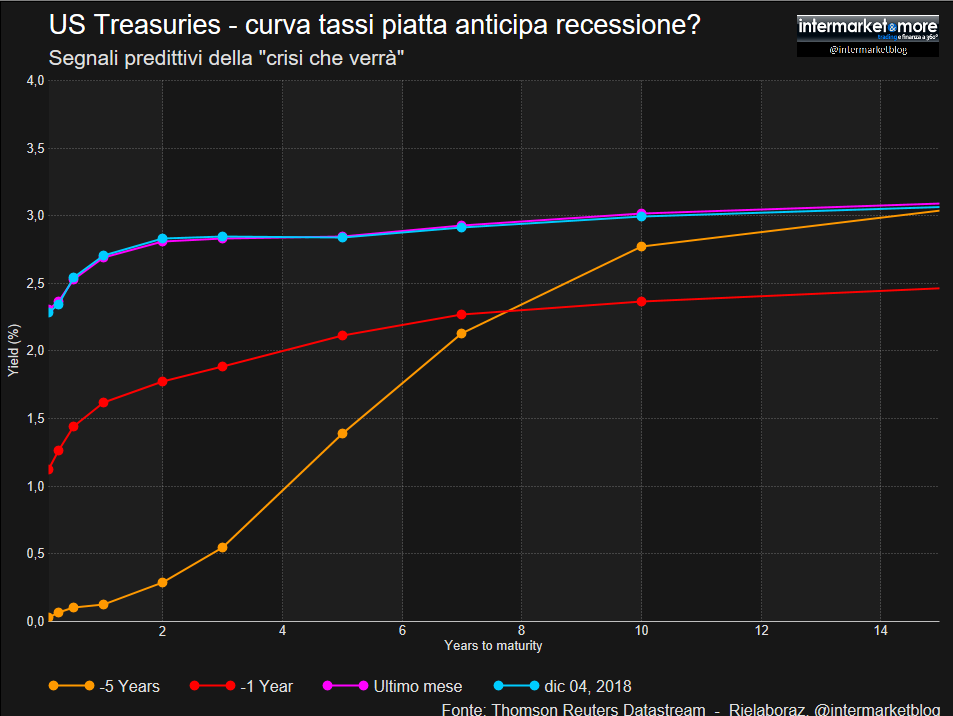

Ecco cosa si vuole evitare: un nuovo credit crunch. Credete che sia così remota come ipotesi? Intanto l’aspetto della curva dei tassi USA è già cambiato, e di tanto, negli ultimi mesi.

Appiattimento molto pronunciato. Non siamo già al segnale della recessione, ma il percorso è quello, ne abbiamo parlato PIU’ VOLTE in passato. Cliccate qui a fianco e capirete.

Un’ultima slide, che può servirvi per farvi capire la dimensione del problema. Un rapporto Debito corporate rapportato al PIL. Ultimo tassello che giustifica le paure di Trump e del suo staff.

Consapevolezza, e con questo post non sto annunciando la fine della festa. Ma almeno certe cose, forse, ora vi sono più chiare.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

l’aumento del debito corporate è giustificato in parte dal basso livello dei tassi che hanno favorito l’emissione di obbligazioni….. e il buy-back di azioni. D’altra parte se hai dei margini operativi alti ( e credo che fino a pochi mesi fa gli utili operativi sono stati in crescita) le aziende avevano spazi per indebitarsi ( e probabilmente migliorare il ROE)….

Il problema si presenta ora perché si stanno esaurendo le facilitazioni fiscali adottate da Trump e sembra che anche il livello degli utili abbia difficoltà ad essere mantenuto.

Un discorso a parte andrebbe fatto per i FAANG, etc…..

cosa si salvera’?

sara’ come dice qualcuno l’ anno dell’ oro?