Banche Grecia: lo sapevate che stanno affrontando una nuova crisi di liquidità?

In questi giorni sembra veramente incredibile come i giornali tendano ad enfatizzare le notizie positive e invece quasi dimenticano i problemi che invece sono sempre li. Questo perché oggi la tendenza è ancora toro e nessuno è interessato alle cose negative. Se quanto c’è tensione basta un raffreddore all’intero della UE per creare timori, oggi nemmeno un terremoto metterebbe a rischio la tendenza di borsa. Fino a quanto come sempre accade, il trend invertirà. E per esempio risulta abbastanza strano che nessuno parla di un dato decisamente preoccupante che invece merita la giusta considerazione.

In questi giorni sembra veramente incredibile come i giornali tendano ad enfatizzare le notizie positive e invece quasi dimenticano i problemi che invece sono sempre li. Questo perché oggi la tendenza è ancora toro e nessuno è interessato alle cose negative. Se quanto c’è tensione basta un raffreddore all’intero della UE per creare timori, oggi nemmeno un terremoto metterebbe a rischio la tendenza di borsa. Fino a quanto come sempre accade, il trend invertirà. E per esempio risulta abbastanza strano che nessuno parla di un dato decisamente preoccupante che invece merita la giusta considerazione.

Qualcuno di voi si ricorda di quel paese che si chiama Grecia?

Pensate che Atene sia fuori dalla crisi e che tutto ora sia rose e fiori? Beh, ovviamente non è così. Il noto quotidiano greco Ekathimerini riferisce che…

The country’s main banks are considering requesting additional funds for their recapitalization.

Senior bank officials say that the rapid deterioration in financial conditions caused by the back-to-back elections in mid-2012 has led to a greater increase in nonperforming loans than originally foreseen in the BlackRock report a year ago. They add that banks should proceed to greater share capital increases in order to respond to the new reality.

Ernst & Young estimates that nonperforming loans in Greece approached 24 percent of all loans at the end of 2012. (Source)

In altre parole, le principali banche del paese stanno prendendo in considerazione la possibilità di fare una ulteriore richiesta di fondi aggiuntivi per la loro ricapitalizzazione. Il motivo è assolutamente logico. La crisi ha portato ad un incremento esponenziale delle sofferenze polverizzando la liquidità, e deteriorandone i bilanci. E quindi le banche greche hanno DI NUOVO bisogno di liquidità.

Ernst & Young stima che i prestiti in sofferenza in Grecia si aggirano sul 24% di tutti i crediti alla fine del 2012.

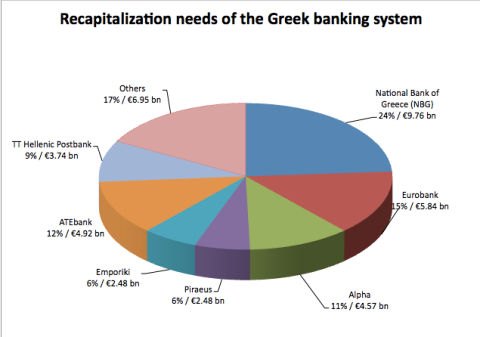

A dire il vero le previsioni della Banca di Grecia erano un po’ differenti. Stimava addirittura profitti per le varie banche, per il periodo 2012-2014 per circa 11 miliardi di euro. Invece ora le stesse banche (quelle definite sistemiche sono National, Alpha, Eurobank and Piraeus) potrebbero avere bisogno tra i 27,5 ed i 29 miliardi di euro per la loro ricapitalizzazione.

Senza però escludere ulteriori buchi…e quindi ulteriori necessità di liquidi.

E secondo voi la Grecia questi soldi li avrà trovati nella calza della Befana o li avrà portati con le renne il pluridecorato Babbo Natale?

STAY TUNED!

DT

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI| e seguici su TWITTER per non perdere nemmeno un flash real time! Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Una Reuters sull’argomento …

http://www.reuters.com/article/2013/01/08/greece-banks-idUSL5E9C82DT20130108

PREPARATE I MACHETE E FALCI BEN AFFILATI ! LA GENTE COME CHI HA COMANDATO TUTTA QUESTA BARACCA DI CORNUTI VENDUTI SARANNO I PRIMI AD ESSERE GHIGLIOTTINATI ! NON NE DEVE RIMANERE NESSUNO , DEVONO ESSERE SQUARTATI è BUTTATI DAVANTI AI CANI RANDAGI ! SONO UNA MIERDA CHE MANCO LA PEGGIORE STALLA POTREBBE ACCOGLIERNE LA LORO PUZZA DI LETAME !

le banche devono essere nazionanalizzate e i loro manager impiccati x reati contro l’umanità ! QUESTO SCHIFO DEVE FINIRE COSTI QUEL CHE COSTI !

7voice@finanza:

le banche devono essere nazionanalizzate e i loro manager impiccati x reati contro l’umanità ! QUESTO SCHIFO DEVE FINIRE COSTI QUEL CHE COSTI !

Ma le nazionalizzazioni chi le paga? I contribuenti …

Oppure pensi ad un esproprio?

Poi i correntisti con le pentole in mano vengono da te … 😈

…certo il fatto che la Grecia stia facendo emissioni con scadenza di poche settimane a tassi decisamente appetibili, lascia qualche sospetto….. così come il viaggio di Samaras a trovare la Merkel…. sia per il fatto che non è la prima volta che non dicono tutta la verità.

A pensar male certe volte ci si indovina….

La Grecia è da un paio d’anni che rilascia emissioni a tre/sei mesi a tassi decisamente ridotti.

Il motivo è semplice: questi titoli non sono sono soggetti ad haircut, le banche greche sottoscrivono il debito statale intorno al 4%, girano poi i titoli alla BCE e questa fornisce liquidità all’1%.

Cioè quello che fanno tutti i membri del Club Med.

I rendimenti che girano sul secondario sono, ora, poco sotto il 10%.

..fammi capire meglio: il Tesoro greco paga il 4% su emissioni a sei mesi,(cioè un po’ più dell’8% annuo), li gira alla Bce che intasca capitale e interessi alla scadenza e in cambio gli dà liquidità (non so con quale scadenza, ma penso che sarà a breve, diciamo 6 mesi) dove i greci devono pagare l’1% di interessi. Totale 5% a sei mesi, 10% annuo.

Se ho capito bene, sembra più un intervento “salvifico”per non classificarlo fra le ..usure..

Se non erro nella mia interpretazione… serve appunto per girare alla BCE gli interessi che dopo gentilmente alla prossima richiesta di finanziamento/ristrutturazione del debito greco vengono condonati al debitore.

Peccato però che con questo sistema alla fine ci perdano sempre i privati… e gli altri periferici che non si vedono restituire gli interessi sui soldi prestati alla Grecia, andando ad aggravare la loro situazione (caso Cipro per esempio)

In pratica la BCE non ci perde… anche se però si riempie dei collaterali girati. Per quest’ultimi non mi meraviglierei che, al momento opportuno, vengano girati in una bella bad bank finanziata principalmente dai privati (in maniera analoga alla Spagna).

paolo41:

..fammi capire meglio: il Tesoro greco paga il 4% su emissioni a sei mesi,(cioè un po’ più dell’8% annuo), li gira alla Bce che intasca capitale e interessi alla scadenza e in cambio gli dà liquidità (non so con quale scadenza, ma penso che sarà a breve, diciamo 6 mesi) dove i greci devono pagare l’1% di interessi. Totale 5% a sei mesi, 10% annuo.

Se ho capito bene, sembra più un intervento “salvifico”per non classificarlo fra le ..usure..

No, paga rendimenti intorno al 4% su base annua.

Se non erro nella mia interpretazione… serve appunto per girare alla BCE gli interessi che dopo gentilmente alla prossima richiesta di finanziamento/ristrutturazione del debito greco vengono condonati al debitore.

Peccato però che con questo sistema alla fine ci perdano sempre i privati… e gli altri periferici che non si vedono restituire gli interessi sui soldi prestati alla Grecia, andando ad aggravare la loro situazione (caso Cipro per esempio)

In pratica la BCE non ci perde… anche se però si riempie dei collaterali girati. Per quest’ultimi non mi meraviglierei che, al momento opportuno, vengano girati in una bella bad bank finanziata principalmente dai privati (in maniera analoga alla Spagna).

Le emissioni brevi sono finanziate dalla BCE (ma questo anche in Portogallo, ma è successo per Spagna e Irlanda) alle banche locali per tenere a galla le necessità del debito pubblico.

Poi le banche ci lucrano sopra la differenza.

Essendo emissioni “corte” e “protette” non si corrono rischi particolari.

Il discorso sui “collaterali” è un pò diverso.

Qui potete trovare i risultati dell’asta di ieri: rendimenti in leggero calo e lieve aumento del bid/cover:

Per i “collaterali” intendevo il discorso sui titoli già emessi e che le banche portano alla BCE per ricevere liquidità …

Le “sofferenze” sono in crescita per via della situazione economica interna, ma le stime per la ricapitalizzazione delle banche sono più basse rispetto a quanto si ipotizzava qualche mese fa.

La Troika aveva messo a bilancio una cifra intorno ai 50 MLD che doveva essere pagata per tramite dello Stato.

Gli ultimi dati sono sensibilmente più bassi.

Ciò si ripercuoterà con una stima di indebitamento minore sullo Stato.

La partita che si gioca sulle banche è estremamente complessa.